就目前而言,GameStop的故事代表着一种前所未有的权力转变,廉价资金、轻松的免费交易、无聊而与世隔绝的社会,以及广大散户投资者的“绝不留情”的仇恨情绪,促使他们追捕曾经是“猎人”的空头。

正如香橼莱夫特在YouTube上宣布他将退出短线世界的一段视频中所说的,“20年前,我创办香橼的目的是保护个人免受华尔街的侵害,反对欺诈和股票促销。”

他补充说,从那以后,香橼失去了失去了初心,“我们实际上已经成为了华尔街。”

彭博发表了 Nishant Kumar and Hema Parmar的文章,指出在GameStop事件之后,华尔街的空头已经被彻底改变了。

最近对华尔街卖空者的攻击有着悠久的传统,至少可以追溯到拿破仑时期。他称他们是“叛国者”,因为他们做空政府证券。

在接下来的几个世纪里,空头们经受住了无数次袭击。但GameStop的起义,可能标志着公众做空时代的结束。公众做空是指那些长期受到诋毁的人,他们试图根除企业的不当行为,建立头寸,押注某只股票会下跌,然后发起公众运动。

最大的损失发生在上周五,安德鲁•莱夫特的香橼研究公司(Citron Research)是一家历史悠久的空头公司,现在表示,在提供了20年的卖空分析服务后,他们将停止提供这项服务。

其他公司已经采取了不那么激进的策略,或者演变成完全不同的形式和形状。梅尔文对冲基金Melvin Capital被迫抛售其在GameStop的空头头寸,浑水的Carson Block和其他对冲基金也削减了押注,一些最强大的对冲基金正承受着两位数的亏损,并在探索下一步行动。

当然,在普通民众和美国企业界,很少有人会为他们流泪,多数人都把卖空者视为行为可疑、令人厌恶的贪婪者。

空头其实过得不如意

然而,一些认为做空是为了监管市场的投资者可能会有点担心。因为卖空者常常被视为一种重要的解毒剂,他们的手法主要是通过抛售借来的股票,以更低的价格买回股票。卖空往往是一种高风险的艺术,他们可以闻到公司欺诈的气息,找出财务和商业计划有问题的公司。

美国历史上最大的财务欺诈案中,安然公司就是最显著的例子。

“我还在做生意,所以现在我认为这已经足够了,”以成功做空凡利亚药品国际Valeant Pharmaceuticals而闻名的卖空者Fahmi Quadir说。她是纽约对冲基金Safkhet Capital的创始人。她说,更根本的问题是,愿意投入大量资金研究公司的人越来越少,或者像她说的,“找出掠夺性或欺诈性企业”。

凡利亚药品是一家加拿大的制药公司,和安然一样通过收购和财务做假来讲故事,最终被做空者发现,股价跌去了90%。

甚至在Reddit的wallstreetbets论坛发起攻击之前,卖空者们就已经够难的了。在Reddit的wallstreetbets论坛上,600万名强大的散户,已经联手推高了对冲基金精英们最痛恨的股票。由于指数基金的流行和历史上持续时间最长的牛市,绝大多数空头已经变得无关紧要了。

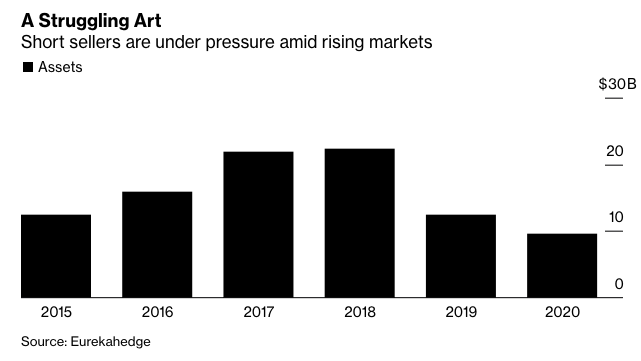

它们的数量已经减少了一段时间。在这个3.6万亿美元的行业中,数以千计的对冲基金中,只有大约120家专门做空股票。根据Eurekahedge编纂的数据,仅在过去两年,它们的总资产就减少了一半以上,仅为96亿美元。

全球最悲观的对冲基金经理之一克里斯平•奥迪(Crispin Odey)在谈到这一趋势时表示,“这就像看着警察突袭银行一样。在Reddit用户开始攻击之前,市场上的空头头寸已经比我们15年来看到的要少。”

一些最令人担忧的卖空者正在想办法躲藏起来。浑水布洛克的研究曾引发多家公司股价急剧下跌,他已经“大量”削减了做空头寸。一家拥有最佳卖空记录的15亿美元伦敦对冲基金,由于担心被散户投资者追逐,甚至不敢在这篇报道中透露其名字。另一家公司则在重新评估其赌注时,指派了一名员工仔细搜索wallstreetbets的页面,看自己有没有被盯上。

做空者、典型资本Quintessential Capital Management的创始人格雷戈说,他暂停了美国的看空盘,虽然他认为“卖空仍在活跃”,但是现在是谨慎行事的时候了。他补充称,GameStop的反叛表明,散户投资者现在意识到了他们的力量,而且这种意识不会消失。

虽然讨厌但是很必要

空头在其存在的四个多世纪里一次又一次地面临这样的围攻。据说,第一次此类交易发生在1609年,当时弗拉芒商人艾萨克•勒梅尔试图做空荷兰东印度公司的股票。一年后,东印度公司说服荷兰政府禁止卖空,称勒梅尔这样的公司伤害了无辜的股东,包括“寡妇和孤儿”。

200年后,拿破仑下令禁止卖空。1929年华尔街崩盘期间,卖空者本•史密斯因为投资者愤怒的威胁而聘请了保镖。2008年金融危机加剧时,美国监管机构限制了金融类股的卖空。许多其他国家也纷纷效仿。最近,马斯克开始在社交媒体上抨击卖空行为,称其为骗局。

但在另一种对空头比较有利的观点中,空头被视为华尔街的终极警察,投入无数小时的侦查和取证工作,向强大的公司和监管机构挑战,让自己面临潜在的无限损失。支持者表示,在这个世界上,传统的股票研究行业,已经缺乏发出卖出那些陷入困境的公司的建议的魄力,而被动投资发挥着更大的作用,因此非常需要勒梅尔的后人。

以安然的会计丑闻为例。对冲基金尼克斯联合基金公司Kynikos Associates的创始人吉姆•查诺斯帮助揭露了这一欺诈行为,安然从2000年的平均每股79.14美元跌至2001年12月的60美分。就在去年,德国监管机构还赞扬了卖空者,因为他们曝光了Wirecard这一欧洲最大的财务丑闻之一,该公司在披露19亿欧元(合23亿美元)的现金并不存在后,申请了破产程序。

欢迎来到新世界

其他观察人士则没有那么有同情心。Cambiar Investors的首席投资长巴里什说,在2008年金融危机之前,美国监管机构修改了某些规定,使做空变得更容易。一些对冲基金将其作为一种工具,残酷对待那些有生存能力但需要资金的公司。巴里什说,随之而来的是原本可以避免的破产,而人们受到了真实的伤害。

“我不认为对冲基金需要任何帮助,” 巴里什称。“让他们自食其果吧。”

就目前而言,那些策略性地用杠杆做空公司,以获取短期利润的对冲基金面临着最大的生存风险。预计它们将更小心的选择,避免拥挤的交易,减少借贷,并远离散户投资者参与度很高的公司。最重要的是,如果需要,他们可能会撤退。

Quad Group首席策略师彼得•博里什预计,这类基金的回报率会降低,因为它们不会直接做空价格较低的股票,而且会更快地获利了结。

其他基金可能会选择使用离散的场外看跌期权进行空头押注,因为它们不需要在监管文件中披露。梅尔文资本在公开文件中列出的空头头寸,帮助他们成为了Reddit兄弟会的打击目标。

许多人仍然相信,有道德的卖空行为,或者追捕犯罪公司,将会继续存在下去。散户投资者甚至可能没有那么强烈的动机,去反对揭露欺诈性公司的善意卖空。然而,他们对被动卖空的弹性就不那么确定了。被动卖空指的是交易员做空某只股票,不是出于目标有违法的原因,而是基于一家公司的基本面。例如,梅尔文在GameStop上的赌注。

一些空头对这场骚动泰然自若。据报道,Sophos资本管理公司(Sophos Capital Management)负责人的吉姆•卡拉瑟斯正在逐步减持一些空头头寸,但他并没有那么担心。

他表示,“我们相信,这种把股市变成赌场的投机热情,最终会像所有泡沫一样碰壁,并将为我们的职业生涯提供一个更多丰富的机会集合。”

就目前而言,GameStop的故事代表着一种前所未有的权力转变,廉价资金、轻松的免费交易、无聊而与世隔绝的社会,以及广大散户投资者的“绝不留情”的仇恨情绪,促使他们追捕曾经是“猎人”的空头。

正如香橼莱夫特在YouTube上宣布他将退出短线世界的一段视频中所说的,“20年前,我创办香橼的目的是保护个人免受华尔街的侵害,反对欺诈和股票促销。”

他补充说,从那以后,香橼失去了失去了初心,“我们实际上已经成为了华尔街。”