经济学人的分析指出,国债收益率正在亮起红灯,其他金融市场承压的信号也正在出现。

在所有可能反弹的市场之中,这个可能是最糟糕的。

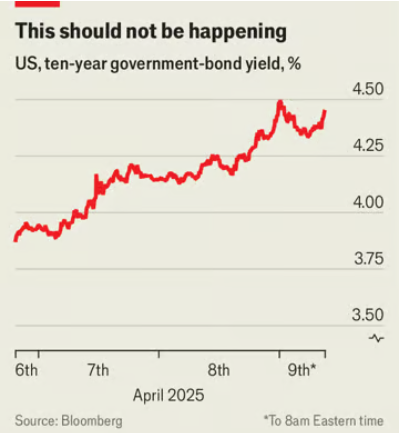

4月9日亚洲交易时段,美国十年期国债收益率飙升至4.5%(见图表),三十年期国债的收益率甚至更高。

而在4月7日早些时候,十年期收益率还只有3.9%。通常,当股市暴跌、市场恐慌时,国债收益率会下跌,因为收益率与债券价格成反比,投资者通常会在恐慌时期涌向美国国债寻求避险。

然而现在,尽管股市正在暴跌,收益率却仍然大幅上升。

这是目前最令人担忧的金融动荡迹象之一——而类似的迹象已经不少。交易者为了应对波动,支付的对冲成本急剧上升。企业融资条件日益恶化,而对现金的加持导致金价下跌。

美国国债收益率的飙升更具危险性,因为会推高其他融资成本。简而言之,这不只是市场压力的结果,更可能引发更大危机。

以往的先例令人不安。上一次美国国债市场出现类似混乱,是在新冠疫情初期的市场动荡时期。当时交易过于频繁,导致流动性枯竭,买卖报价之间的差距迅速扩大。即便能成交的交易,对价格的影响也远大于正常情况。

最终,美联储不得不大量买入国债以稳定市场。

“掉期利差”显示,目前正在发生的情况可能同样令人震惊。

掉期利差衡量的是国债收益率与利率掉期利率之间的差异,后者是交易者预期的隔夜利率的平均水平。这两者通常同步波动,因为投资者除了购买固定收益的国债,也可以选择把钱存入隔夜市场以获得浮动收益。

然而现在,十年期国债的收益率比等值掉期利率高出了创纪录的0.6个百分点。造成这一现象的原因,可能是流动性不足,也可能是市场对国债不安,或两者兼有。

注:通常,买国债和把钱存在短期市场里(像存款那样)赚的利息,这两种方式的回报差不多。但现在,买十年期国债的利息,比用其他方式(比如金融掉期合约)拿到的利息要高出很多,差了0.6个百分点,这个差距是有记录以来最大的。按理说,大家越担心市场,就越愿意买国债避险,国债利息应该降。但现在反过来了,可能是因为没人愿意买国债了,或者市场缺钱、很紧张,总之是个不正常的信号。

无论原因如何,这一不断扩大的利差表明,市场上典型的买家变得犹豫不决,因为当前的不确定性巨大。

澳大利亚西太平洋银行的马丁·惠顿表示,这种市场氛围令人忧虑。

恐慌性抛售可能进一步加剧了市场损伤。华尔街银行向对冲基金客户发出自2020年以来最大规模的追加保证金通知,这意味着他们必须迅速筹集现金,以弥补在多个资产类别上的亏损头寸。

政府债券是最容易出售的资产之一(黄金也是),因此成为被抛售的首选。

在2022年,英国养老金基金曾迅速抛售金边债券,以满足类似的保证金要求,导致价格大跌、收益率暴涨。

如今,一个“末日循环”可能正在酝酿,源头是对冲基金热衷的“基差交易”。这种交易曾为美国一些大型对冲基金带来巨额利润,其基本逻辑是利用国债现货价格与国债期货合约之间的价差套利。这种小价差来源于资产管理公司对国债期货的高度需求;交易者通过买入国债、卖出期货来获利。

注:“基差交易”简单来说,就是基金发现国债的现货价格(真实可以买到的债券)和国债期货的价格(押注未来债券价格的合约)之间有一点点差价。虽然这个差价很小,但只要用够大的资金来操作,就能从中赚到钱。差价是因为很多大机构(像养老金、资产管理公司)太想买国债期货了,推高了期货的价格。基金就做了一个组合动作:买国债现货,卖期货。这两个方向加起来,中间那点价差就是他们的利润来源。

问题是,对冲基金需要通过回购市场借出国债来获得杠杆,再把回收到的现金循环投入更多国债。

据估算,这类基差交易的总名义空头头寸大约为1万亿美元。只要融资成本和保证金要求低于现货与期货之间的价差,这种交易就能持续盈利,而高杠杆会极大放大收益。

但“这就像是在压路机前捡硬币”,一位对冲基金经理如此形容。市场一旦出现扭曲,基金很容易被碾压,比如无法续借短期资金,或无法满足期货市场空头仓位的保证金要求。

当这类押注被迫平仓,可能是由于收益率出现剧烈、出人意料的波动,他们必须迅速抛售国债——进一步加剧其他资产类别中的保证金抛售。

2020年,做市银行因国债抛售量激增而难以应对,流动性随之枯竭。今天的情况似乎也类似。在特朗普加征关税之前,银行库存已堆满国债,导致几乎无力吸收更多抛售。

尽管美联储在2020年通过大量购买国债止住了下跌,但如今由于各国央行正试图缩减资产负债表,再度出手可能更加困难。

金融系统内部的这些威胁还不算完,债券市场的动荡也反映了宏观经济和政治风险。几乎没人怀疑特朗普的新一轮关税会打击美国及全球的经济增长,这也是股价暴跌的原因之一。

市场参与者和消费者普遍预期,民众日常生活中的物价还会继续上涨。这种滞涨——通胀与经济停滞并存的局面——会令美联储陷入困境。官员们将无法像预期那样通过降息刺激经济。

人们对央行鹰派政策以及失控通胀的担忧,会在任何背景下推动国债收益率上升。

更令人担忧的是,从根本上看,特朗普对全球贸易的打击,正在动摇投资者对美国政策的信心。投资者自然会得出结论,美国国债的安全性正在下降。

类似的担忧也蔓延到了美元。高盛分析师在4月8日发布的一份报告中指出,这种情绪变化尤其明显。作为美国金融象征的高盛在报告中写道,这些新的贸易限制措施会“动摇强势美元的核心支柱”,因为威胁到了消费者和企业利润。

果不其然,在这轮市场动荡中,美元已经走软。

这对投资者、决策者,以及几乎所有美国人来说,都是令人紧张的时刻。