经济学人用一系列数据评估了 2024 年美股投资者的兴奋程度。不过从历史上来看,经济学人一向是股市的反向指标,但是这些数据还是值得一读。

今年是最美好的时节,而对于美国股市的投资者来说,这句话格外贴切。

2024年对于他们来说是一个非凡的年份。在经历了2023年的大幅上涨之后,股价今年继续攀升。标普500指数的市值相比两年前已经上涨了54%。

自1957年指数创立以来,这样的连续上涨行情一只手数得过来。

当然,这一路并非毫无波动。例如,12月18日当天,股价就出现了3%的单日跌幅。原因是美联储预测2025年的降息幅度将低于市场预期。然而,随后股价有所回升,市场情绪依然乐观。

尽管全球其他股市也在上涨,但美国股市的表现遥遥领先。

股价上涨速度更快,更令人印象深刻的时期发生在上世纪90年代末。当时,市场对互联网和电信股票的狂热推动了“互联网泡沫”的形成。而如今,推动此次股市繁荣的,是人们对人工智能技术可能带来巨额利润的期待。

因此,今年始终存在一个问题:这种乐观情绪是否保持了理性,还是说又一个泡沫正在形成?

要衡量市场的热度,可以从三个不同的角度来评估投资者的热情。

首先是情绪,也就是投资者对未来可获得更多丰厚回报的乐观程度。

研究机构Conference Board的调查数据,印证了股价快速上涨所反映的乐观情绪。自1987年以来这个机构每月都会询问美国消费者,他们是否认为未来12个月股价会继续上涨。

在最近的调查中,有56%的受访者认为股价会上涨,这一比例遥遥领先于历史记录,远高于2022年时的26%,当时正值这轮行情开始之前。

另一个由美国个人投资者协会进行的调查同样显示了强烈(尽管未创纪录)的乐观情绪。

随着散户投资者不断推高股价,专业投资者则押注市场短期内将保持平稳。VIX指数(衡量交易者为防范股价波动在未来一个月支付的成本)在美联储引发12月18日的抛售潮之前,已经降至近乎平静的水平。

即使在那之后,指数仍然预示波动率低于历史平均水平。而衡量利率波动的类似指标MOVE指数,自美国总统大选以来也大幅下降。

这种温和的预期,可能会被证明是正确的,也可能意味着那些相信市场平稳的人已经完成了相应的交易,从而导致市场中愿意买入的投资者减少。

一旦情绪转变,反而可能会引发更多恐慌。

换句话说,市场前景取决于投资者在多大程度上已经押注牛市会持续下去,这也是衡量市场热情的第二个指标。

投资者显然下了非常大的赌注。

自2001年以来,美国银行每月都会询问全球范围内的基金经理,他们对美国股票的配置是否“超配”(即相对于基准的比重更高)。12月的调查结果显示,超配程度创下历史新高。而不仅仅是基金经理,2024年期间,投资者总共向投资美国股票的基金注入了约4500亿美元,同时向专注于小型美国公司的基金注入了300亿美元。

这两项数据均刷新了纪录。

此外,投资于加密货币(最具泡沫特征的资产类别)的基金,也迎来了有史以来最大的资金流入。

大量资金涌入股市,同时股价也在上涨的结果是,股票现在在投资者组合中占据了异常大的比重。

摩根大通的分析师估计,全球非银行投资者的股票配置比例达到了49%。这一比例仅略低于2007年的峰值,而那个峰值本身仅在互联网泡沫期间被超越。

与此同时,投资者的现金配置比例处于历史最低水平。想要找到有足够现金继续推动股价上涨的买家,现在需要花很大功夫。

衡量市场泡沫的第三个指标,也是评估投资者热情高涨后可能出现何种后果的关键指标,是估值。

可能最受关注的估值指标是由耶鲁大学的罗伯特·希勒推广的周期调整市盈率(CAPE)比率。这个比率表示为将过去十年调整通胀后的年均收益放大至当前股价所需的倍数。

CAPE比率较高意味着投资者为每一美元的利润支付了更高的价格,以拥有创造这些利润的公司股份。

目前,美国股市的CAPE比率高于自1900年以来98%的时间。 在12月18日的股市下跌之前,这一比率仅在互联网泡沫期间以及短暂的2021年达到更高水平。如果用市净率(价格与账面价值比率)而非市盈率来衡量,股票的估值甚至超过了2000年的前期高点。

在12月18日的股市下跌之前,这一比率仅在互联网泡沫期间以及短暂的2021年达到更高水平。如果用市净率(价格与账面价值比率)而非市盈率来衡量,股票的估值甚至超过了2000年的前期高点。

高估值不仅唤起了糟糕的回忆,也表明未来的回报可能会很差。

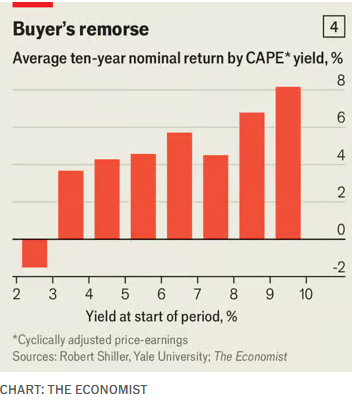

毕竟,企业利润是股市回报的最终来源。如果利润相对于股价较低,这就意味着持有股票的收益率会较低。这一点通过“CAPE收益率”得以体现。CAPE收益率是CAPE比率的倒数,因此在估值高时收益率较低。

自1900年以来,历史数据显示,CAPE收益率越低,随后十年的回报率越差。

目前,标普500指数的CAPE收益率为2.6%。在收益率处于这一水平或更低的起点时(这一情况仅出现在20世纪90年代末和21世纪初),标普500指数在随后的十年中从未取得正回报。当CAPE收益率在2%到3%之间时,平均年化回报在名义上为-1.5%,而在实际通胀调整后为-4%。

至于其他相关市场的估值,同样没有带来多少安慰。

美国高风险“高收益”企业债券的平均收益率,仅比同期限政府债券高出2.9个百分点,这是自2007年以来的最低差距。而对于更安全的“投资级”债券,这一差距仅为0.8个百分点,为1998年以来的最低水平。

这两个时期之后,都伴随着违约率的大幅飙升。

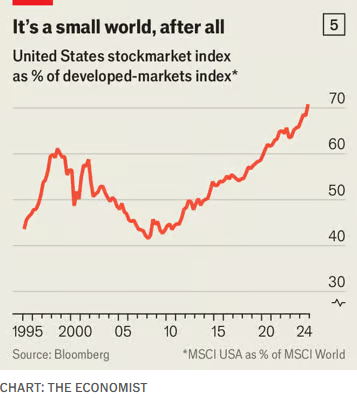

其他国家的股市清楚地显示了美国估值的极端程度。

例如,欧洲股票的CAPE比率不到美国的一半,两者之间的差距达到了数十年来的最高水平。

另外,在MSCI美国股票指数中,美国公司的市值现在占到发达市场指数中所有公司总市值的70%,这也是数十年来的最高比例。即使在美国股市内部,市值的集中程度也变得令人惊讶。

标普500指数中市值最大的十家公司,目前总市值占指数整体市值的40%,而五年前这一比例还不到25%。这是自1980年以来的最高水平。

尽管如此,这一切并不能证明美国股市将在2025年崩盘。

特朗普即将重返白宫,他承诺的减税和放松监管可能会进一步推高股价。同时,人工智能最终也可能确实带来利润增长。

而且,泡沫不一定会破裂,也可能逐渐消退。

2024年是否已经形成泡沫?

要得出否定的结论似乎越来越难了。