罗伯特·伯吉斯是彭博的执行编辑。他在彭博的专栏中指出,股票投资者应该放弃对货币市场基金中的现金将在回调时转入股市的想法。

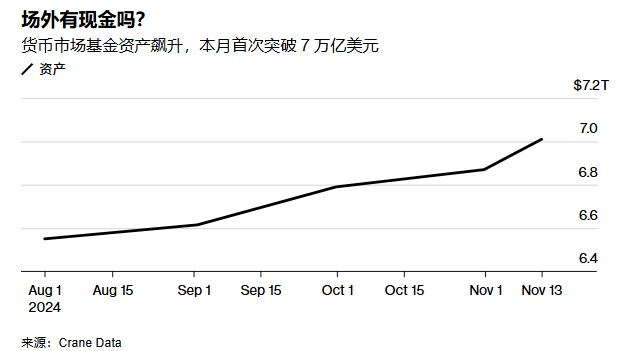

货币基金行业刚刚达到一个重要里程碑。根据Crane Data的报告,这些准现金的基金资产总额已创下7万亿美元的历史新高。

对此可以有多种解读。一种观点认为,这笔巨额资金是“场外资金”,随时可能流入股市,进一步推动牛市,使主要指数达到历史高点。

然而,这种观点是误导性的。

简单的谷歌搜索显示,自1971年第一个货币市场基金诞生以来,每一个新里程碑都会激发股市看涨情绪。

逻辑很简单:谁会让资金停留在仅靠最安全的投资——包括国库券和商业票据,只为了产生微薄收益,而股市中有无限的财富可得?

这些投资者,或者说家庭,肯定是在等待股市回调后再把资金投入市场!

但几乎没有证据支持这种观点。

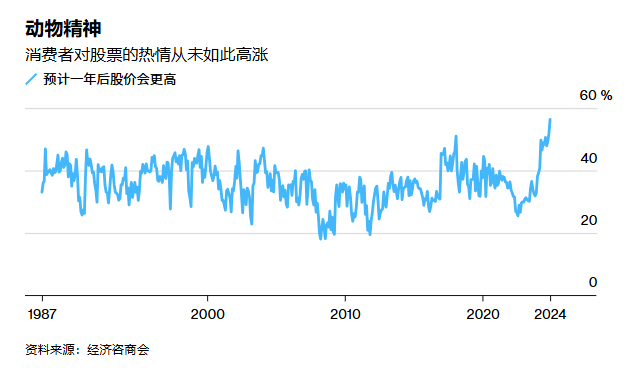

实际上,散户投资者已经非常看涨了。本周发布的The Conference Board月度消费者信心调查显示,56.4%的受访者预计未来几年股票价格会更高,这一比例是自1987年开始记录以来的最高水平。

尽管现金水平上升了38%,但家庭的股票持有量却激增了50%,因此现金在投资组合中的占比实际上是下降的。

根据Richard Bernstein Advisors LLC的副首席投资官铃木丹的研究笔记,“这表明家庭并没有退回现金,而是以历史高水平参与了股票市场。”

因此,家庭的类似现金持有量,对股市看涨者几乎没有任何信号意义。

对于大型机构来说,情况更加复杂。

铃木丹指出,美国银行在10月发布的全球基金经理调查显示,机构资金管理者的现金持有量低于4%,触发了公司股票市场的逆向“卖出”信号。

然而,管理或托管约44万亿美元机构资产的State Street公司看到的情况有所不同。

根据State Street的月度机构投资者风险偏好指数——基于客户实际交易数据得出,10月显示,这些机构的现金持有比例为19%,与过去十年的平均水平一致。

State Street认为这一水平在仓位上属于“中性”。

DataTrek Research的数据显示,2007年的平均值接近30%(当时看空市场非常明智),而2015年的低点为10%(当时看涨市场是个好时机)。

同样,对于股市投资者来说,这里也几乎没有提供明显信号。

那么,这些停放在货币市场基金中的现金究竟意味着什么呢?

首先,这一增长大致反映了货币供应量的增加。近年来,由于美国政府为支持经济在疫情期间及之后采取了数万亿美元的财政刺激措施,货币供应量激增。

铃木指出,总家庭现金水平约为18.4万亿美元,是这些基金中资产的近三倍。

他还说,这一金额超过了标普500指数成员公司年度总收入,并几乎相当于过去三年联邦政府的支出。

此外,家庭可能对目前闲置资金能以接近零风险的4.5%至5%的收益感到满意,这在美联储实施零利率政策的多年来是无法想象的。

“‘场外资金’的说法还忽略了近几年现金成为债券的有吸引力替代品的事实,”铃木写道,指的是由于固定收益市场的异常情况,短期收益率已超过长期国债收益率长达两年多。

这还只是部分情况。

Bianco Research的吉姆·比安科指出,这些现金中很大一部分是用来支付账单的资金,而不是投资资金。

他在给客户的研究报告中写道:“现金的增长是因为资金不断从传统银行账户流出,这些账户几乎不支付利息,而转向货币市场账户,这些账户支付基于市场的利率,同时提供与支票账户相同的灵活性。”

根据比安科的数据,自美联储开始加息以来,银行已经流失了1.29万亿美元,而货币市场基金的资产增加了1.79万亿美元,“实际上,所有银行资金加上两年的5%利率收入,以及直接存款转移到货币市场账户中,可以几乎完全解释货币市场基金资产的增长。”

根据不同的衡量标准,当前的股票牛市可以追溯到2022年10月,当时标普500指数在经历25%的下跌后触底,或者追溯到今年1月,当时指数超过了2021年创下的历史纪录。

不论如何,股市已经经历了大幅上涨,并被认为在历史估值水平上显得昂贵。要让股市继续走高,公司需要兑现那些高企的盈利预期。

投资者不应指望某些现金储备会神奇地流入市场来推动股价上涨。