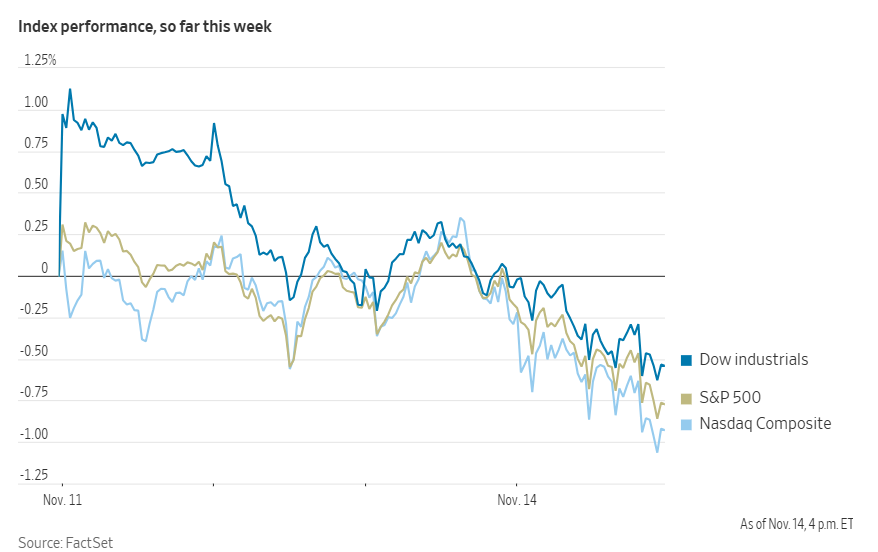

周四在最新通胀数据和美联储主席鲍威尔的讲话之后,市场调整了对降息的预期,美股再次下滑。道琼斯工业平均指数下跌208点,跌幅0.5%。标普500指数下跌0.6%,一直未能守住6000点关口。纳斯达克综合指数也下跌0.6%。中小盘的罗素2000跌去1.5%。

10月的生产者价格指数(PPI)上涨了0.2%,符合经济学家预期,而剔除食品和能源的核心PPI上涨了0.3%。2年期美国国债收益率上升至4.351%,而10年期收益率则下降至4.44%。

鲍威尔暗示不急于降息,他在达拉斯区域商会的一次活动上表示:“经济没有发出我们需要急于降息的信号。当前经济的强劲表现使我们能够更慎重地做出决策。”

他还说,通胀正在逐步接近美联储2%的目标,“尽管有时会经历一些波动”。他重申了“耐心”的主题,“如果数据允许我们放慢一点速度,那似乎是明智之举。”

鲍威尔表示,他认为当前的利率水平对经济产生了抑制作用,但尚不清楚这一抑制到底有多大。“目前尚不清楚政策利率有多大的限制作用,”鲍威尔说。

之后股市下跌,国债收益率飙升。根据CME FedWatch工具的数据,12月降息的可能性从昨天的82.5%下降至62.4%,而到明年1月前降息半个百分点的可能性,从26.5%下降至17.3%。

根据美国劳工部的数据显示,上周申请首次失业救济的美国人数减少,这进一步表明就业市场相对稳定。

截至11月9日的一周内,首次申请失业救济的人数为21.7万人,而前一周为22.1万人。《华尔街日报》调查的经济学家此前预期首次申请人数为22万人。持续申请失业救济的人数也有所下降,截至11月2日的一周为187万人,而前一周为188万人。这一数据反映了失业人口的规模。

除上月的临时小幅上升外,自今年1月以来,首次申请失业救济的人数一直保持在20万到25万之间,这表明即使在劳动力需求有所降温的迹象下,就业市场依然保持稳定。

华特迪士尼公司因利润超出预期而大涨。

亚马逊表示将开始销售抗脱发药物,这是公司远程医疗公司业务的重要组成部分,此后Hims & Hers Health(美国的远程医疗公司,专注于为男性和女性提供健康和保健产品及服务)的股价下跌。

Meta 因将Facebook服务与其庞大的社交网络捆绑在一起,被欧盟监管机构处以 7.98 亿欧元(8.41 亿美元)罚款,这是这家美国科技巨头首次因违反欧盟反垄断法而受到处罚。

阿斯麦控股 (ASML Holding)是全球供应链中至关重要的芯片制造机器制造商,公司认为人工智能将推动半导体需求保持繁荣,重申了长期营收前景。

在板块层面,标普500工业板块表现最差,下跌1.7%。医疗保健板块下跌1.2%。受特斯拉下跌5.2%的拖累,可选消费板块下跌1.3%。

市场似乎正在考虑特朗普让马斯克来负责消减政府支出的力度。瑞穗银行的丹尼尔·奥雷根表示:“我们看到那些与政府关联度高的股票普遍疲软。”

他还指出,这种现象并不限于特定行业,而是集中在信息技术、航空航天和工程等领域。奥雷根提到他的同事约翰·帕尼奇整理的名单,其中包括柯蒂斯·怀特公司、Great Lakes Dredge & Dock、CAE和ICF International等公司,这些公司的股价均出现下跌。

但是马斯克自己也未能幸免。路透社报道称,特朗普计划取消购买电动汽车的 7,500 美元消费者税收抵免,特斯拉公司和Rivian 等汽车制造商股价下跌。

特斯拉股价下跌了 5.7%,现在在过去三天里下跌超过10%,特斯拉股价从 11 月 5 日收盘价 251.44 美元上涨至 11 月 11 日收盘价 350 美元,上涨 98.56 美元,涨幅达到39.2%,是自 2022 年 4 月 7 日以来的最高收盘价。

今天特斯拉收盘为311.18美元,已经低于大选后反弹高度的首个关键斐波那契回撤目标38.2%,即312.35美元。其他关键斐波那契回撤目标中,50%的回撤水平为300.72美元,而61.8%的回撤则为289.09美元。

斐波那契回撤目标基于“黄金比例”1.618,这一比例在自然系统中广泛存在。许多图表分析者认为,如果回撤保持在61.8%以内,之前的趋势仍然有效;若回撤超过61.8%,则可能预示着大幅回撤的风险。

股市在经历了选举后强劲反弹后有所降温。City Index和Forex.com的法瓦德·拉扎克扎达指出,尽管许多投资者似乎还不急于抛售,但谨慎仍然是必要的。他提到,标普500指数明显超买,多个指标显示可能即将迎来调整或整固。

“尽管在指数首先跌破多个支撑位之前出现全面抛售的可能性不大,但当前市场状况表明标普500或许会出现小幅回调,”拉扎克扎达道。“对于有经验的交易者而言,短期回调可能会带来买入机会,尽管尚未出现明确的趋势反转信号。”

摩根士丹利的迈克·威尔逊认为,标普500指数可能在年底前达到6,100点,受市场对白宫和国会共和党主导的乐观情绪推动,但在短期内超越这一水平可能面临挑战。

威尔逊在接受彭博电视台采访时表示,基准借贷利率的任何回升或美联储减缓货币宽松步伐的预期,可能对市场形成压力,但预计回调将被视为买入机会。

瑞银集团的策略师,包括马克斯韦尔·格里纳考夫在内指出,美国股市基准指数可能会在年底前稳步上涨,尽管市场大幅上升的可能性存在,但并非基本预期。

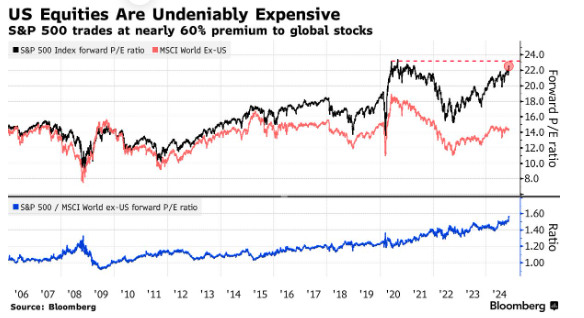

法国兴业银行的策略师,包括安德鲁·拉普索恩在内认为,美国股票“无疑昂贵”,但他们表示关于估值的讨论“越来越少”。美国在MSCI全球市场中的市值占比达到约74%,创下历史新高,“这几乎完全是由于估值溢价造成的,如果没有这种溢价,美国的占比将更接近50%。”

尽管经济增长强劲,股市大体上忽略了近期债券收益率的上升,但这仍是值得关注的因素。

22V Research的丹尼斯·德布舍尔表示,12月美联储降息的可能性上升,这增加了本已稳健的经济进一步增强的机会。他还指出,10年期国债收益率要维持在当前水平,经济数据需要保持在大约2.5%或更低的增长水平。

“我们的预测是10年期收益率将保持在当前水平左右,但如果增长超过2.5%,将导致收益率上升,并可能突破4.55%。”德布舍尔补充道,“这一收益率水平将成为小盘股、高风险债务类股票及其他风险资产的阻力。”

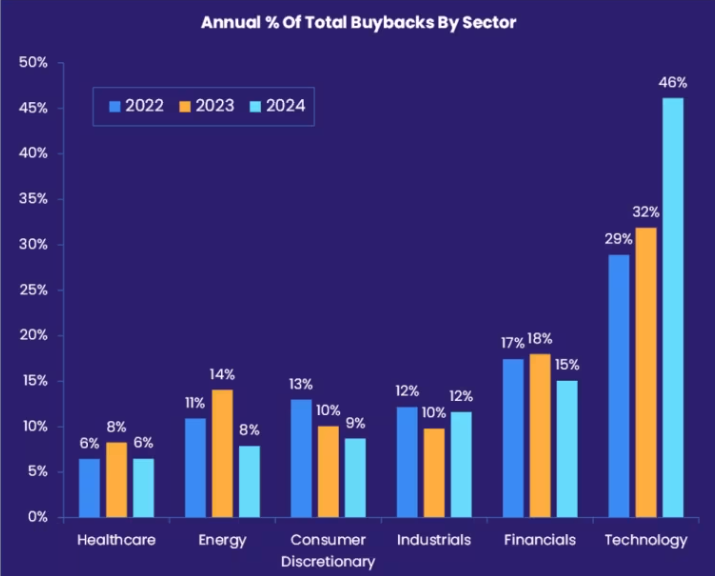

根据EPFR分析师温斯顿·蔡的说法,科技行业的股票回购计划现已占今年所有公布的回购计划的约46%。

蔡在接受MarketWatch采访时表示:“回购激增主要由半导体和IT基础设施公司带动。”

他说,芯片制造商今年宣布的回购总额已达到1021亿美元,远高于2023年的435亿美元。此外,服务器和数据中心供应商也增加了回购。

蔡还指出,今年企业已宣布的股票回购计划总额达到1.18万亿美元,而年度纪录接近1.25万亿美元。

华尔街日报美元指数显示,美元周四交易于大约两年高点。这一举动波及整个外汇领域,令英镑、日元和欧元承压。

比特币下跌 1.1% 至 87,670.54 美元,以太币下跌 1.7% 至 3,100.76 美元。

金价连续第五个交易日下跌,创下了自2月中旬以来最长的连续日跌幅。现货金下跌 0.2% 至每盎司 2,567.40 美元。

Zaye Capital Markets首席投资官纳伊姆·阿斯拉姆称,贵金属需要修正,最近的美国通胀数据显示,解决通胀问题仍有一些工作要做,这让交易员们相信美联储采取的降息路径将 “更加渐进”。

阿斯拉姆说:“这在很大程度上影响了黄金价格”。他相信黄金价格可能会触及每盎司2500美元。

10月30日,Comex最活跃合约的黄金期货结算价为每盎司2,800.80美元,创下历史新高。周四,12月合约报收于2572.90美元,盘中下跌13.60美元,跌幅为0.5%,创下自9月11日以来的最低收盘价。与两周多前的历史最高价相比,价格下跌了8.1%。

周四,原油期货连续第三个交易日收高,但并不足以抵消本周迄今的跌幅。受美元走强以及明年可能出现供应过剩的压力影响,油价依然承压。

纽约商品交易所12月交割的西德克萨斯中质原油(WTI)上涨27美分,涨幅0.4%,收于每桶68.70美元,本周累计下跌2.4%。全球基准1月布伦特原油在欧洲洲际交易所上涨28美分,涨幅0.4%,至每桶72.56美元,但本周迄今下跌1.8%。

巴黎国际能源署周四的报告预测2025年可能出现石油供应过剩,而本周早些时候,石油输出国组织及盟友下调了石油需求增长的预期。

Price Futures Group高级市场分析师菲尔·弗林表示,“全球石油市场从过剩到短缺的临界点比以往更加脆弱,因为美国轻质原油产量创纪录,以及其他非欧佩克国家的产量增加。”