美国股市真的会像几家知名华尔街公司警告的那样,步入一个“失落的十年”吗?

Yardeni Research的创始人埃德·亚德尼,看好未来几年的市场表现。

一些华尔街策略师,包括高盛集团的团队,近期认为投资者应为未来回报率下降做好准备。

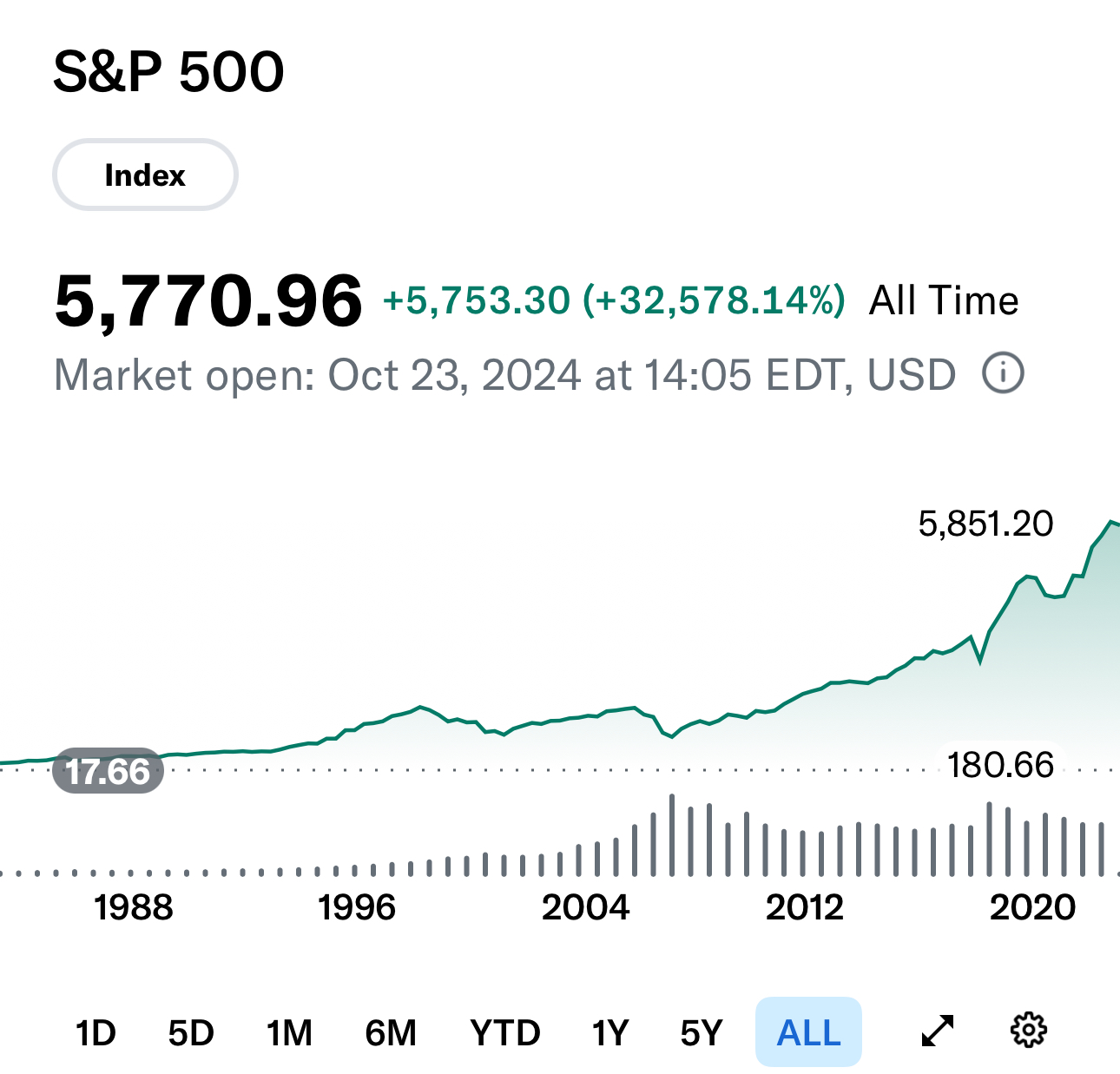

上周五,高盛团队发布了一份报告,称根据其模型,未来十年标普500指数年均涨幅可能仅为3%。

如果这个预测成真,这将成为过去一个世纪股市表现最差的时期之一,与投资者过去十年习惯的高于平均水平的回报率形成鲜明对比。

在过去的十年里,标普500指数的年均涨幅达到13%。

然而,亚德尼和他的团队在简短的回应中,挑战了高盛的多个结论,并重申了他们的“咆哮的2020年代”理论。

亚德尼说:“在我们看来,即使是高盛的乐观情景可能也不够乐观。”

高盛的最佳情况预测是标普500指数未来十年每年上涨7%,而亚德尼认为,如果算上股息支付,年涨幅更有可能达到11%。

亚德尼在2020年首次提出的“咆哮的2020年代”理论认为,技术推动的生产率提升,可能帮助提升企业利润率和经济增长,同时抑制通货膨胀。

事实上,亚德尼在周二还说,这个“咆哮的2020年代”可能会持续到“咆哮的2030年代”。

亚德尼表示,在当前情况下,标普500指数几乎可以仅凭借股息的复利效应,达到高盛的目标,前提是美国最大的公司继续以稳健的速度提升股息。

他还对高盛报告中的其他结论提出质疑。亚德尼认为,高盛对盈利增长速度的预测过低,因为过去近一个世纪,盈利增长的复合年增长率为6.5%。

此外,高盛的分析没有考虑到股票随着通胀的上涨而上涨的历史趋势,因为价格上涨必然会推高企业的销售额和利润。

亚德尼还淡化了高盛对市场高度集中化的担忧,这也是高盛结论的一个关键因素。

如同互联网泡沫时期一样,科技和通信服务行业如今在标普500指数的市值中占据了相当大的比例。不过,这些公司现在的基础比当年稳固得多,在标普500指数预期收益中的占比远高于过去,华尔街也不认为这一点会发生太大变化。

然而,这并没有触及高盛团队核心观点,即投资者可能低估了这些公司长期维持如此大竞争优势的难度。

在一个方面,亚德尼和高盛意见一致:相较于历史,当前的估值显得偏高。

亚德尼承认,如果遵循传统的市场观念,这可能会对未来的回报构成压力。

但鉴于经济增长的前景,以及他对利润率将继续扩大的预期,估值仍有继续上升的空间。

值得注意的是,亚德尼并不是唯一一个不同意高盛研究的分析师。DataTrek的联合创始人尼古拉斯·科拉斯在上周五表示,3%的长期复合回报率历史上只出现在“非常非常糟糕的事情发生时”。

科拉斯还指出,虽然高估值在过去确实预示了表现疲弱的时期,但这两个变量之间的关系,可能没有表面上看起来那么紧密。

“上世纪90年代末的极端情况确实预示了未来10年标普指数的负回报,但并不是因为2000年的股票太贵。而是因为正如我们之前讨论的那样,标普指数在2008年下跌了37%,这完全与互联网泡沫无关。”科拉斯说。(市场观察)