据彭博社报道,美国的债务上限早在2019年8月就被暂停,该计划于8月1日再次生效。如果国会没有达成协议,再次延长或推迟该计划,财政部最终将缩减其借贷能力,尽管已经找到了推迟达到该限额计划的方法。

即使国会将注意力放在本周敲定当选总统拜登胜选等更直接的事务上,短期资金市场的交易员们已经在忙着评估美国债务上限在今年下半年重新生效的潜在影响。

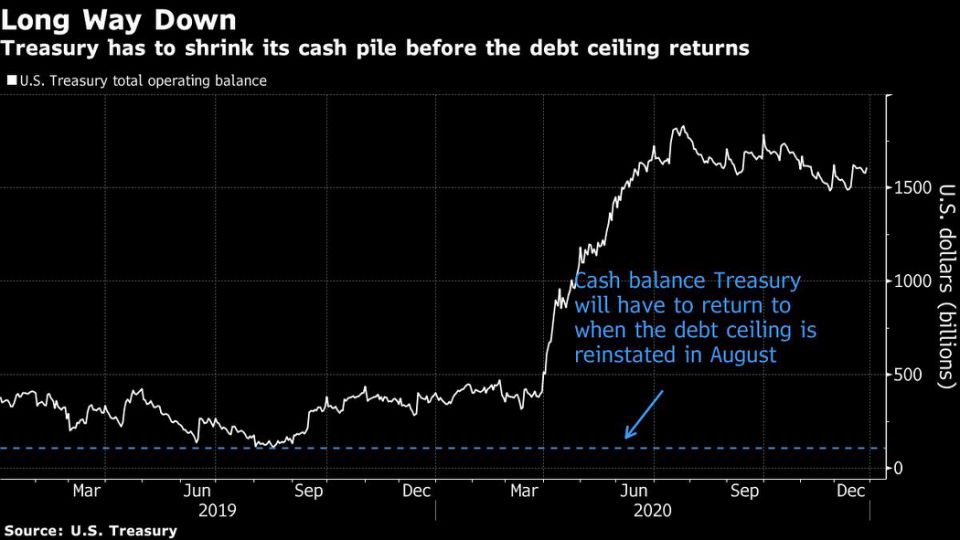

对于美元资金市场来说,或许更为关键的是,恢复上限还可能导致财政部削减其流动资金。财政部目前持有的现金量约为1.73万亿美元(约合11万亿元人民币),但在未来7个月内,财政部需要将其缩减至上次暂停上限时的水平,约1180亿美元(约合7625亿元人民币)。这比历史上它在债务上限发挥作用前后所做的削减幅度要大得多。

新冠大流行以及政府对其经济后果的反应是这一困境的核心。为了给紧急刺激措施提供资金,财政部加大了发债力度,尤其是短期国库券。现在,他们需要缩减现金流,但存在票据供应量下降过快的风险,这将迫使市场利率降至零以下,并迫使央行进行干预。

Wrightson ICAP首席经济学家Lou Crandall在给客户的一份说明中写道,“票据行业即将出现的供应紧缩和储备市场相应的过剩情况将是今年前期的主导主题。”

这对美联储来说可能是个头疼的问题,因为政府存放在货币当局的现金数量的波动会直接影响到银行储备的水平。Crandall称,通过有效地提升系统中银行储备的总量,其他资产有可能被挤出贷款人的资产负债表。央行已经暗示,如果准备金充斥市场,央行可能会进行干预。纽约联储执行副总裁洛里·洛根上个月在一次演讲中表示,如果利率出现下行压力,央行准备调整超额准备金利率的利息。

将于周三(1月6日)公布的央行12月15-16日会议纪要可能会提供一些进一步的信息,让人们了解政策制定者如何考虑可能对超额准备金利率进行调整。除了美联储采取行动外,Crandall表示,财政部还可以做一些事情,比如从2月开始减少每周现金管理票据的发行量,并在第二季度削减票据拍卖的直接规模。Crandall称,财政部未来几个月将如何设计现金余额的下降幅度是“核心问题”。