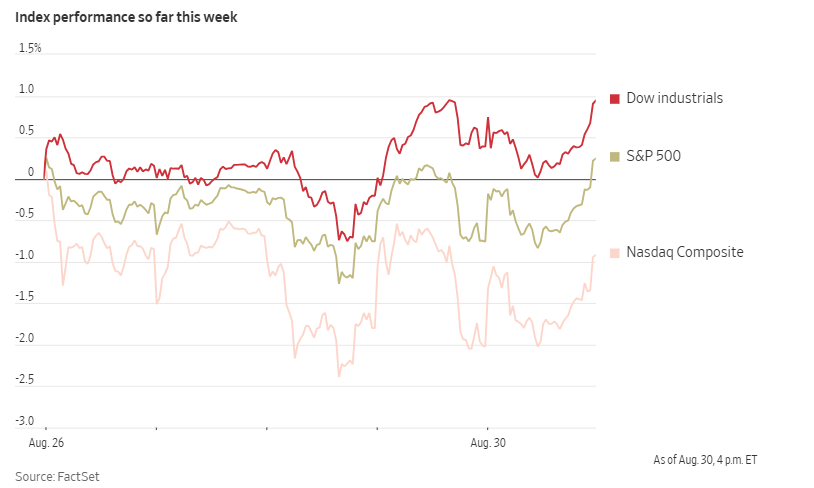

在最后10分钟的交易中,美股三大指数均出现了跳涨。道琼斯指数再次创下历史新高,上涨了228点,涨幅为0.6%,本周第四次创下历史新高。标准普尔500指数上涨了1%,纳斯达克综合指数上涨了1.1%。罗素 2000小型公司指数上涨 0.7%。

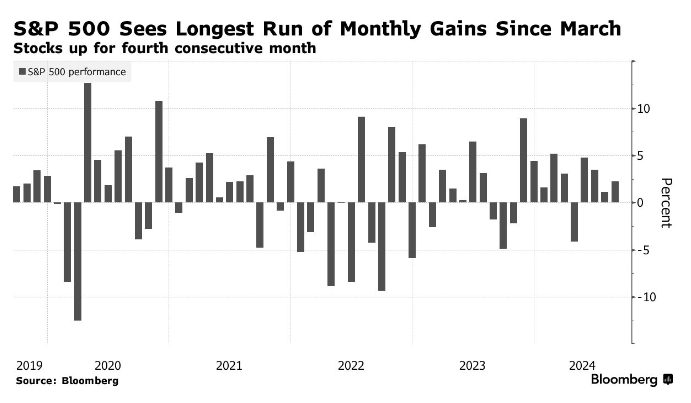

标普500指数和道琼斯指数连续四个月上涨。本月道琼斯指数上涨了1.8%,标准普尔500指数上涨了2.3%,纳斯达克指数上涨了0.6%。这是一个令人惊讶的逆转,因为纳斯达克指数在月初进入调整区间,而标准普尔500指数和道琼斯指数则在8月5日创下了自2022年以来最差的一天表现。

对于那些没有休假的投资者来说,个人消费支出价格指数(PCE)是当天唯一的重要新闻,美国消费者信心五个月来首次改善。报告基本符合预期,年同比增长低于预期。市场普遍预期美联储将在9月会议上开始降息,而这份报告并未改变这种看法。

TradeStation的戴维·拉塞尔表示:“本周的数据消除了对经济衰退和通胀的担忧。随着杰罗姆·鲍威尔准备翻开新篇章,经济或将步入‘金发姑娘’状态。”

由于劳动节假期,美国股市和债市将于周一休市。本周晚些时候将发布一系列经济数据,最重要的是8月份的就业报告,这将成为股市的下一个重大考验。

个股方面,英特尔称正在考虑拆分代工厂和其他选择,试图阻止亏损,股价有所上涨。

据《华尔街日报》报道,高盛集团计划在全球裁员 1,300 多人。

戴尔科技公司业绩强劲,股价上涨。

知情人士透露,特斯拉公司计划在华纳兄弟探索公司位于洛杉矶的电影制片厂举行活动推出机器人出租车。

由于价格上涨和借贷成本上升,越来越多的美国消费者减少化妆品消费,Ulta Beauty 下调了销售预测。

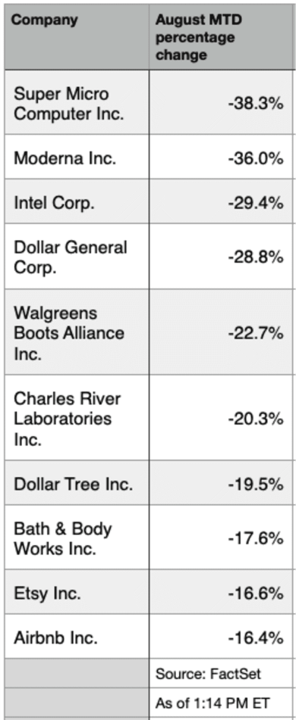

在过去两天内,Dollar Tree Inc.的股票暴跌了约11%,接近自2020年5月以来的最低收盘价,那时正值新冠疫情恐慌之际。这次抛售发生在其竞争对手Dollar General Corp.的股票在公布一份极其令人失望的季度报告和前景后,创下单日最大跌幅之后。

Dollar Tree的困境并非完全归咎于Dollar General,因为已经持续下跌了一段时间。公司在4月表示,正在考虑出售在九年前收购的表现不佳的Family Dollar业务,公司核心的低收入客户在面对通货膨胀和更高利率时更痛苦。

Super Micro Computer是标准普尔500指数中本月表现最差的股票,下跌了38.3%,创下有史以来最差的月度表现。公司受到多种问题的拖累,包括其最近的财报中提到的利润率压力,以及财务报告可能出现问题。接下来的是Moderna和英特尔。Moderna面临疫苗需求下降的问题,而英特尔则在核心业务陷入困境的同时,面临在制造业务扩展中遇到的财务难题。

根据美国银行引用EPFR Global的数据,在截至8月28日的一周内,现金基金录得约245亿美元的流入,连续四周增长。数据显示,债券基金吸引了约207亿美元的资金流入,而股票基金则吸引了137亿美元的资金流入。

美国股票市场连续第九周录得资金流入,金额为58亿美元。

“随着8月接近尾声,市场情绪与月初相比显著平静下来,”Nationwide的马克·哈克特表示。“整体经济中的许多重大担忧已减弱。9月可能会带来一些季节性挑战,但如果投资者能够顺利应对,这些挑战在第四季度可能会转化为优势。”

根据LPL Financial的亚当·特恩奎斯特的说法,自1950年以来,标准普尔500指数在9月的平均跌幅为0.7%,仅有43%的时间在9月结束时收高,使其成为股票平均回报率和正面率最差的月份。过去四个9月的表现也特别疲弱,指数分别下跌了4.9%、9.3%、4.8%和3.9%。

他表示:“在9月份,指数通常在上半月横盘整理,亏损开始在月底累积。今年的中期点恰好与9月份的美联储会议时间接近。”

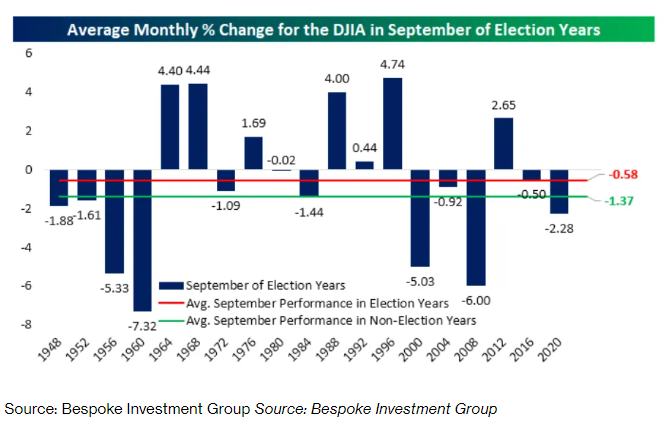

Bespoke Investment Group的数据显示,在过去 100 年里,9 月也是道琼斯工业平均指数一年中表现最差的月份,平均下跌 1.24%。花旗集团对 1928 年以来数据的分析表明,标准普尔 500 指数9 月份的平均实际波动率比 8 月份高出 1.5 个点,而 10 月份的平均实际波动率则比 8 月份高出 2.5 个点。

有几种理论可以解释为什么九月份往往成为股市疲软的月份。首先,刚从暑假回来的投资者,往往会重新评估投资组合的防御性配置。公司会制定来年的预算,讨论如何缩减开支。共同基金通常会通过亏本出售头寸来“粉饰门面”,以减少资本利得分配的规模。

哈克特表示:“此外,如果股价下跌,第三季度末进入股票回购禁购期的公司支撑股价的能力,可能会受到影响。”

Bespoke 指出,虽然季节性因素足以引起一些担忧,但 2024 年也是选举年。由于这一潜在的担忧因素,选举年 9 月份的表现再次偏向负面。二战后的所有总统选举年中,道琼斯指数 9 月份平均下跌 0.58%。尽管跌幅为负,但非选举年 9 月份道琼斯指数平均下跌 1.37%。

Bespoke 策略师指出:“换句话说,无论是否是选举年,季节性往往都很严峻。”

eToro的布雷特·肯韦尔表示,与美联储一样,投资者的关注点似乎正在从通胀转向劳动力市场,很快所有目光都将集中在下周五发布的月度就业报告上。

“上个月的就业报告严重不及预期,引发了广泛的担忧,认为美联储降息的时机太晚,”他指出。“如果本次报告再次大幅不及预期,可能会增加50个基点降息的猜测,而目前的预期是降息25个基点。”

巴克莱银行的策略师表示,股市可能再次受益于良好的经济数据,这对于推动涨势扩展是必要的。由伊曼纽尔·考领导的团队表示,下周公布的美国月度就业数据将成为确认或否定衰退担忧的风向标。

他们写道:“如果数据表现不佳,毫无疑问,考虑到股市在反弹后的水平,股市会作出不利反应。另一方面,优于预期的数据显示在短期内有助于缓解衰退的担忧,可能对股市有利。”

10 年期美国国债收益率上升 5 个基点至 3.91%。商品期货交易委员会的数据显示,截至 8 月 27 日当周,资产管理公司以创纪录的速度回补 10 年期国债期货和超 10 年期国债期货的净多头仓位。

美元在今年表现最差的一个月结束时上涨。外汇投资者自 2 月份以来首次看跌美元。

斯托克欧洲 600 指数收盘创下新纪录,此前数据显示欧元区通胀率大幅放缓至 2.2%,为 2021 年年中以来的最低水平。

比特币下跌 1.3% 至 58,785.55 美元,以太币下跌 1.3% 至 2,507.87 美元。

由于交易商预期 OPEC+ 将在第四季度继续执行先前宣布的增产措施,油价大幅下跌,西德克萨斯中质原油下跌 3% 至每桶 73.62 美元。

现货金下跌0.7%至每盎司2,503美元。