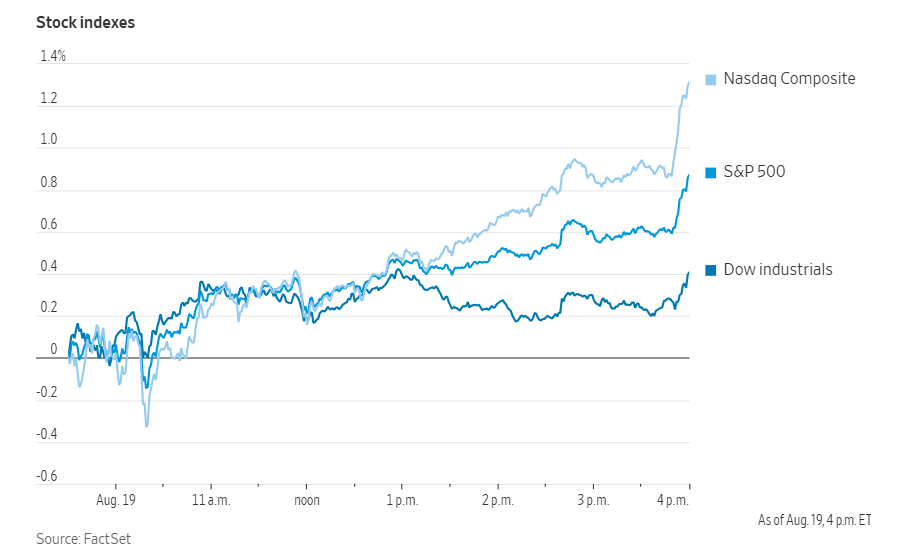

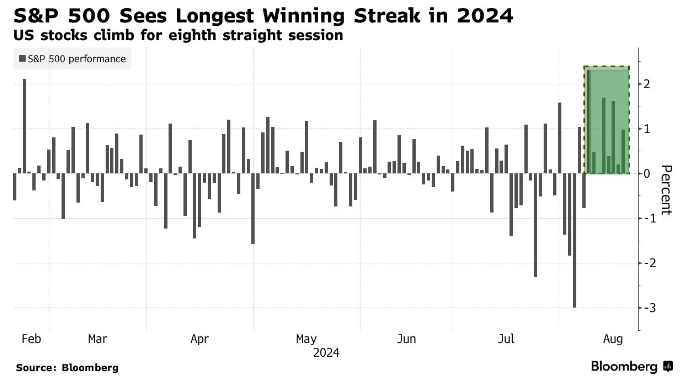

纳斯达克综合指数在交易最后一小时内大幅上涨,收于17,876.77点,离开了持续11天的调整区间。这次纳斯达克的调整是自2011年10月11日持续六天的调整以来,最短的一次。标普500指数上涨了1%,而纳斯达克指数上涨了1.4%。均已连续八个交易日上涨。道琼斯指数上涨了237点,涨幅为0.6%。罗素2000指数也上涨1%。

所有主要的标普500指数板块均在上涨。科技和非必需消费品股涨幅居前。自 8 月初抛售期间的交易高峰以来,股票交易量一直呈下降趋势。周一交易所成交量约为100 亿股,比一个月平均水平低 14%。

根据1971年以来的数据,纳斯达克综合指数在走出调整区域后的一周内平均上涨0.3%,一年后平均上涨23.6%。

下周发布财报之前,英伟达继续保持强劲势头,当天上涨了4%,如果从8月7日的低点计算,已经上涨了30.5%,成为纳斯达克100指数中在此期间表现最好的公司。

周日晚高盛分析师重申了对英伟达的买入评级,该股票也被列入该公司的“信心名单”。分析师写道,虽然有报道称下一代Blackwell芯片的延迟,可能会导致基本面“在短期内出现一些波动”,但“我们预计管理层的评论,以及供应链数据,将增强对英伟达在2025年自然年盈利能力的信心。重要的是,我们认为大型云服务提供商和企业的客户需求强劲,英伟达在人工智能/加速计算方面的强大竞争地位仍然完好无损。”

英伟达将于8月28日收市后公布财报。

AMD上涨4.5%,这家公司同意支付近50亿美元收购ZT Systems,一家为云计算和人工智能提供数据中心解决方案供应商。

雅诗兰黛股价下跌2.2%,此前公司预测年销售额将下降。

Palo Alto Networks发布的季度利润前景超出华尔街预期,加大了股票回购计划。

通用汽车公司将裁减 1000 多名软件工程师,以精简软件和服务部门。

尽管在七月和八月投资者经历了剧烈的波动期,但对股票的热情仍然保持强劲。高盛集团的交易部门表示,动量交易者和企业回购激增,有望在未来四周内推动美国股市上涨。高盛的斯科特·鲁布纳写道:“对于股市来说,痛苦的交易是继续上涨,而看空的门槛很高。”

明尼阿波利斯联储主席尼尔·卡什卡利表示,他将对在下次会议上降息持开放态度,因为劳动力市场过度疲软的可能性越来越大。

本周更重大的事件,是周五美联储主席·鲍威尔将在在堪萨斯城联邦储备银行的杰克逊霍尔年度会议上发表讲话,预计会为美联储9月的政策会议定下基调。

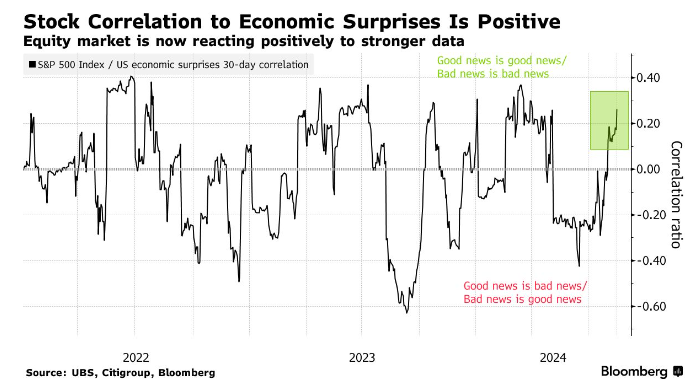

根据美国银行全球研究部的报告,美国股市关注点最近从通胀转向了经济增长。标准普尔500指数对显示经济状况的数据反应,比对通胀数据的反应更为强烈。

美国银行策略师团队在周一的一份报告中表示,本月早些时候,标准普尔500指数对经济增长数据的反应是自疫情以来最强烈的一次。

他们写道:“增长成为主导力量……只要经济增长保持稳定,股市就能承受不那么鸽派的美联储。股市只需要得到美联储将支持经济增长的信号。”

本周,投资者将密切关注美联储主席杰罗姆·鲍威尔在堪萨斯城联邦储备银行年度杰克逊霍尔经济研讨会上对利率的预测。

美国银行策略师表示:“虽然我们认为风险可能偏向上行,但我们不认为杰克逊霍尔会议会像过去那样引发大幅股市波动,因为美联储在过去曾利用该论坛传达即将到来的政策决定。”

但他们补充说,由于市场等待英伟达在下周公布财报,股票上涨空间可能有限。

根据**德意志银行**的策略师Parag Thatte和Binky Chadha的分析,股市头寸在上周下滑至低配后再次回升至适度超配水平,但与7月中旬的高点相比,仍然远低于历史波动区间的顶部。

最近的经济数据和企业财报重燃了摩根大通对美国股市年末反弹的信心。团队写道:“虽然相比我们今年早些时候采取这一立场时,上行空间看起来不那么显著,但仍然存在实质性上涨空间。”

摩根士丹利的策略师团队表示,股票的走势可能会受到每周宏观经济数据的节奏影响,直到9月第一周发布的8月就业报告为止。他们写道:“市场的真正考验将是8月的就业报告。如果就业报告强劲,扭转7月的疲软态势,将增强对增长风险暂时消退的信心。如果报告再次疲软,可能会导致对增长的担忧重新浮现。”

根据Sevens Report Research的泰勒·里奇的说法,自7月底和8月初股票市场从大型科技公司轮动到其他市场板块以来,投资者重新青睐于“做多成长股、做空价值股”的交易策略。先锋成长型ETF(Vanguard Growth ETF)上周上涨了4.8%,相对强弱指数(RSI)回升至50以上的正值区间。

里奇在周一的报告中写道,ETF对标普500指数的相对强度也有所恢复,尽管仍低于今年早些时候的高点。相对强弱指数是一个技术指标,用来衡量价格变动的速度和幅度。

与此同时,先锋价值型ETF(Vanguard Value ETF)上周上涨了2.5%,相对强弱指数也呈现正值,但仍低于7月底的高点。里奇指出,这表明在价值股近期表现不佳的情况下,尽管相对强度接近三个月高点,但对这一涨势的可持续性仍需谨慎对待。

瑞银私人财富管理的格雷格·马库斯表示:“虽然我们总体上仍持乐观态度,但我们并不认为市场会直线上涨,因为经济正在放缓,未来几个月可能会出现一系列相互矛盾的经济数据,延续有关经济衰退的争论。”

马库斯认为,除非从现在到那时出现重大的下行冲击,否则美联储有望在 9 月份降息 25 个基点。

“投资者应该延长现金持有期限,为降息做准备,”他说。“在美国股票中进行多元化投资,并为市场广度扩大做好准备非常重要,因为我们认为市场广度的扩大可能会包括价值股和小盘股。”

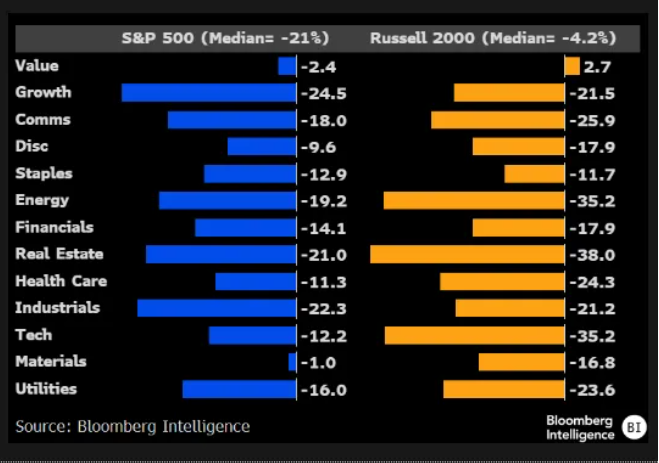

彭博行业研究策略师表示,在过去的降息周期中,无论是大盘股还是小盘股,成长股的表现都优于价值股,但从中值来看,成长股的跌幅更大。

同样,防御性板块的表现优于周期性板块。从首次降息到最后一次降息的周期数据显示,大盘价值股的中位数跌幅为2.4%,而成长股的跌幅为24.5%,尽管后者在五个降息周期中的四次表现领先。

在罗素2000指数中,价值股中位数涨幅为2.7%,而成长股的跌幅为21.5%,成长股在五个降息周期中的三次表现领先。

然而,在每个降息周期中,标普500指数中的必需消费品、医疗保健和通信板块表现最为稳定,而能源和工业板块则最为痛苦。罗素2000指数中的通信和医疗保健板块表现最好,而房地产和能源板块则表现较差。

高盛首席经济学家扬·哈齐乌斯,将未来12个月美国经济衰退的预期从25%下调至20%。

2年期美国国债收益率略微上升至4.067%,而10年期国债收益率则下降至3.868%。

周一,黄金期货创下新的历史高点,一块金条的价格超过了100万美元。12月交割的黄金期货价格上涨了3.50美元,涨幅为0.1%,收于每盎司2,541.30美元,超越了上周五创下的历史高点。当天价格一度攀升至每盎司2,549.90美元,这是有记录以来最活跃合约的最高盘中水平。

分析师将黄金的这一涨势归因于西方投资者和全球央行的强劲买盘。以这个价格,一块标准的400金衡盎司的金条价值将超过100万美元。

比特币下跌 1.4% 至 58,958.52 美元,以太币下跌 2.2% 至 2,606.68 美元。

西德克萨斯中质原油下跌 2.9% 至每桶 74.41 美元。