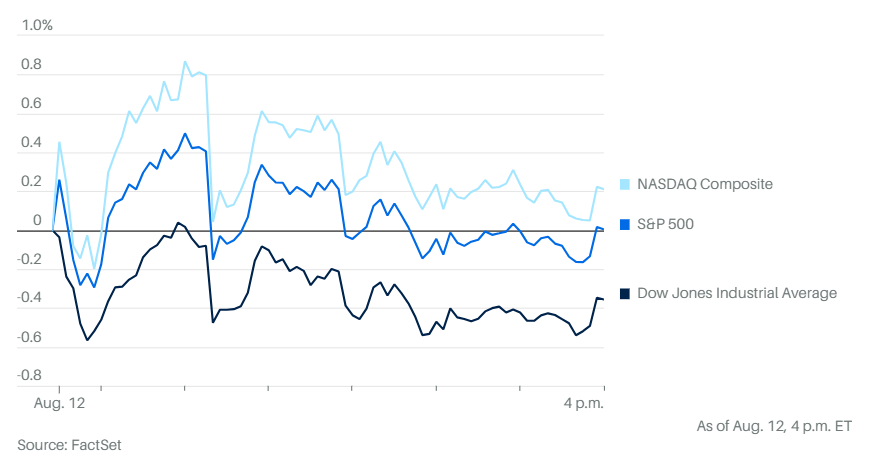

周一华尔街等待关键的经济和通胀数据,股市波动。收盘时道琼斯指数下跌140点,跌幅0.4%。标准普尔500指数持平。纳斯达克综合指数上涨0.2%。

股市在一天的大部分时间里表现低迷。科技和能源是指数中表现最好的行业。芯片股强劲上涨。高通的股票周一被分析师下调评级,错过了当天的上涨。沃尔夫研究公司的克里斯·卡索担心,苹果内部调制解调器“确实即将到来”,此举可能会损害高通未来的业务。

英伟达当天大涨4%。如果半导体行业反弹,美国银行分析师维维克·阿里亚认为英伟达是一个不错的选择。他预计行业可能在今年第四季度反弹,季节性逆风到那时可能会消退。投资者正期待英伟达在本月晚些时候的盈利报告,但阿里亚表示,9月传统上是费城半导体指数的表现最差的月份,第四季度和第一季度通常是芯片股表现较好的时期。

阿里亚认为,在这种情况下,英伟达、博通公司和科磊公司(KLA Corp.)的股票是他的首选,因为这些公司在各自的终端市场中是“最赚钱的供应商”。他在周一的报告中指出,半导体行业的“上升周期”到目前为止仅持续了四个季度,而在此期间,费城半导体指数上涨了28%。从历史上看,这类周期平均持续10个季度,实现了67%的涨幅。

投资者担心人工智能是否能带来足够的回报以支撑巨额投资支出,阿里亚表示,这些担忧是“合理但为时过早且尚无定论的”,首先,AI支出既是防御性的(保护搜索、社交或电子商务主导地位),也是进攻性的(开辟新的收入来源),他写道。此外,企业和政府对AI的采用仍处于早期阶段,而英伟达的新款Blackwell芯片“最适合AI应用”,尚未开始出货。

换句话说,“等待大型云服务提供商承认AI投资回报率低是一种徒劳的做法”,至少在2026年之前是如此,他写道,并指出尽管与云趋势相关的半导体股票“往往会变得拥挤和波动”,但半导体行业其他业务的动态则更加模糊。

他也指出了一些在“衰退背景”下可能表现较好的公司。其中包括Cadence Design Systems(益华计算机设计系统公司)、Synopsys (新思科技公司)和博通公司,这些公司在历史上表现优于市场。在“复苏情景和潜在的高贝塔系数反弹”下,他认为Arm 、美光科技安森美半导体公司的股票可能会脱颖而出。

根据道琼斯市场数据,捷蓝航空股价暴跌20%,至七个月低点,创下单日抛售的新纪录。此前的记录是 2020 年 3 月 18 日,在大流行恐慌的高峰期,下跌了 19.5%。

德意志银行表示,在最近的动荡中,投资者以自疫情爆发以来最快的速度削减了股票配置。

高盛集团的戴维·科斯汀表示,对之前经济增长恐慌的分析表明,股票相关性和波动性“只会逐渐回落至正常水平”。他写道,如果对经济的担忧消退,“那么最近的抛售就代表着以估值折扣买入基本面健康的股票的机会”。

高盛集团的斯科特·鲁布纳表示,由于系统性基金的抛售压力减轻,同时企业加大股票回购力度,投资者将在本月底获得短暂的买入机会。鲁布纳在给客户的一份报告中写道:“这将是我最后一次对 8 月份股市看跌的预测,因为 8 月份股票供需错配最严重的时期即将结束。”

摩根士丹利的迈克尔威尔逊表示,经济不确定性的双重打击和企业盈利预测疲软,可能会限制股市上涨。这位策略师一直是美国股市最引人注目的空头声音, 他表示,由于宏观经济数据短期内没有发出明确信号,他预计标准普尔 500 指数将在 5,000 至 5,400 点之间波动。

摩根大通公司以米斯拉夫·马特耶卡为首的策略师表示,在商业活动减弱和盈利预期负面的背景下,夏季股市的风险回报仍然喜忧参半。他们写道:“美联储将开始降息,但这可能不会推动股市收益持续上涨,因为降息可能会被视为被动的、落后于形势的。”

汇丰策略师表示,如果活动数据意外出现负面,不排除短期内出现进一步下跌的可能性,但投资者应趁低买入股票,因为基本面仍对风险资产有利,认为经历了大幅波动后已经看到了企稳的迹象,随着尘埃落定,焦点将重新回归基本面。

The Sevens Report的汤姆·埃赛表示,他并不认为基本面已经恶化到需要降低风险敞口和减少股票或风险资产配置的程度,但他也想提醒不要轻视最近波动性上升的迹象。埃赛表示,“我在周末阅读的许多内容,都将最近的波动性描述为上升趋势市场中的典型回调”,正因为如此,他继续主张配置防御性板块和低波动率基金。

VIX指数周一上涨1.6%,达到约20.7。投资者仍在试图理解上周的极端波动性,当时美国股票与芝加哥期权交易所波动率指数(Cboe Volatility Index,通常被称为华尔街的“恐惧指数”)呈反向交易趋势。根据Navellier & Associates的董事长兼创始人路易斯·纳维列尔的说法。

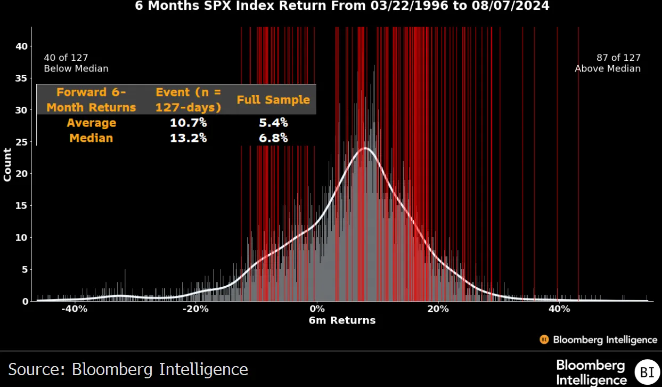

至少有一个指标表明,上周一的市场波动更像是一场小规模的崩溃,而不是更严重情况的预兆。根据VIX和彭博美国公司债券指数的期权调整利差之间的数据相关度,上周VIX接近39时,本应对应公司债券利差(公司债券与无风险债券,通常是美国国债之间的收益率差)为3.5%。然而利差最终却远低于预期,只是接近1.32%。

彭博策略师表示,这两者之间的差异表明,最近的市场下滑是技术性的,并不意味着经济将要崩溃。事实上,过去这种脱节往往在接下来的三到六个月里,为股票带来了高于平均水平的回报。

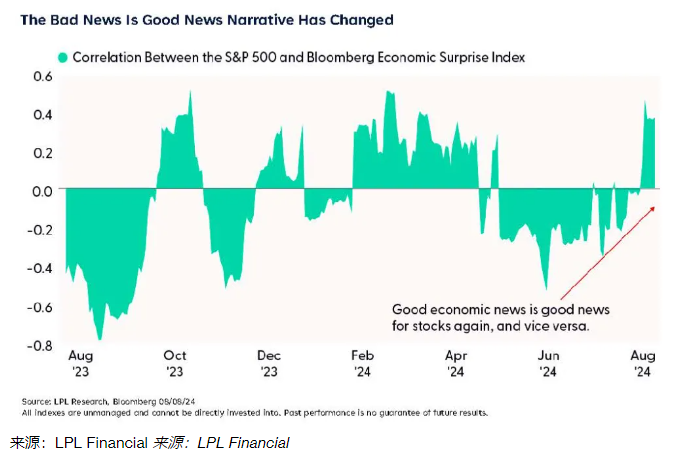

LPL Financial分析师周一在给客户的一份报告中写道。“这种痛苦是急性的,但不值得全面恐慌。”

分析师将上周的波动归咎于大型科技公司超买的财务状况、日元套利交易的平仓,以及在令人失望的就业和制造业数据后对软着陆的信心减弱:“就像脚趾头一样,市场的回调是不可避免的,投资者在波动性低迷时期往往会忘记这一点。”

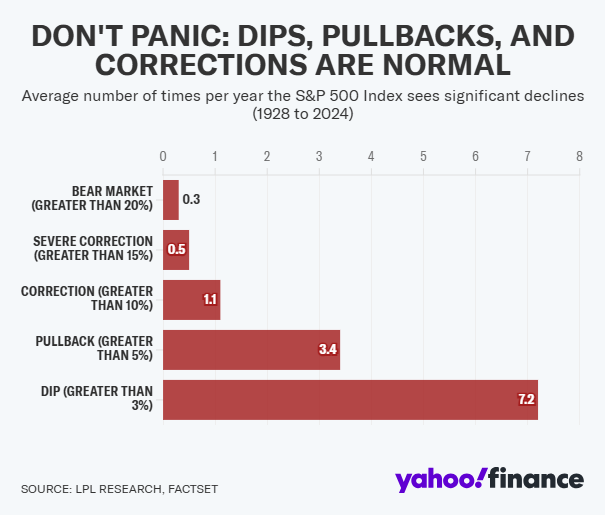

标准普尔500指数的历史显示,下跌、回调,甚至10%或更多的修正都是牛市的正常因素,甚至是健康的因素。根据LPL Financial汇编的数据,即使在牛市中,股票每年也会经历三次以上超过5%的回调,每年大约一次10%或更多的回调。

换句话说,“自1928年以来,94%的年份经历了至少5%的回调,64%的年份至少进行了一次10%的修正,”LPL Financial表示。“我们认为,这些事件的普遍性应该给股票投资者带来安慰,让他们保持耐心,继续投资,最重要的是,不要恐慌。”

Cerity Partners首席投资官本·佩斯表示,固定收益领域的主要指标一直显示出关于经济健康状况的不同信号。收益率曲线倒挂一直指向经济衰退,而高收益债券与美国国债之间的利差(或收益率差异)仍然相当狭窄,表明经济是健康的。

未来几天市场可能会重新活跃起来。美国劳工统计局将于明天发布生产者价格指数,并于周三发布备受期待的消费者价格指数。本周晚些时候,市场还将获得零售销售和消费者信心指数的最新数据。

Evercore 的克里希纳·古哈 表示,“但如果 CPI 数据偏高,也不要惊慌。美联储现在是一个以劳动力数据为先的政策,而不是以通胀数据为先的政策,它不太依赖数据点,更具前瞻性。我们认为,如果未来劳动力数据保持疲软,美联储仍将倾向于降息。”

两年期美国国债收益率降至4.015%。十年期国债收益率降至3.908%。

比特币上涨 0.9% 至 59,061.29 美元,以太币上涨 4.1% 至 2,662.51 美元。

由于市场对中东冲突感到担忧,WTI原油期货上涨3.9%。《华尔街日报》和其他媒体报道称,伊朗可能对以色列发动报复袭击。分析师认为这也是本周股市的最大威胁。

日元走弱,交易价格接近1美元兑148日元。

黄金价格上涨。大多数交投活跃的黄金期货上涨超过1%,将其连涨纪录延续至连续第四个交易日。现货金上涨1.6%至每盎司2,471.42美元。