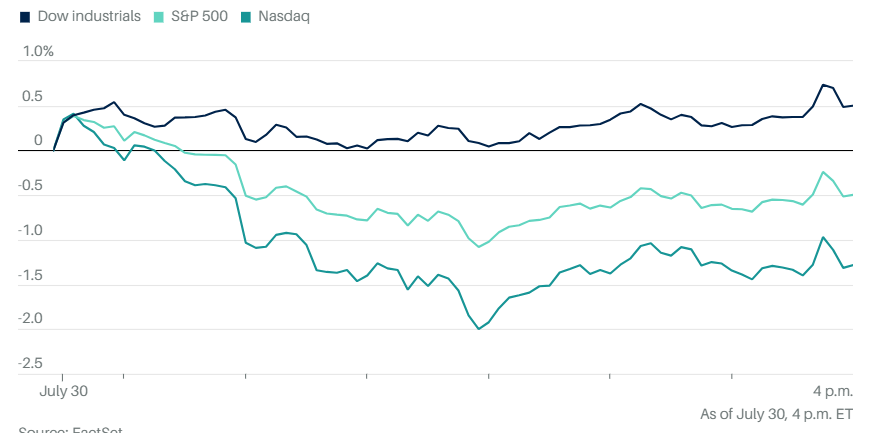

随着科技巨头财报季的临近,纳斯达克综合指数在周二表现不佳,受英伟达和其他人工智能相关股票拖累,纳斯达克综合指数下跌1.3%。标准普尔500指数下跌0.5%。道琼斯指数上涨204点,涨幅0.5%。罗素2000和标普500等权重版本上涨。

标准普尔500指数的11个板块中有4个亏损,信息技术、必需消费品和非必需消费品板块受到的影响最大,而能源和金融板块的涨幅超过1%。英伟达跌幅超过7%,正处于近两年来最糟糕的月度表现轨迹上,本月已下跌了15.2%,很可能出现自2022年9月下跌19.6%以来的最大单月跌幅。自那时以来,英伟达只有六个月出现下跌。

本月英伟达股票的抛售,超过了费城半导体指数,这个指数本月至今已下跌约10%。

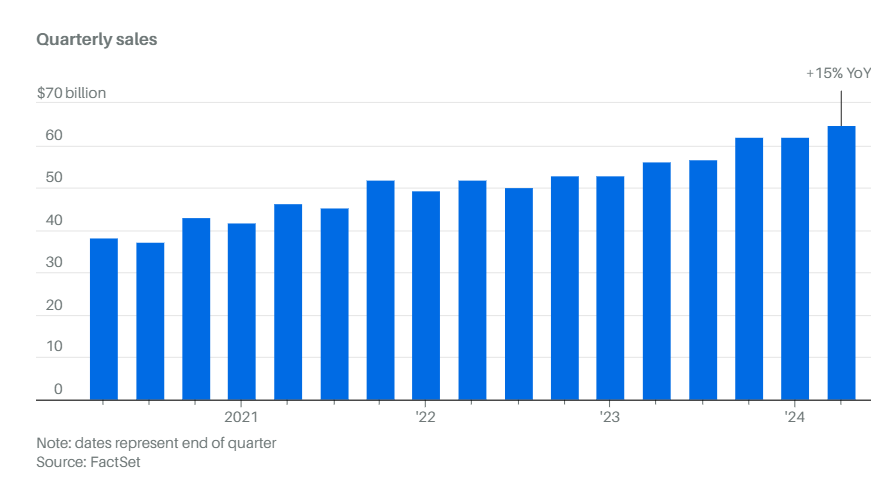

盘后微软公布了财报,虽然业绩稳健,但是股价在盘后交易中大跌。公司公布的每股收益本季度增长10%至2.95美元,而去年同期为2.69美元。分析师预期为2.94美元;销售额增长15%达到647亿美元,而去年同期为562亿美元,分析师预计为644亿美元;云收入同比增长 21%,达到 368 亿美元,分析师预计增长20%。

虽然云业务达到了预期,但是市场似乎期待着更高的收益。

核心产品部门(生产力和业务流程)的收入为170亿美元,比去年同期增长7%,但远低于分析师的预期。根据FactSet的数据,华尔街分析师预计,包括Microsoft的Office商业和消费者产品在内的生产力部门收入将达到201.4亿美元。

这个财季微软的资本支出增长了 55% 以上,达到 139 亿美元。在截至 6 月的财年中,资本支出增长了近 60%,达到 690 亿美元。如此大的支出显然让投资者担忧,财季营业利润率为43.2%,低于财年44.6%的数据。

但是半导体制造商和人工智能公司AMD带来了好消息。第二季度业绩超出预期并上调全年营收指引,公司股票在周二盘后交易时段大涨,带动当天盘中大跌的英伟达上涨。

AMD净收入从一年前的1.23亿美元(每股7美分)增长至2.65亿美元(每股16美分),增幅超过一倍。排除非经常性项目,调整后的每股收益从58美分增长至69美分,超过了FactSet的每股68美分的预期。

公司的GAAP毛利率从去年同期的46%跃升至收入的49%,尽管其运营费用增长了5%。按非美国通用会计准则计算,其毛利率从去年同期的50%上升至53%。

AMD收入增长8.9%,达到58.4亿美元,高于FactSet的57.2亿美元预期。数据中心收入飙升115%,达到创纪录的28亿美元,超过了FactSet的27.7亿美元预期;客户细分收入跃升49%,达到15亿美元,超出预期的14.4亿美元;但游戏收入下降59%,为6.48亿美元,低于预期的6.551亿美元。

展望未来,AMD预计第三季度营收为67亿美元,上下浮动3亿美元,而FactSet目前预计的营收为66.1亿美元。

星巴克公司公布的季度销售额低于预期,原因是消费者更加谨慎,但公司表示提高咖啡连锁店效率的努力有助于控制成本。公司公布的第三季度净利润为10.5亿美元,合每股93美分,而去年同期为11.4亿美元,合每股99美分。收入同比下降约1%,至91.1亿美元,但这一数字高于上一季度。全球同店销售额下降3%。

分析师本来预计,星巴克调整后每股收益为93美分,收入为92.5亿美元,同店销售额下降2.7%。然而盘后股价还是上涨了。

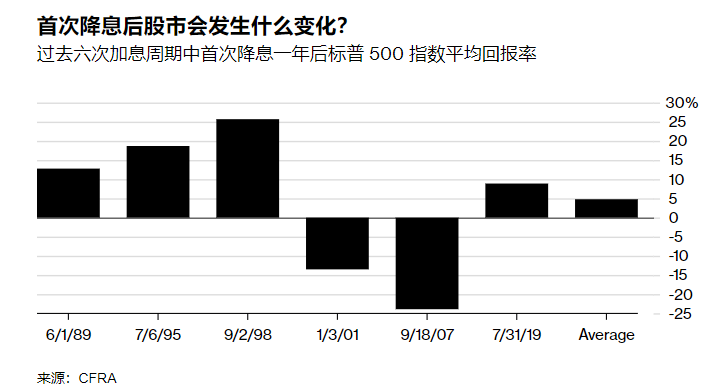

美联储7月政策会议于今天下午开始,并持续到周三。预计美联储将维持利率稳定,同时为9月份的降息设定基础。

高盛集团首席执行官大卫·所罗门在接受CNBC采访时表示,美联储今年晚些时候降息一到两次的可能性越来越大。就在两个月前,他还预测2024年不会降息。

Sevens Report 的汤姆·埃塞表示:“如果美联储没有暗示 9 月份降息,考虑到近期科技股的疲软,市场可能会变得有点糟糕——尤其是如果盈利表现不佳的话。”

如果美联储即将开始降息周期,那么股市多头们有历史数据的支持。根据金融研究公司CFRA的计算,在之前的六个加息周期中,标普500指数在首次降息后一年的平均涨幅为5%。此外,收益也有所扩大,小型股罗素2000指数在12个月后上涨了3.2%,CFRA的数据表明。

两年期美国国债收益率降至4.359%。十年期国债收益率降至4.143%。

比特币价格跌至 66,000 美元左右,在周一达到近 70,000 美元后回落。以太币下跌 1.5% 至 3,272.72 美元。

西德克萨斯中质原油下跌 0.9% 至每桶 75.09 美元,现货金上涨 1% 至每盎司 2,407.48 美元。