做空机构灰能资本发布报道称, 中国电子商务公司大健云仓,涉嫌通过未披露的关联方空壳公司,惊人的夸大了关键指标。加美财经编译,仅供参考,不代表支持文中观点或者确认其中事实。英文全文报告。

大健云仓(GigaCloud Technology) 是一家中国电子商务公司,股价近几个月因公司的B2B 市场 GigaB2B 而飙升了 400% 以上,我们认为这是市场对 GigaB2B 的误解。

公司运营的 “GigaB2B “电子商务平台,声称将从产品发现、支付到物流工具的所有功能,整合到一个易于使用的平台上。公司的大部分供应商在亚洲,而大部分买家/客户在美国。

公司运营三个不同的分部,他们将其定义为:

GigaCloud 3P,”通过促进卖方和买方在我们的 GigaCloud 市场上的交易,产生服务收入,包括平台佣金、海运服务、仓储服务、最后一英里配送服务、包装服务等收入”。

GigaCloud 1P,”通过在我们的 GigaCloud 市场上销售我们的存货产生产品收入”。

非平台电子商务, “通过向第三方电子商务网站销售我们的存货或通过第三方电子商务网站销售我们的存货获得产品收入”。

2023 年,”GigaCloud 1P “部分占总收入的 42.6%,是最大的收入来源。”非平台电商 “部分,即向亚马逊和沃尔玛等平台销售,占同年总收入的 29.1%。

公司的关键指标之一是商品总价值(GMV),GCT 将其定义为 “通过我们的 GigaCloud Marketplace(包括 GigaCloud 3P 和 GigaCloud 1P)订购的交易的商品总价值,未扣除任何增值税、商品和服务税、买家向卖家支付的运费以及任何退款”。

公司还在文件中指出:”GigaCloud 市场 GMV 的增长(包括来自 GigaCloud 3P 和 GigaCloud 1P 的 GMV)反映了我们吸引和留住 GigaCloud 市场卖家和买家的能力。我们在市场上创造的收入与 GigaCloud 市场上的 GMV 交易额高度相关。”

据大健云仓称,GigaB2B 拥有成千上万的买家和卖家,商品总价值(GMV)已攀升至 9.07 亿美元,比 2020 年增长了 300%。与此同时,大健云仓的收入同期增长了 150%。

在过去的几年里,公司一直保持着乍看之下惊人的增长,2021 年的 GMV 约为 4.14 亿美元,2022 年约为 5.18 亿美元,而截至 2024 年 3 月 31 日的 12 个月内,GMV 将达到 9.07 亿美元。GCT 还通过大幅提高 “活跃 3P 卖家”、”活跃买家 “和 “活跃买家人均消费 “等其他指标来证明其增长的合理性。

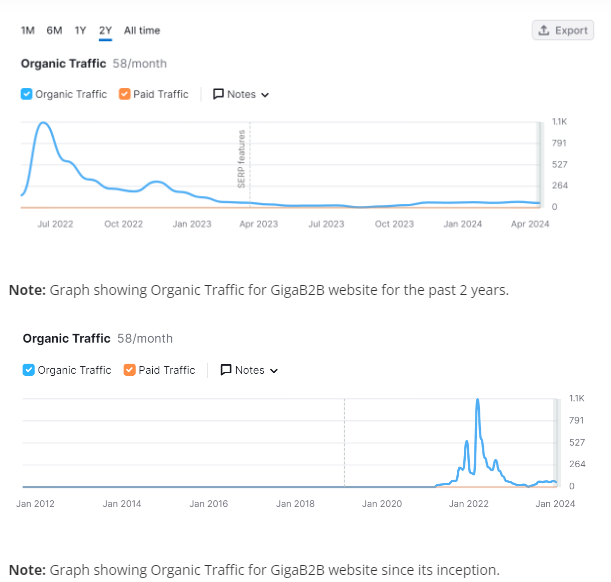

但是,GigaB2B 的网络流量与这个增长故事并不相符。数据显示,GigaB2B 目前每月仅有约 50 次访问。即使在 2022 年 6 月的高峰期(大健云仓 上市前后),平台的月访问量也只有 1,000 次。

在网络流量微不足道的情况下,一个平台是如何实现如此大的收入增长的呢?

我们认为,大健云仓操控着一个由未披露的关联方空壳公司组成的复杂网络,利用这个网络与自己进行交易并夸大市场增长。因此,我们认为投资者被报告的关键指标误导了,这些指标包括 1P 收入、3P 收入、GigaB2B GMV 和非平台收入。

我们发现,空壳公司以史蒂夫·罗杰数字咨询有限责任公司(Steve Roger Digital Consultation LLC,Steve Roger是漫威作品中的初代美国队长)和谢尔曼将军国际公司(General Sherman International Inc,Sherman美国内战的英雄)等可疑名称,冒充合法的 1P 买家。公司记录显示,这些实体由 大健云仓 员工组建。

UCC (统一商业代码)文件进一步证实,这些实体似乎是 大健云仓 实体。这些交易文件将许多 1P 买家和 大健云仓 列为同一家银行的共同债务人。

我们发现这些实体存在拼写错误的关键名称、不存在的地址以及其他形式的混淆。我们认为这是欺诈者的特征。

几名前雇员证实了我们的调查结果,即大健云仓的标准做法是成立实体,充当 1P 买家。

前高级管理人员向我们暗示,这些都是空壳公司,没有资产负债表,也没有库存。这些空壳公司制造了市场活动的假象,同时也是将 大健云仓 产品推向其他平台(亚马逊、Wayfair 等)的渠道。

其他前雇员告诉我们,这些实体占了 1P 收入增长的大部分,大多设在中国,或者在美国注册,由与公司关系密切的中国公民管理。

如果没有这些空壳买家,我们相信 大健云仓的 1P 收入会低得多。其大部分收入都会被归类为 “非平台”,从而使大健云仓看起来更像是一家不那么 “性感 “的 B2C 家具经销商。

我们认为,大健云仓还在其 3P 收入中错误地计入了履行成本,从而夸大了增长。

2023 年,大健云仓的最后一英里服务收入超过 1 亿美元。然而,据前员工描述,该公司缺乏支持这种业务水平的基础设施,并表示 大健云仓 极有可能向第三方物流公司(UPS、联邦快递)支付这些交易的费用,并将全部收入入账。因此,大健云仓 似乎是在将成本伪装成收入,以抬高利润率。

我们不知道这种成本收入不匹配,是否就是大健云仓服务毛利率低(约 16%)的原因。

进口记录显示,大健云仓(苏州)出口到美国的产品中,大于50% 流向了类似空壳公司的实体。

在我们审查的出口产品中,约有 27% 流向了 J&A 国际有限责任公司,这个实体完全没有仓库、员工或任何运营机构。我们与县书记员确认,J&A 公司记录上的注册地址并不存在。不知何故,这个实体在短短几个月内就进口了数千万美元的商品!

其他进口产品的实体,如 YH International(占出口额的 17%)和 Immortal Brands(占出口额的 8%)也值得怀疑,不仅没有商业活动或存在的证据,而且是由中国公民从商业代理处借用同一地址注册的。

管理层在回应 Culper Research 早前的一份报告时,突然撤销了一家中国关联方实体的注册,这可能意味着这些空壳公司参与了不正当活动。

大健云仓在产品分销方面与未披露的关联方有牵连,在进口方面与不正当实体有牵连,这些都向我们强烈暗示,大健云仓出色的财务状况是可疑活动的结果。这些实体可以让大健云仓自由地将成本和收入转入或转出其账目。

这些空壳游戏似乎对大健云仓的增长故事至关重要,是支撑业务的替代手段。2023 年,大健云仓 在破产状态下收购了 Noble House,通过新的 SKU 和仓库来促进增长。然而,破产文件显示,Noble House 的困境仍在继续,收入同比下降了 70%。

鉴于对未披露关联方的担忧令人担忧,我们对大健云仓 的审计师毕马威华振会计师事务所也持怀疑态度。根据 PCAOB 的资料,他们只审计过两家美国上市公司,一家是 大健云仓,另一家是海亮教育集团,后者也被多家做空机构指控欺诈。

总之,我们认为大健云仓就是一家普通的中国骗子公司,虚报业务,夸大关键指标。在过去几个月里,大健云仓 的首席执行官和其他高管已经合计抛售了价值超过 8500 万美元的股票。首席执行官本人在最近一次财报发布前一周抛售了约 1,600 万美元的股票,在过去几个月里抛售了约 4,400 万美元的股票。以前的重要股东,如京东和红星美凯龙都抛售了股票。