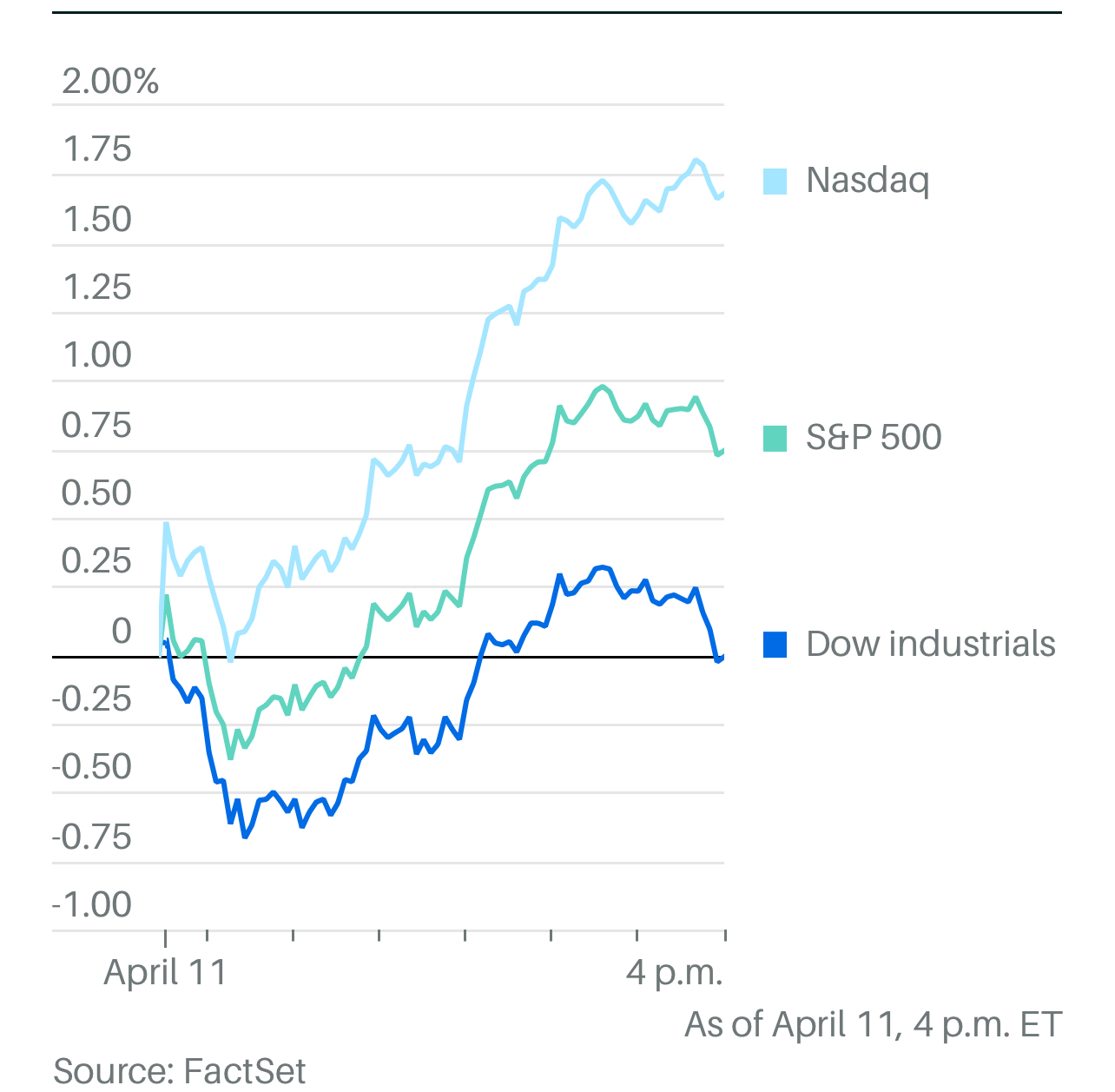

周四,纳斯达克综合指数创下收盘纪录,在最新通胀数据低于预期后,大型科技公司引领大盘反弹。

道琼斯工业平均指数持平。 标准普尔 500 指数上涨 0.8%。 纳斯达克综合指数上涨 1.7%,创下了2024 年以来的第六个收盘纪录。

亚马逊公司创下历史新高,苹果公司因计划全面改造 Mac 产品线的消息而跳涨。

金融股承压,摩根士丹利因一则监管机构正在调查其财富部门的消息而暴跌。 环球人寿保险公司被做空后下跌。

马斯克将访问印度并会见印度总理莫迪,这引发了人们对这家特斯拉在印度投资的猜测,此时恰逢印度全国大选开始。

福特汽车公司将电动F-150 “闪电 “皮卡的价格下调了7.5%之多,准备在今年早些时候因一个未公开的质量问题而停售后,于本月恢复交付。

美国银行将耐克公司的评级上调至买入,并称在过去两年中对 2025 财年的预测下降了 35% 之后,对公司的一致预期 “看起来终于可以实现了“。

CarMax公布的利润不及华尔街预期,原因是高昂的月付款吓跑了二手车买家。

国债收益率走高。 与利率走势相反的 10 年期国债收益率在周三创下自 2022 年 9 月以来的最大单日涨幅后,上扬至 4.575%。

3 月份的美国生产者价格指数比 2 月份上涨了 0.2%,低于经济学家预期的 0.3%。

周三强劲的消费者价格数据震撼了市场。 继周三美股和国债大幅下行之后,隔夜全球债券遭到抛售。

根据 CME FedWatch Tool 的数据,7 月会议前至少降息一次的概率从周三的 42.4% 上升至 48.2%。但与一周前的 80.7% 相比,还是有所下降。

蓝筹每日趋势报告的拉里·滕塔雷利认为,虽然最新的 PPI 数据具有建设性,但投资者应做好准备,今年的降息次数会减少,只有一次或两次,而且第一次降息可能要等到 7 月份的会议上。

纽约联储银行行长约翰·威廉姆斯表示,央行在更好地平衡通胀和就业目标方面取得了 “巨大进步“,但他说,“近期 “没有必要减息。

里士满联储主席托马斯·巴金表示,美国央行仍需努力控制物价压力,在降息之前可以慢慢来。

波士顿联储银行行长苏珊·柯林斯表示,要获得开始放松政策的信心可能需要比之前想象的更多时间,因此今年的降息次数可能会减少。

哈里斯金融集团执行合伙人杰米·考克斯写道:“通胀数据嘈杂,市场反映了这一现实。 很多地方都有明显的通货紧缩迹象,但抗击通胀的最后一公里将是最困难的。 美联储将减息,但要等到 6 月之后。”

桑德斯·莫里斯公司董事长乔治·波尔说:“推动市场前进的不会是美联储降息,而是企业盈利。 即使在这种高利率环境下,企业盈利也比人们预期的要强劲得多“。

彭博汇编的数据显示,华尔街预计标准普尔 500 指数成员公司在第一季度报告期内的每股收益年增长率将达到 3.8%。 这种表现至少会为价格高企的市场提供支撑,前提是各家公司的业绩能达到预期。

数据显示,标普 500 指数中所谓的 “华丽妻七雄”“(苹果公司、微软公司、Alphabet 公司、亚马逊公司、英伟达公司、Meta Platforms 公司和特斯拉公司),第一季度的利润有望增长 38%。

标准普尔 500 指数市盈率高于其 10 年平均水平约 20% ,按照 21 倍的市盈率计算,这相当于 4.8% 的收益率。随着 10 年期国债收益率升至 4.5%,显得越来越不利。 事实上,目前股票比债券的估值优势已接近二十年来的最小值。

现在,交易员们将把注意力转向周五银行业拉开的财报季。周五,摩根大通、花旗集团(和富国银行将公布财报。

华尔街将密切关注银行的前景以及围绕净利息收入和投资银行业务等关键利润驱动因素的财务分析,降息次数减少可能会提升许多大型银行的净利息收入前景,并上调业绩指引。

自 10 月份跌入谷底以来,大型银行集团的涨幅已超过大盘涨幅。

科技股在周三回调后的运行,可能显示出市场对未来几周财务报告的乐观情绪。

油价下跌,但仍接近 2024 年高点。 基准美国原油价格略高于每桶 85 美元。

黄金再次上涨,略低于每盎司 2355 美元,再创新高。 白银也有所上涨,达到 2021 年 6 月以来的最高收盘价。 比特币走高。