商业内幕报道说,投资时事通讯 BullAndBearProfits.com的乔恩·沃尔芬巴格认为,长期投资股市的时机从未如此糟糕,因为如今的估值处于历史高位,而且在大约十年的时间里,估值在决定回报结果方面具有举足轻重的作用。

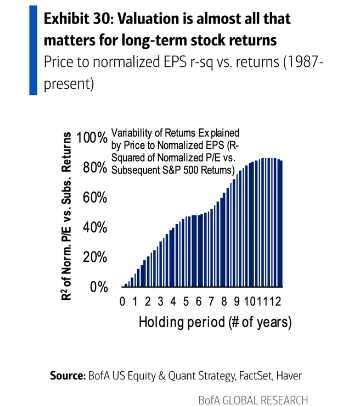

根据美国银行的数据,估值水平可以解释 10 年间市场回报率的 80%。

衡量整体市场估值水平的方法有很多。沃尔芬巴格曾在摩根大通和美林证券担任投资经理,他引用了约翰·赫斯曼提出的一种比率,即所有非金融股票的市值与这些股票的总增加值之比。赫斯曼表示,他发现这是未来市场回报最准确的指标。

目前,这个指标显示未来 12 年的年回报率为-5%。在下图中,估值指标以蓝色显示并倒置,标普 500 指数随后的实际回报率以红色显示。

其他估值指标也徘徊在历史高位。所谓的巴菲特指标,即总市值与国内生产总值之比,远远超过了互联网泡沫时期的水平,并正在重新接近 2022 年的高点。此外,席勒周期性调整市盈率也超过了 1929 年的水平,达到了 1999 年和 2021 年的水平。

席勒周期调整的市盈率(CAPE,Cyclically Adjusted Price-Earnings Ratio),也称为席勒PE比率,是由经济学家罗伯特·席勒提出的一种估值指标,用于评估股票市场的整体估值水平。不同于传统的市盈率(P/E比率)仅考虑当期或预期的利润,席勒周期调整的市盈率通过取过去10年的公司盈利平均值,并对其进行通货膨胀调整,来计算市盈率,从而提供一个更加平滑和长期的市场估值指标。

沃尔芬巴格说,根据估值如此之高时的长期历史回报率,标准普尔 500 指数很可能会遭遇漫长而持久的抛售。他说,到市场周期的底部,指数可能会下跌 50%-70%。

虽然这听起来像是末日预言,但重要的是要记住,最近几十年来,这类情况实际上已经出现过。互联网泡沫后,股票下跌了近 50%,花了两年时间才见底。在大金融危机中,股票从峰值到谷底用了一年半的时间。而在 2000 年互联网泡沫达到顶峰后的九年里,标准普尔 500 指数仍下跌了约 50%。

估值本身通常不足以成为股市抛售的动力。再看一下上面的美国银行图表,就会发现短期内估值并不重要。沃夫伦巴格说,重要的因素是劳动力市场的疲软和随之而来的经济衰退,他认为经济衰退即将发生。

沃夫伦巴格正在观察的多个指标显示失业率在未来几个月可能会上升。

首先是全美独立企业联合会的招聘计划指数,这个指数的三个月移动平均线已经飙升,表明失业率可能很快上升。

其次,世界大企业联合会的就业趋势指数(蓝色)近年来有所下降。从历史上看,这意味着美国非农就业总量将面临困境,但目前尚未出现这种情况。

第三,美国失业率上升的州数量正在激增,这意味着总体失业率将进一步上升。

第四,美国国债收益率曲线倒挂后(使用10年期和2年期)大约五个季度,失业率历史上开始上升。四月将标志着自收益率曲线正式倒挂以来第六个季度的开始,根据指标的创建人卡姆·哈维的说法,这是指曲线保持倒挂状态三个月的时间。

美国失业率已略有上升趋势,从 2023 年 4 月的 3.4% 攀升至 2 月的 3.9%。根据以美联储前经济学家克劳迪娅·萨姆命名的萨姆法则,一旦失业率的三个月移动平均值比前 12 个月的低点上移 0.5%,美国经济就会实时陷入衰退。这个指标在识别经济衰退方面有着完美的记录。如今已经上升了 0.27。

沃尔芬巴格对股市的看法在华尔街的展望中属于较为极端的一派。同为市场看跌者的杰里米·格兰瑟姆、约翰·胡斯曼和大卫·罗森伯格都坚持了他们的大幅下行预期。但大多数大型银行的顶级策略师认为,即使有下跌空间,也是有限的。包括高盛的大卫·科斯汀和美国银行的萨维塔·苏布拉马尼安在内的许多人,今年已经不得不上调了 2024 年的目标。

沃尔芬巴格的衰退预期如今也不符合共识,许多看跌的预测者放弃了他们的悲观展望,但仍认为未来经济增长放缓,劳动力市场疲软,即使这并不意味着彻底的经济衰退。

本周,Pantheon Macroeconomics 公司创始人兼首席经济学家伊恩·谢泼德森阐述了他认为未来几个月失业率将上升的几个原因。

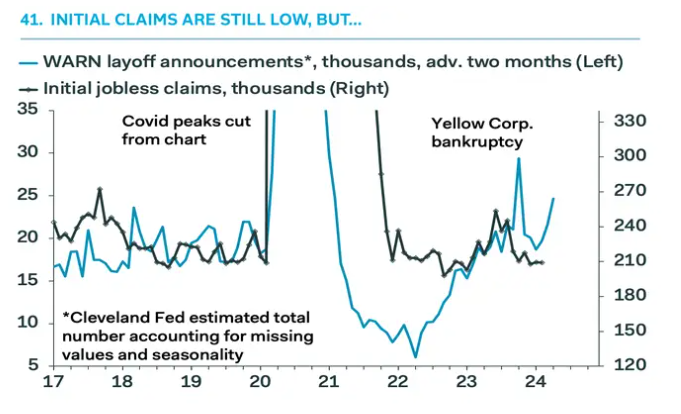

例如,裁员人数正在增加,这通常会导致申请失业救济人数上升。

谢泼德森在一份客户说明中说:”在本轮经济周期中,一系列指标首次初步表明,最快在第二季度,由消费者推动的经济增长将出现明显放缓,劳动力市场也将明显疲软。

不过,就目前而言,糟糕的数据还没有出现,股市已经乘势创下历史新高这种趋势很可能会继续下去,只能看沃尔芬巴格的预测在中长期内是否站得住脚。