华尔街日报报道说,如今,人工智能、可持续基金和 “量化 “投资大行其道,而最古老、最简单的选股策略之一却显得过时了。有没有办法让其重新焕发生机呢?

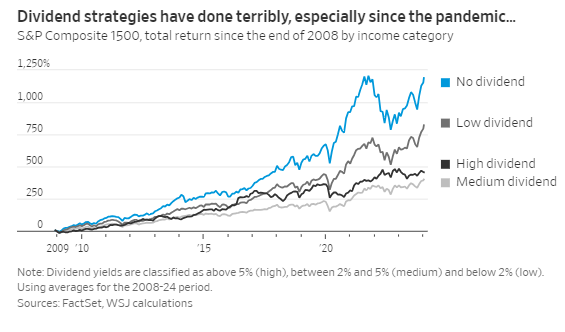

自 2008-09 年金融危机以来,投资者对股息嗤之以鼻。自 2008 年底以来,股息率超过 5%的美国股票回报率约为 450%,低于标普综合指数 1500 指数 640% 的涨幅。不分红的公司回报率接近 1200%。

然而,不分红的一个赢家本月跳出了这一行列: Meta公司表示,将从每股 50 美分的微薄股息开始季度分红。Meta在元宇宙上的大笔投资考验了验投资者的耐心,现在通过裁员和引入人工智能,赢回了投资者的青睐。

这似乎验证了赫尔墨斯联邦(Federated Hermes)投资组合经理、市场历史学家丹尼尔·佩里斯新书《所有权红利》(The Ownership Dividend)中的观点。他说,超低利率和高增长数字公司的崛起,削弱了股息的力量,但这只是暂时的。

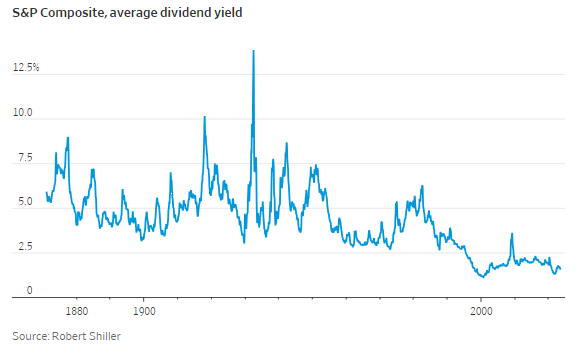

经济学家罗伯特·席勒提供的美股数据显示,从 19 世纪 70 年代到 20 世纪 50 年代,股息对总回报的贡献率平均为 80%,其余为资本利得。在过去的十年中,这一比例为 30%。在过去 25 年的大部分时间里,平均股息收益率一直低于 2%,而历史平均水平为 4.3%。

佩里斯说:”大型成功企业不向公司所有者分配现金的说法是不正常的。 “

从 1602 年阿姆斯特丹证券交易所成立到 20 世纪中叶,投资者购买公司股票,几乎完全是为了获得可以预期的股息。佩里斯认为,科技行业的日趋成熟、利率的提高以及对回购的更严格审查,都将促使小股东再次要求获得收益。

但如今许多投资者通过多元化储蓄组合和 401(k) 账户持有公司股份。目前还不清楚他们是否会像他们的先辈那样关心股息。

当然,与利润不匹配的价格上涨有投机性,很容易逆转。但如果盈利同步增长,公司所有者可能就不会介意现金是分配还是保留在资产负债表上(尽管有税收方面的考虑)。

也许在 17 世纪,情况并非如此,当时出售股票比较困难。但在如今流动性很强的市场上,派发股息时股价往往会下跌,又让股东利益有损。金融经济学家费舍尔·布莱克在 1976 年的开创性论文《股息之谜》中提出了这一观点。

在过去十年中,福特汽车公司和通用汽车公司的股票总回报率相差无几,尽管分红政策截然不同。

对于高管来说,分配现金仍然是一种有用的方式,可以表明他们不会在浮夸的项目上浪费资金。然而,对有些公司来说,情况恰恰相反: 对现金流进行再投资,会吸引人们对其增长前景的关注。

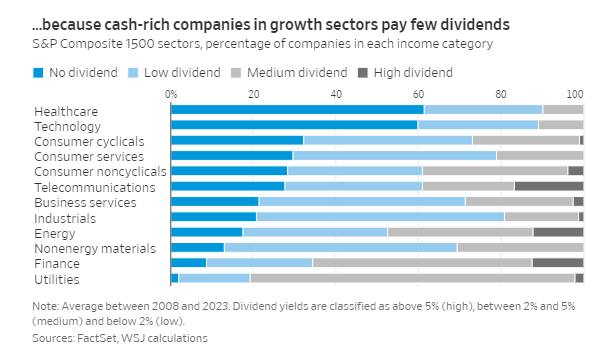

这就是红利股近期困境的根源。21 世纪有利于科技和医疗保健等 “成长型 “行业。制造商、银行和公用事业这些仍倾向于支付股息的成熟企业,却落在了后面。自 2020 年以来,大流行和现在的人工智能热潮加速了这一趋势。

数据显示,在过去一年里,投资者从分红股基金中净撤资 210 亿美元,同时他们向股票基金投入了 120 亿美元。

但是,佩里斯的观点仍然有效: 钟摆可能会重新向红利支付者倾斜。

但这并不意味着投资者只应寻找高股息率的股票。这些股票往往是低质公司,派息难以为继。更明智的策略,是关注能够持续增加股息的公司,通常被称为 “股息增长型(dividend growth) “或 “股息贵族(dividend aristocrats”。

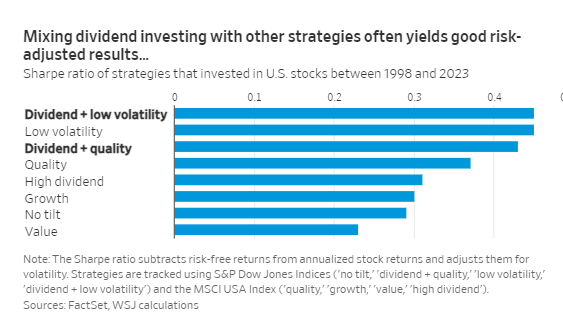

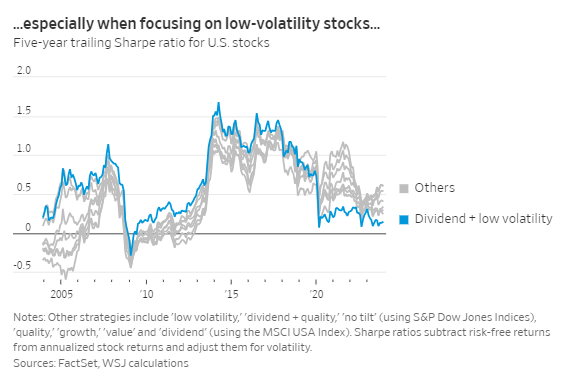

另外,投资者还可以选择波动性低的股息股。这种方法近来表现糟糕,但从风险调整的角度来看,自 1998 年以来,这种方法约有 60% 的时间表现优于其他大型策略。

对于现代投资者来说,定期支付股息的股票,意义在于现金回报的风险较低。红利策略在投资组合中的理想角色,并不是击败更性感的成长型公司,而是在它们与低风险债券之间占据中间位置,在经济低迷时表现更好。

判断红利策略的依据,应该是根据波动性调整后的回报率,即所谓的夏普(Sharpe)比率是一种衡量投资表现的指标,通过比较投资的预期收益与无风险收益率之间的差异,进而除以投资的波动率(或标准差),来评估投资的风险调整后的回报。这个比率由诺贝尔经济学奖得主威廉·夏普在1966年提出,用于帮助投资者理解一个投资的额外回报是否值得承担的额外风险。

先锋红利增长基金的投资组合经理彼得·费舍尔说:”我们有一群非常成熟的投资者,他们希望配置一些波动性较低的股票。”

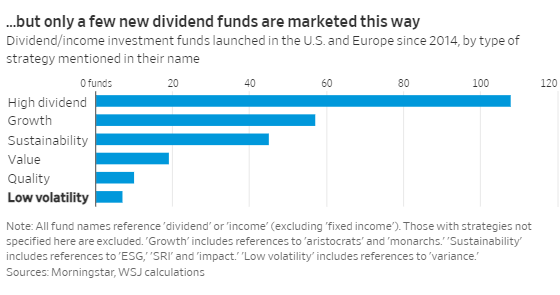

投资行业对股息投资可能并不友好。晨星公司的数据显示,自2014年以来在美国和欧洲发行的大多数红利基金,要么在名称中没有提及二级策略,要么采用 “高收入 “的名称。提及 “优质 “和 “低波动性 “的情况最少。

美国一家小型挑战者 Arch Indices 正试图逆流而上。今年 10 月,这家公司推出了 VOI 绝对收益 ETF,这是一种低收费跟踪基金,混合了红利股票和债券,重点关注低波动性。基金目前最主要的持股包括抵押贷款债务、烟草股和面巾纸生产商金佰利公司(Kimberly-Clark)。

Arch Indices 首席执行官 Yang Tang 表示:”鉴于 2008 年后相对平静的市场环境,收入投资者直到最近才开始考虑将波动性降至最低。现在这种情况即将改变。”