华尔街日报的文章指出,虽然近年来的数据支持买入美股并持有的策略,但是如果拉长到1802 年起的数据,会发现股票的收益并没有那么夸张,而且还要考虑到买入和卖出时机的问题。

如果有人在 2019 年 12 月,也就是中国武汉出现首例感染病例之时,在标普 500 指数中投入 1000 美元,并将红利再投资,那么扣除通胀因素后的年化收益率将达到 6.8%,到去年年底将拥有 1299 美元。这一回报率与投资者自 1802 年以来在股市中获得的年化回报率相差无几。

可是,在疫情期间经济几乎完全停摆,结果去年的美国国内生产总值预计几乎与2019年的官方预测一致。这一切都感觉不对,是吧?经济不可能就这样停下来而不对GDP增长或股价造成任何影响吧?

一百多万美国人的死亡,肯定不会与金融无关吧?

但是也有积极的一面: 也许股票上涨只是停工后的自然补涨,是回归正常的回报。正如沃顿商学院金融学教授杰里米·西格尔在其畅销书《股市长线法宝》(Stocks for the Long Run)中所阐述的那样,长期以来,在扣除通胀因素后,股票的税前年回报率往往在6.5%至7%之间,其中包括股息。

只要持有足够长的时间,就能确保获得高于通胀率的收益。足够长的时间是 20 年以内,只要买入并持有,大流行也无妨。

这种说法有一些缺陷。首先,即使是西格尔最坚定的支持者,也不会指望四年的回报率与长期平均值一致,除非是偶然,因为在如此短的时间内,可能会出现剧烈波动。

其次,这种办法采用的是峰值或接近峰值时的回报率(美股实际上在 2020 年 2 月达到了疫情之前的高点)。买入时间并不重要的观点显然是错误的,对于短期而言更是大错特错的。

在大跌之前买入,可能需要很长时间才能恢复到平均回报率。

假设一位投资者在 1973 年 1 月买入美国股票,当时阿拉伯石油禁运还未使标准普尔 500 指数跌去一半价值,在此后的半个世纪里,他每年的收益率为 6.6%,同样是在扣除通货膨胀和股息之后,仅比超长时间平均收益率低一小部分。

而在 1974 年秋天股票跌至低点时买入的人,每年的收益高达 8.5%,这相当于把 1000 美元变成了 54347 美元,而不是 25545 美元。

第三,西格尔使用的 19 世纪数据并不完整。圣克拉拉大学退休商业教授爱德华·麦考利发现,当缺失的股票、股息和其他数据被补充进来后,美股的回报率并没有太大变化。不过,区别是债券的回报率发生了很大变化,而且债券在整个 19 世纪都战胜了股票。

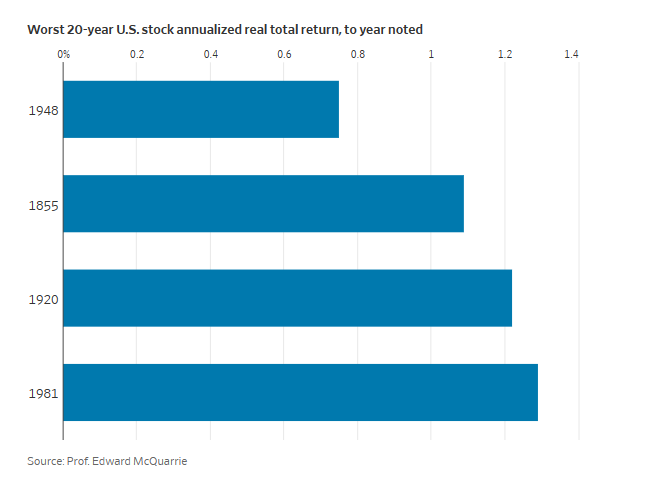

问题是他修订后的数据,也仍然不包括邦联股票以及 1835 年大火后纽约保险业的崩溃和资本重组,因此投资者在 20 多年的时间里亏损是有可能的。

股票的表现也没有稳定地超过债券,这与西格尔之前的数据正好相反。此外,麦考利还发现,不包括股息在内的股票价格在世纪末比世纪初更低,这对那些未能将派息再投资的人来说并不是好事。

读者可能会合理地回应说,长期亏损显然是可能的。俄罗斯和中国繁荣的股票市场在共产主义革命后归零,日本的股票价格(不包括股息)仍低于 1989 年的泡沫高峰。

伦敦学者埃尔罗伊·迪姆森、保罗·马什和迈克·斯汤顿说,从 1900 年开始,16 年就足以保证正的实际回报,但这只是在美国。他们对其他市场的研究表明,在奥地利,扣除通货膨胀和股息后有可能亏损 98 年,在日本、法国、意大利、德国、西班牙和比利时,则可能亏损半个多世纪,其中一些国家还没有在重大战争输掉。

回到短期来看,可以肯定地说,过去四年极不寻常。在过去半个世纪中,从疫情前的峰值算起,从熊市前的峰值算起,这四年的收益是最好的,而且过去四年还包括了两次熊市。20 世纪 70 年代、2000 年和 2007 年的股市周期高峰过后四年,投资者仍在承受实际损失,即使是 1987 年的股灾——这还算不上是熊市,在股灾前高点过后四年的收益也较小。

这次异常迅速的恢复,部分原因是经济从封锁中迅速复苏,而这本身在一定程度上是由于被压抑的需求。

但是,经济和市场的反弹,在很大程度上要归功于政府的大规模赤字支出,而这是不可持续的。剩下的部分原因则是股票的估值比大流行前的高峰期还要高。

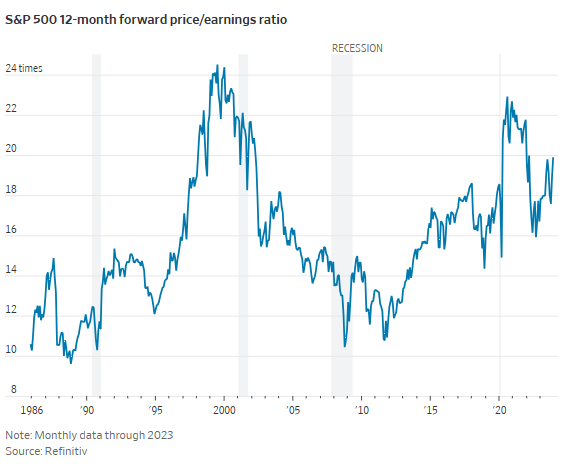

2020 年 2 月,标准普尔 500 指数达到 19.1 倍的 12 个月远期市盈率,这是自 2000 年互联网泡沫以来的最高值。现在的倍数还高,为 19.3 倍,这表明投资者预期盈利增长的速度,比他们当时想象的还要快。

要想让实际回报率继续保持历史水平,经济就必须在没有那么多政府帮助的情况下开始盈利,或者估值必须进一步提高,而这两个要求都不容易。

这并不意味着股价一定会下跌,也不意味着美国将打破二十多年来无实际亏损的长期记录。但即使是牛市,也应该为未来较低的回报做好准备。