华尔街日报报道说,从自己的错误中吸取教训是一种很好的做法,但更好的做法是从别人的错误中吸取教训。我在 2023 年犯下的最大错误与其他人一样:一致认为 40 年来最快的加息会导致经济衰退。事实并非如此,但人们对原因仍有很大分歧,而你的投资组合走向则取决于你的答案。

需要提醒的是,在 2022 年的这个时候,经济衰退的预测是常态,人们对经济衰退可能发生的担忧和预测,在某些方面是前所未有的强烈。我不相信经济模型,因为它们没有考虑到大流行对供需的影响。但我认为,刚刚开始的股票反弹不太可能持续下去,因为这是在赌通胀会下降而经济不会受到冲击。这种可能性有多大?

不太可能。只不过它发生了。

要得到教训,我们必须确定经济为何会违背预期,而这正是棘手之处。至少有四种相互竞争的解释,投资建议也大相径庭:

第一种,这毕竟是暂时的。

大流行病造成的供应中断已经过去,需求转向商品,然后又回到服务,这种情况已经开始趋于平衡。随着供需重新匹配,价格上涨放缓。根据这种观点,美联储本来不需要如此迅速地提高利率,并且现在可以迅速降低。

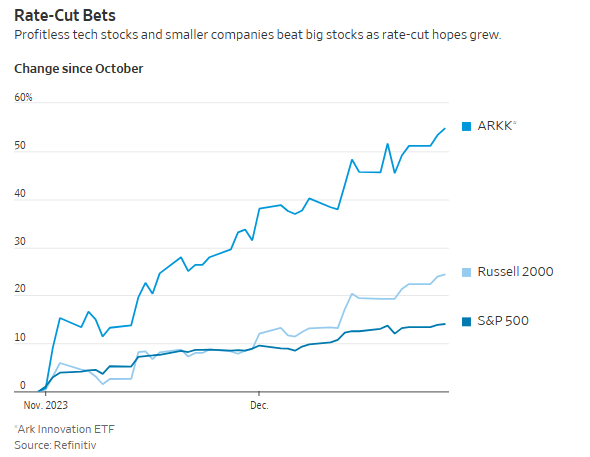

由于相信这种解释,投资者在过去几周里纷纷抢购最弱和最小公司的股票,认为它们将是降息的最大赢家。

第二种,政府填补了缺口。

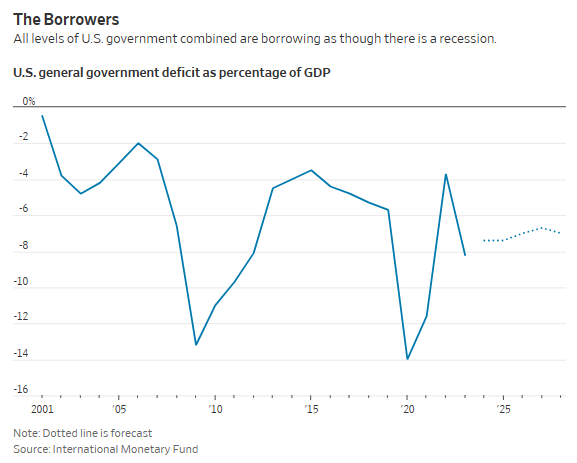

根据国际货币基金组织的数据,大规模远超收入的支出,意味着美国各级政府在2023年的赤字将超过GDP的8%。这是迄今为止发达国家中赤字最多的国家,比 2022 年的 3.7% 大幅增加。

如果政府削减开支或提高税收来弥补税收收入骤降和利息成本上升,那么肯定会造成经济衰退,而新的绿色补贴则会随着企业新建设施而促进经济增长。然而,政府不可能永远保持如此巨大的赤字,无论是提高税收还是减少支出,都会削弱未来的经济和利润。

第三种,利率没有造成麻烦。

房主们以创纪录的低利率进行抵押贷款再融资,再加上投资级公司锁定了数十年来最长的廉价融资,使得美联储的加息并未造成太大影响。

对于那些拥有浮动利率贷款的人来说,则是一种痛苦: 汽车贷款和信用卡拖欠率在上升,办公室租赁等薄弱业务领域的公司违约率也在上升。银行也是如此,它们必须支付的存款比低利率时购买的债券还要多。

但是,由于存款利率提高,经济的核心部分一直很好,甚至可能比以前更好。在适当时机买入的垃圾债券投资者同时获得了高利率和低违约率,这是一个很好的组合,但前提是这种组合必须持续下去。

第四种,美联储抵消了自己的紧缩政策。

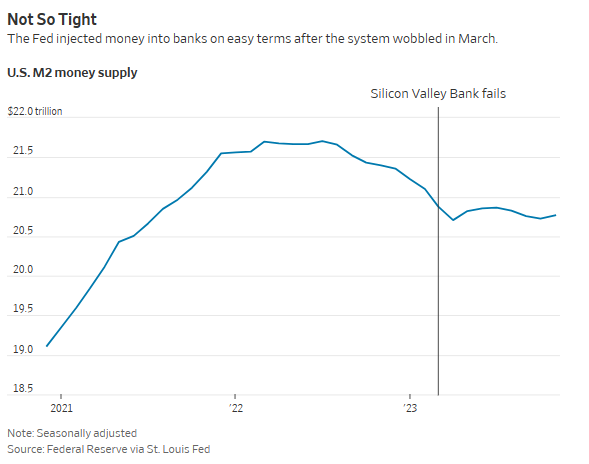

3 月份硅谷银行倒闭后,美联储以宽松的条件放贷,拯救地区性银行。虽然美联储不断提高利率,但货币供应量却在此时停止收缩,目前与当时持平。

就货币数量而言,美联储不再收紧政策,尽管货币价格(即利率)不断上升。美联储的作法无疑对银行有帮助,而额外的货币也有助于润滑经济,但经济学家们对与利率相比美联储的帮助有多重要,存在很大分歧。

接下来会发生什么,取决于这四种解释中哪一种在2023年影响最大。我猜想这四种解释都发挥了作用,但至少都不会长期持续下去。短暂的影响就是短暂的。虽然我们不能确定是否已经结束,但不可能永远持续下去。

政府开支不太可能在选举年大幅缩减,税收当然也不会增加。但在此之后,赤字问题将需要解决。随着越来越多的公司进行再融资,利率也会逐步上升。美联储针对银行的特别贷款计划也将于三月到期。

综合来看,经济增长疲软对股市不利,而利率下降对股市有利。至于将如何结合,这就是赌注了。从 2023 年的错误中得到的最大教训是,所有四种影响对大多数人来说都是意外,而 2024 年肯定会带来更多不可预见的情况。

总会有新的错误出现。但在 2024 年,要牢记一个最古老的教训: 在价格高昂时购买股票风险更大,因为这些股票几乎没有安全边际来吸收坏消息。

事情总是会有转机的,但在美股已经如此昂贵的情况下,这种可能性并不高。