彭博报道说,精挑细选行业、躲在时髦的期权策略里、全心投入分红。今年,所有这些都不如简单地持有标准普尔500指数来得有效。

随着 2023 年的临近,投资者正在将今年的 “简单 “教训铭记于心。

本月标普500指数上涨4%,2023年的涨幅达到24%,在此背景下,投资者纷纷将资金投入普通股票基金。彭博数据显示,股票 ETF 在 12 月份迄今已吸纳了近 690 亿美元的资金,是两年来资金流入最多的一个月。

为追踪标准普尔 500 指数的最大基金,规模达 4,940 亿美元的 SPDR 标准普尔 500 ETF信托 (代码 SPY)增加了超过 420 亿美元的资金,有望创下自 1998 年以来的最大单月流入记录。

这证明了买入并持有基准指数的做法屡试不爽。指数正徘徊在新高附近,而那些被认为是防御性措施的方法却被抛在了后面,这些方法在2023年的上涨行情中显示出了真面目,只是一种伪装的市场时机。

B. Riley Wealth 首席市场策略师阿特·霍根说:”很明显,拥有多元化的投资组合,可能是驾驭投资环境的最佳方式,而最佳方式就是持有标普 500 指数,就是这样。如果你今年一开始就说,’每个人都说经济衰退即将来临,所以我要进行防御性投资’,那么你就会被打得鼻青脸肿。”

进入今年,许多策略师预计,继2022年的打击之后,今年的回报率将不温不火。但有迹象表明,在通胀放缓的同时,经济继续保持坚挺,股票全年稳步上涨。最近几天,美联储主席鲍威尔暗示明年可能降息后,股市涨势更猛。

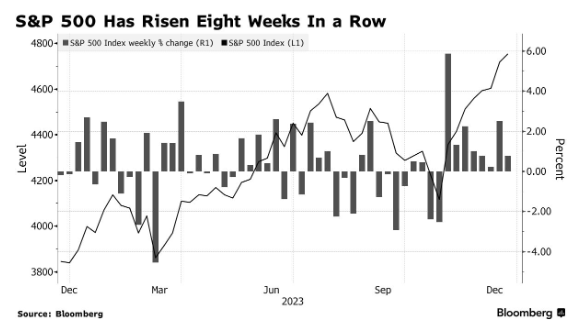

没有什么能减缓资金流入的速,,甚至在标准普尔 500 指数创下今年最差表现的一周里也是如此。尽管周三下跌了1.5%,但指数仍然上涨了0.8%,这是连续第八周上涨,也是2017年以来最长的连涨。

“这是激进的,但也并非完全出乎意料,”Principal Asset Management首席全球策略师西玛·沙阿说。”只要我们看到任何迹象表明鲍威尔的立场略有转变,这就为大量资金涌入股票市场敞开了大门。”

帕拉格·塔特领导的分析团队写道,德意志银行AG维护的一项综合股票配置指标在最近几周一直在上升,推进到了“超配区域”,包括一些系统性的投资策略也在增加对股票的投资。根据银行的数据,股票型ETF也吸引了大量资金,ETF期权的净购买量达到了五年来的最高水平。

Mainstay资本管理公司创始人大卫·库德拉说:”有一些专业的基金经理落后于他们的基准,必须迎头赶上,并试图利用这次反弹来做到这一点。散户资金一度撤出,因为货币市场基金的收益率如此之高,但现在市场表现如此之好,所以我们看到这些资金正进入市场。”

据彭博情报ETF分析师阿塔纳西奥斯·普萨罗法吉斯称,尽管股票基金今年的总体资金流入量达到3490亿美元,略低于2022年的3980亿美元,但四只标准普尔500指数ETF获得了超过三分之一的资金流入,是有史以来最大的份额。

这不利于追踪能源和公用事业等特定行业的基金,这些板块 ETF 的资金流出量达到 120 亿美元,是有记录以来最严重的一年。

事实证明,这些撤出的资金是有先见之明的。根据彭博数据,今年仅有31%的 “类主动型 “ETF(包括主题基金、ESG产品、因子基金和主动管理型工具)跑赢了基准指数,创下了2014年以来的最低跑赢率,没有一个类别的跑赢率超过 50%。

大盘指数的成功,掩盖了许多战术性投资品种,尤其是那些以安全性为前提的投资品种在这一年的坎坷表现。承诺额外收益率的期权挂钩 ETF, 在今年成为交易者的宠儿,获得了数十亿美元的资金流入,但业绩却不温不火。最有名的摩根大通股票溢价收益 ETF(股票代码 JEPI)的总回报率约为 9%,落后于标准普尔指数约 17 个百分点。

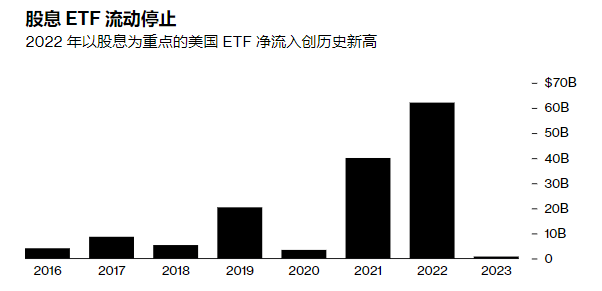

专注于股息策略的 ETF 也是类似的情况,2022 年,这些 ETF 从偏向防御的投资者那里获得了 600 多亿美元的收益。在大多数基金错过了科技股引领的反弹,并跑输标准普尔500指数之后,以红利为重点的ETF今年仅吸金15亿美元,是有记录以来吸金最少的基金之一。

表现最差的基金之一,是价值188亿美元的iShares精选红利ETF(代码DVY),的回报率仅为0.8%,因为对公用事业股和金融股的投资策略都落空了。

B. Riley Wealth 首席市场策略师阿特·霍根说,”回顾这一年,你会说,如果我投资标准普尔500指数,我的表现会好得多,为什么我还要进行因子投资或特定行业投资呢?有很多这样的反思正在发生。”

注:因子投资是一种投资策略,侧重于使用特定的经济因子来指导投资决策。这些因子通常是市场中已知并且可以测量的特定特征或属性,被认为是影响资产收益的关键因素。因子投资的目的是通过识别并利用这些因子,来提高投资组合的回报或降低风险。常见的投资因子包括:市值,价值,动量,质量,波动性等。