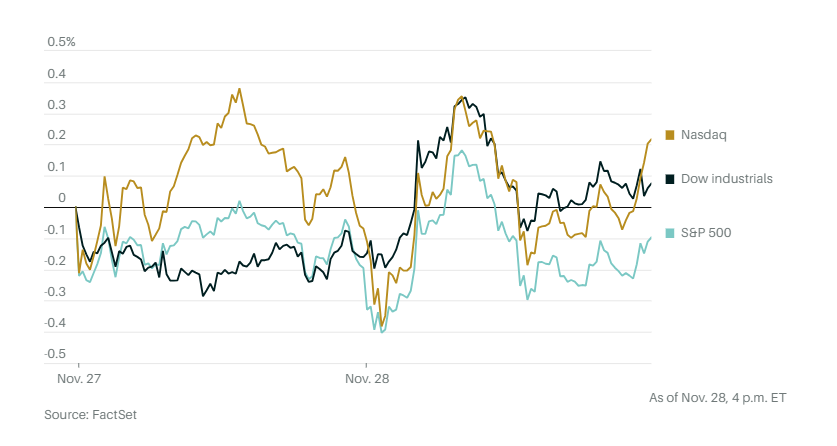

债券收益率走低,周二美股延续了 11 月份的涨势。道琼斯工业平均指数上涨 83 点,涨幅为 0.2%。标准普尔 500 指数上涨 0.1%。纳斯达克综合指数上涨 0.3%。

10 年期国债收益率降至 4.343%。

美联储理事克里斯托弗·沃勒支持延长暂停加息,芝加哥联邦储备银行行长古尔斯比星期二也说,今年的通货膨胀放缓是71年来最大的降幅,纽约的约翰 · 威廉姆斯称这种下降是令人鼓舞的。这些鸽派言论令股市走高,但全天市场仍摇摆不定。11 月份有望成为 2023 年三大股指表现最好的月份。

跨国私募股权、另类资产管理和金融服务公司凯雷走势强劲,有消息称这家集团将加入标准普尔中型企业 400 指数。美光公司在预计支出增加后股价下滑。

美国11月消费者信心指数四个月来首次上升,得益于对劳动力市场前景更为乐观的看法。

纽约人寿投资公司的劳伦·古德温表示,对投资者来说,好消息是经济衰退还没有到来,这使得年底的反弹成为可能。她指出,在过去的经济周期中,直到失业救济金申请人数上升、收入明显下降,这些迹象表明经济衰退已经来临,市场才会对经济衰退做出判断。

Navellier & Associates 公司创始人路易斯·纳维利埃写道:”我们似乎正在寻找下一个推动力,因为最初的假日购物数据表现强劲,而且财报季已经结束。4周内上涨 10%,这需要一点消化时间,但市场的风向仍在,下一步走势更可能是走高而不是走低”。

CBOE 波动率指数(Vix恐慌指数)跌至 0.5% 12.63,表明投资者预计标普500指数波动将减少。纳维利埃写道,市场的恐惧指数低于13,表明市场在年底做空的意愿不强。

纳维利埃写道:”这个指数从一个月前的 20 点下降到现在的 13 点,而且在过去 30 年中很少出现更低的指数。虽然这让人感到欣慰,因为近期的涨势很可能会维持下去,但这也让 VIX 指数今后只有一条路可走。在过去,并没有在如此低的位置停留太久。”

根据摩根大通自1991年以来每周进行的一项调查显示,美国国债市场上最活跃的投资者仍像以往一样乐观。

摩根大通截至11月27日的一周的国债客户调查显示,78%的活跃客户持有净多头头寸,高于前一周的56%。他们中没有人连续第二周持有空头头寸,78%的净多头头寸是调查历史上最大的。其余受访者持中立态度。

美国 9 月份房价上涨。最新数据显示,在供应短缺的推动下,房价创下新纪录。

油价上涨。美国基准原油上涨超过 2%,延续了震荡走势。周四的欧佩克会议将讨论是否延长或加大减产。

黄金上涨。近月黄金期货(Front-month gold futures)——最接近到期的那个月份的黄金期货合约,收于 5 月份以来的最高水平。

美国银行的客户上周成为美国股市的净买家,机构和散户投资者倾向购买,而对冲基金则抛售股票。量化策略师表示,客户向美股投入了 26 亿美元,资金流入了个股和交易所交易基金。

与此同时,尽管美元因美国经济数据疲软而下滑,美元指数有望创下 8 月份以来的最低收盘价,也是今年以来最差的月度表现,但对冲基金本月仍纷纷押注看涨美元。

据彭博汇总的美国商品期货交易委员会的数据显示,截至11月21日,杠杆基金对美元兑八种货币的净多头指标,升至2022年2月以来的最高水平。净多头头寸为103,042手合约,略高于4月份创下的年内迄今最高水平,而在3月份,净空头头寸约为72,000手合约。

美元全面走软,因为市场越来越相信美国央行的下一步行动将是降息,最早可能在第二季度降息。