美联储将利率维持在22年来的高位不变,鲍威尔为日后可能加息持开放态度,但是表态似乎转向鸽派,据华尔街日报和彭博报道。

美联储官员在为期两天的会议结束后发表声明称,近期经济活动强劲,并强调长期利率上升可能对经济活动造成的压力。

美联储主席鲍威尔在新闻发布会上一如预期,没有明确表示未来不会加息,并称不知道中性利率是多少。他重申美联储现在还是每次会议做出单独的决定,需要更多数据来显示通胀正在持续回落。要让通胀率回到美联储的目标,还有很长的路要走。

债券收益率在下午跌至当天低点。10 年期美国国债收益率下跌 0.17 个百分点,至 4.76%。收益率的回落帮助股指在周三走高。标准普尔 500 指数收盘上涨 1.1%,道琼斯工业平均指数上涨 0.7%,纳斯达克综合指数上涨 1.6%。

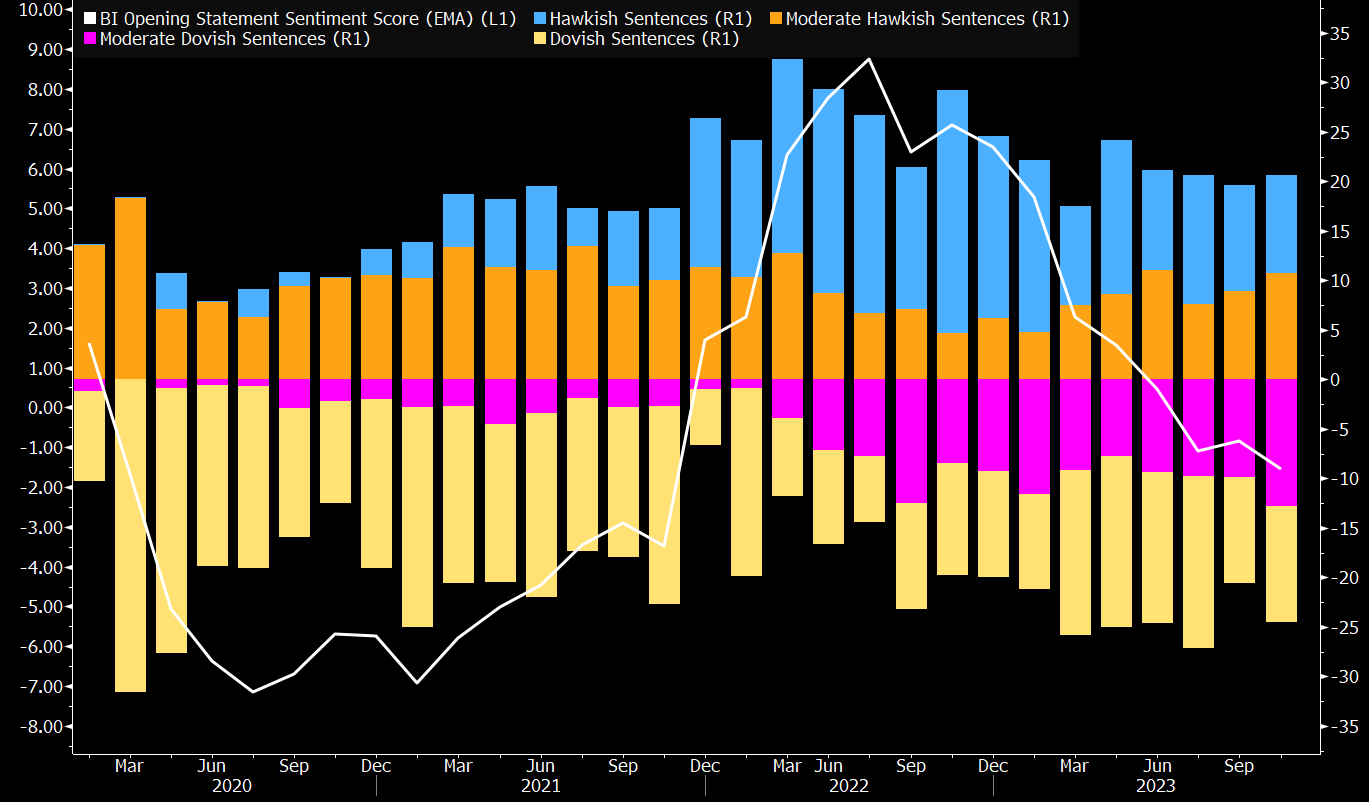

但是媒体认为,值得注意的是鲍威尔也发表了一些听起来相当鸽派的言论。BI的泽西表示,鲍威尔的开场白相对偏鸽,这已经是他第五次表现出这种立场了,”与9月份相比,准备好的发言稿中鹰派句子的数量大致相同,但鸽派句子更多。尽管他继续指出政策仍然具有限制性,但评论似乎显示美联储可能正在远离再次加息的措施。”

当被问及 9 月份的点阵图时(本次会议没有对点阵图进行更新),鲍威尔说,这些预测的效力会随着时间的推移而减弱,这可能是一个信号,表明对再加息一次的支持正在减弱。

利率点阵图(Dot Plot)是美联储发布的一个图表,用于展示其成员对未来利率走势的预测。每一个点代表了一个联邦公开市场委员会(FOMC)成员对未来某个时点的联邦基金利率的预测。

帮助美联储对抗通胀的一件事是债券收益率的上升。收益率会带来金融条件收紧,鲍威尔表示,他们仍希望看到这种情况持续下去。

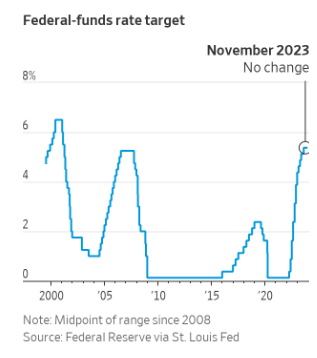

周三的决定对金融市场来说是一个微妙的时刻,因为自官员们上次加息以来,10 年期国债收益率迅速上升了近 1 个百分点。官员们最近一次加息是在 7 月份,将联邦基金基准利率上调至 5.25% 至 5.5% 之间。

目前,美联储已连续两次选择不加息,是自2022年3月开始将利率从接近零的水平上调以来,最长的一次暂停加息。

对美联储来说,最大的问题集中在经济中看到什么,以及经济如何表现,才能让他们断定自己的措施是正确的还是错误的。通胀持续放缓可能会让官员们继续保持利率稳定,而任何加速可能会导致他们再次加息。

自 7 月份召开会议以来,经济前景受到三股力量的冲击,对政策产生了不同的影响。

首先,经济活动回暖,打破了经济即将放缓的预期。在求职者比例回升的部分帮助下,美国消费者增加了支出,雇主也迅速扩大了薪资水平。

鲍威尔在新闻发布会上则说,就整个经济影响而言,最大的问题是以色列-哈马斯战争或俄罗斯入侵乌克兰等冲突,是否会更广泛地蔓延和影响石油价格等。

当被问及工资上涨是否会推高整体通胀时,鲍威尔指出,这一具体指标的重要性有所下降,”在我看来,到目前为止,工资并不是通胀的主要推动力。”

鲍威尔似乎并不太在意第三季度就业成本指数的上升。他说,这与第二季度的数字基本持平,而第二季度的数字曾大幅下降。

其次,通货膨胀继续降温。根据美国商务部的数据,核心通胀率(不包括波动较大的食品和能源价格,去年曾达到 5.6%的峰值)在 4 月至 9 月期间的年化增长率为 2.8%。

随着经济增长加快,通胀缓解,这凸显出经济可能受益于供应条件的改善,包括货物、货运和工人的瓶颈和短缺减少。

第三,在较长期国债收益率迅速攀升的情况下,金融条件已经收紧,导致家庭和企业的借贷成本上升。长期收益率的上升会增加抵押贷款、汽车贷款和企业债务的成本,所有这些都可能减缓经济增长。

例如,最近几周,30 年期固定利率抵押贷款利率徘徊在接近 8%的 23 年高位,这抑制了购房需求。

借贷成本上升会在多大程度上拖累经济,取决于成本上升的原因。收益率上升可能是因为投资者预计美联储将不得不提高短期利率以减缓通胀,也可能是因为他们预计通胀将上升。过去两年的情况都是如此。

如果收益率上升,是因为投资者预期美联储将不得不提高利率,从而收紧了金融环境,那么官员们就必须跟进,否则就会面临金融环境宽松的风险,从而使降低通胀变得更加困难。

收益率上升也可能是因为联邦预算赤字不断增长,为了融资而增加国债供应,导致对较长期限证券的需求减弱,这将表明投资者为购买较长期限证券的风险而要求的额外收益,或 “期限溢价”正在上升。较高的期限溢价会放缓经济,实现与美联储加息相同的目标。

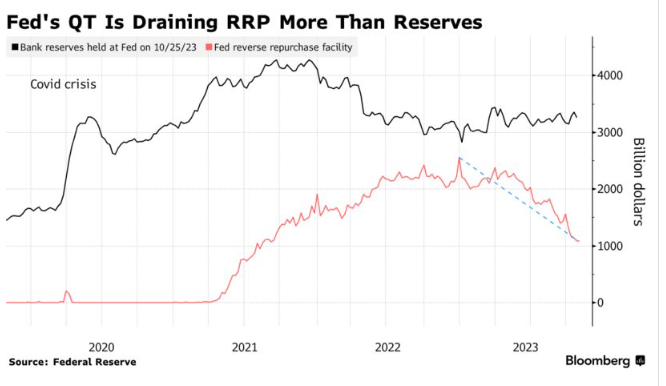

如果经济持续强劲增长,可能会引发央行的焦虑。这是因为迄今为止,经济已证明对快速加息、美联储减少 8 万亿美元资产组合(紧缩,QT)以及今年春季三家中型银行突然倒闭所引发的银行业压力,具有显著的抵御能力。

官员们一直在努力平衡两种风险。他们不想过度加息以避免不必要的严重衰退,同时也不想让通胀重新加速或稳定在远高于 2% 目标的水平。

一些前美联储官员表示,只要通胀和工资增长继续逐步放缓,央行就没有什么理由继续加息。波士顿联储前主席埃里克·罗森格伦说:”在这种情况下,我看不出有什么理由让政策更具限制性。”

但也有人认为,央行下个月应该偏向于加息,以防范经济增长和通胀对紧缩政策更具弹性的风险。美联储前副主席理查德·克拉里达说:”我倾向于他们会加息。”

9 月份,大多数美联储官员预计今年还将加息一次,但最近几周,一些官员的发言似乎证明并不急于再次加息,除非超出预期的经济数据带来更大压力。

这与一年前的情况有所不同,当时他们更担心紧缩力度过小。对冲基金 Point72 Asset Management 首席经济学家迪安·马基说:”尽管如此,美联储坚持保持加息的可能性是符合其利益的,因为一旦他们完全排除了加息的可能性,下一个问题就会是’何时降息?”