据巴伦报道,高盛策略师说,期权交易商和采用系统性策略的基金牢牢控制着美股,造成所谓基本面消息的影响降低,如英伟达最新发布的重大财报。

在周三大幅反弹之后,英伟达股价在周四急剧反转,拖累了市场其他股票,尤其是 “华丽七雄 “巨型科技股,这些股票在 2023 年的反弹中发挥了关键作用。

英伟达周三曾收于每股 500 美元以上,但周四收于 470 美元左右。公司报告的利润比华尔街共识高出 20 亿美元,预计第三季度收入比预期高出 30 多亿美元。

这种波动让许多专业人士挠头不已。

高盛董事总经理兼衍生品策略师斯科特·鲁布纳说:”在(周四)市场交易中,我受到的冲击,比我在华尔街 20 年职业生涯中任何一个交易日都要多。”

但鲁布纳认为,这有一个简单的解释:系统性基金和期权交易商在推动市场,因为在通常比较清淡的 8 月份,流动性已经枯竭,而道琼斯的数据显示,8 月份通常也是美国股票回报率疲软的月份。

与此同时,期权做市商也助长了日内波动的扩大,而不是起到稳定市场的作用,因为他们越来越多地接触到购买即将到期合约的客户。

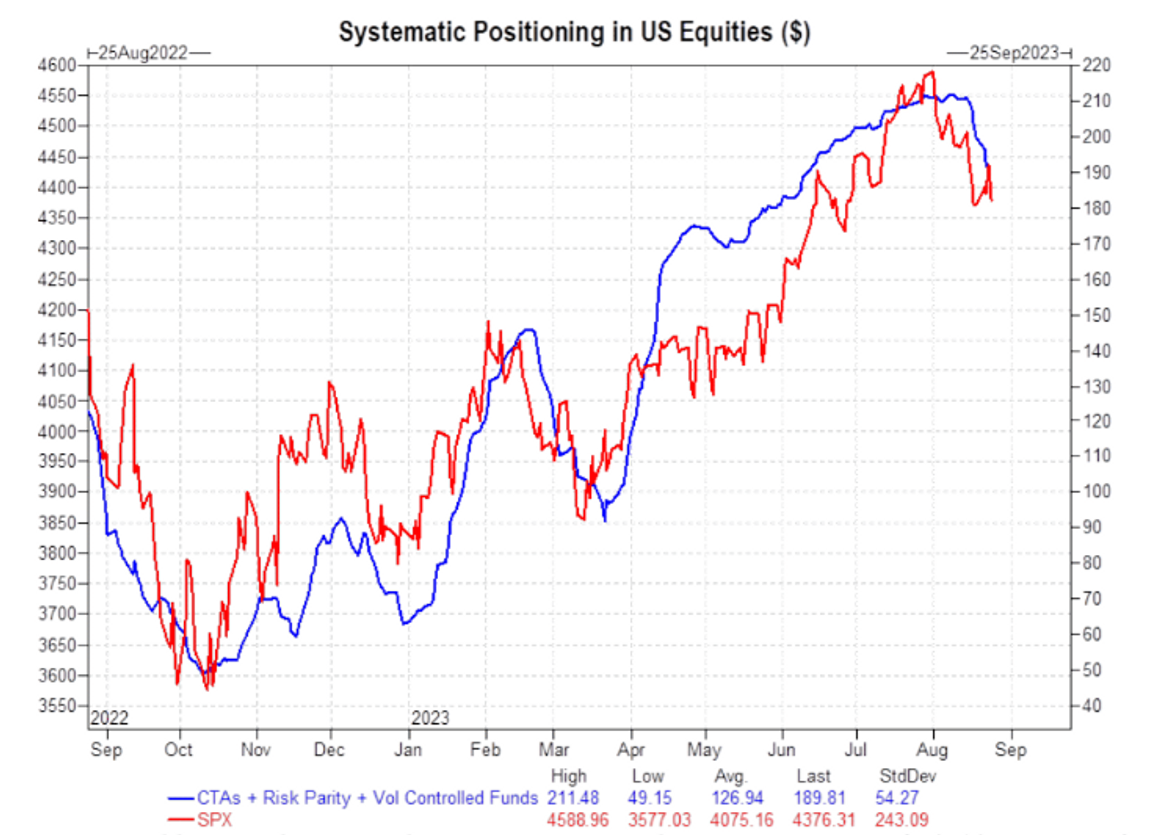

因此,交易商是在一个 “无规则 “的市场中运作。他在说明中解释说,最近,市场一直在努力消化大量抛售,往往来自被称为商品交易顾问(Commodity Trading Advisers,简称 CTAs)的系统性趋势跟踪基金。

“商品交易顾问”是一类负责提供与商品期货、商品期权和类似金融工具交易相关建议和服务的基金,通常采用系统性交易策略来进行市场中的买入和卖出决策。这些策略通常通过算法和量化模型来实施,这样可以进行高频交易并快速适应市场条件。

市场有时很难处理来自 CTA 的大量卖单。这可能是因为 CTA 正在根据其系统性交易规则来平仓,这有可能对市场产生显著影响。当像 CTA 这样的大型参与者开始大量卖出资产时,可能会导致价格下跌,并使其他市场参与者也开始卖出。

并非所有的 CTA 都是趋势跟随型的;有些可能采用不同的策略,如逆趋势交易、均值回归或基于基本面分析的其他策略。然而,趋势跟随型的 CTA 往往最为引人注目,并可能对市场动态产生重大影响。

CTAs 并不孤单。随着国债收益率攀升和美股下挫,其他追求波动性控制和风险均等等策略的系统性基金,也在缩减风险敞口。最终的结果是,尽管标准普尔500 指数和纳斯达克综合指数在上周五结束了三周连跌,但股市在过去一个月里一直在下滑。

在此背景下,零日到期期权(Zero-Day to Expiration,0DTE)交易商对市场产生了更大的影响,盘面经常围绕热门行权价波动,比如 8 月 15 日,4440 份标普 500 看跌期权被认为加剧了尾盘的抛售。

零日到期期权,是指在期权到期日当天交易的期权。在期权交易中,到期日(Expiration Day)是一个特别重要的日子,因为期权持有者必须决定是行使期权、卖出还是让其失效。0DTE 期权在到期日当天会有更高的波动性,因为市场参与者急于在期权到期之前清算(买入或卖出)他们的头寸。

巨大的短期期权交易量,使得期权交易商每天都有大量的风险敞口需要对冲,因为市场的相对较小波动就可能导致即将到期的零日到期(0DTE)期权突然增值,转而进入’实值’状态(即成为in the money的期权,当一个期权的执行价格成为有利可图的,通常说明它变成了in the money)。

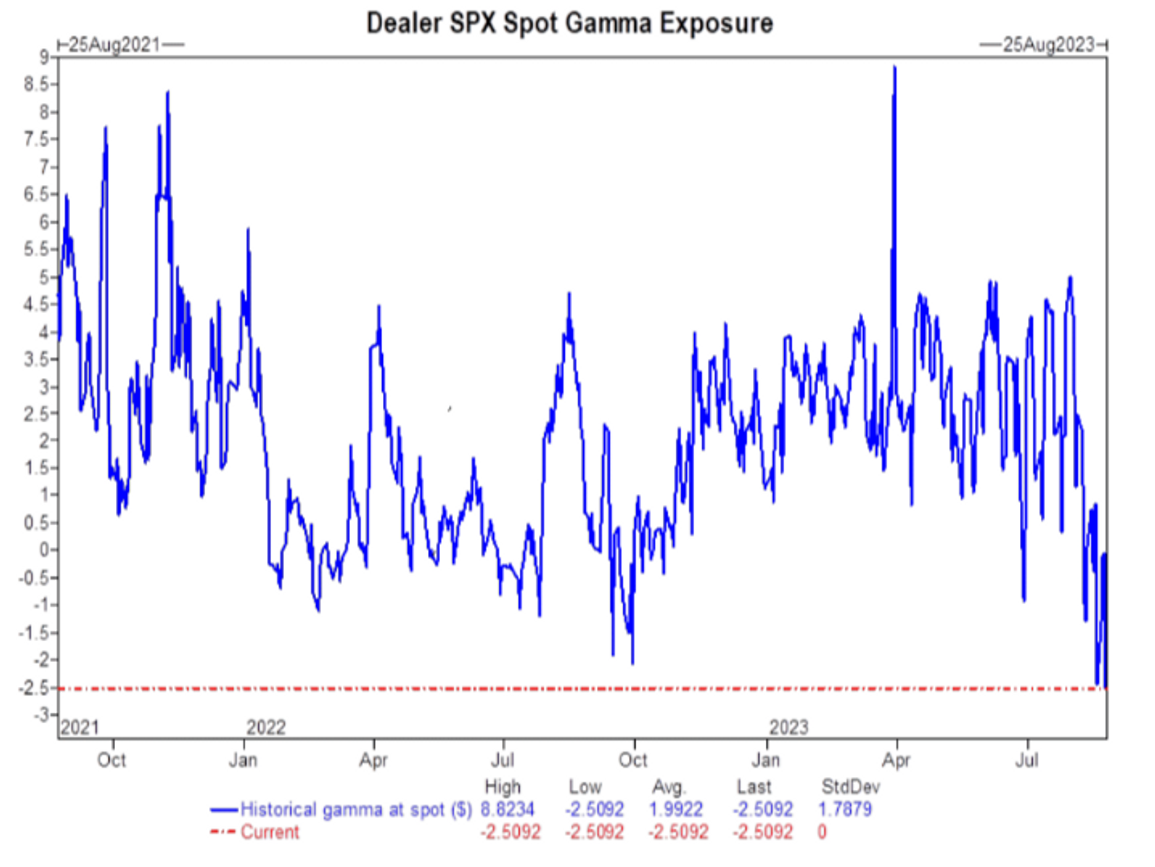

据鲁布纳称,自几年前高盛开始追踪以来,交易商的 “short gamma “风险敞口是他所见过的最大的。

“Short gamma” 是一个金融衍生品交易中的术语,特别是在期权交易中。”Gamma” 是一个度量期权价格相对于其相关资产(通常是股票或指数)价格变化速度的量。当一个交易商处于“short gamma”状态时,意味着当相关资产价格发生变动时,他们必须进行相反方向的交易(买入或卖出)以对冲(hedge)他们的风险暴露。

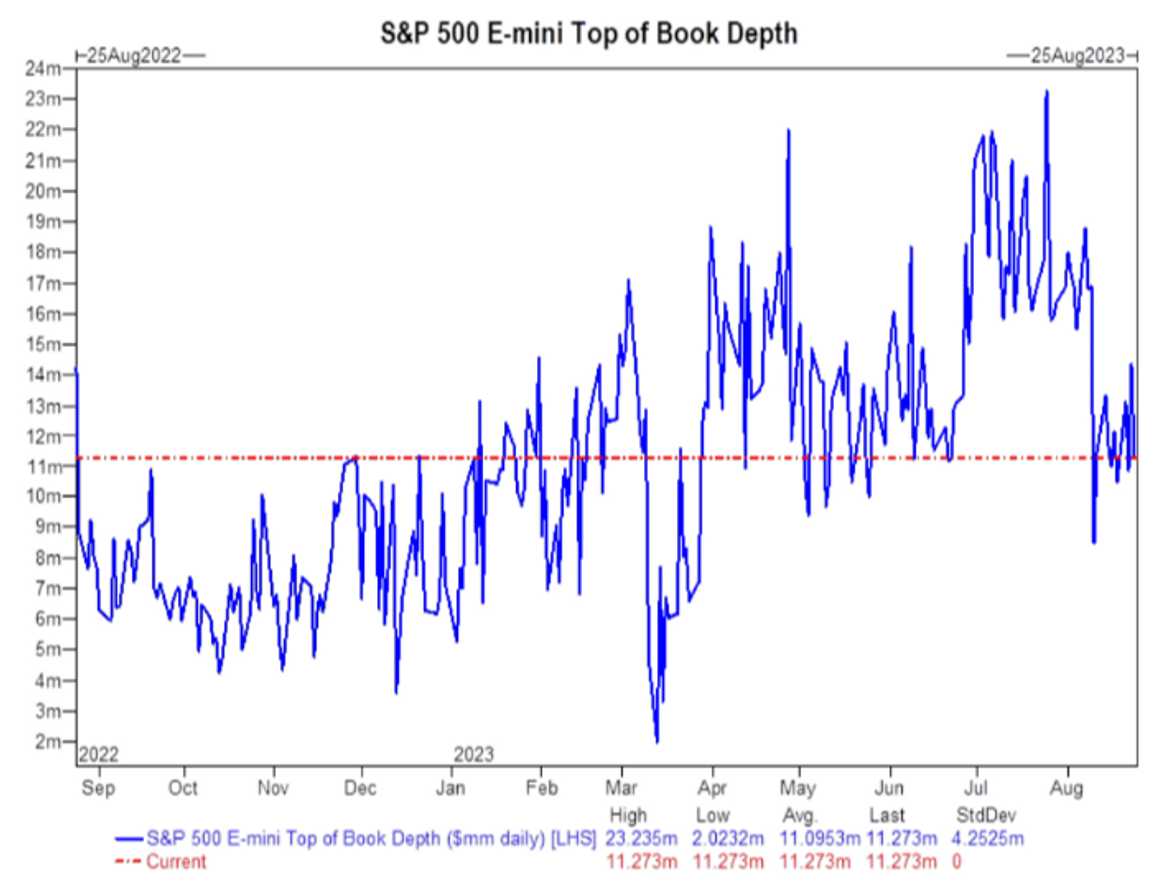

更进一步强调这一切的,是鲁布纳所说的S&P 500 e-mini期货(ES00)的“最优挂单”(top of book,订单簿顶部)流动性已经下降了大约56%,从大约2500万美元降到了1100万美元。

“Top of book” 是一个金融术语,用于描述在交易所订单簿的顶部的最佳买入和卖出价格的流动性。这通常是市场流动性的一个重要指标,表示交易员能以最佳价格买入或卖出的资金量。

“S&P 500 e-mini futures”(ES00)是一种小型的、电子交易的标准普尔500指数期货合约。

流动性从大约2500万美元降到1100万美元,下降了约56%。这种显著的流动性下降可能意味着市场参与者可能会更难以以他们希望的价格进行交易,尤其是在大量买入或卖出的情况下。这通常会增加市场的波动性和风险。

流动性的下降可能由多种因素导致,包括市场参与者的减少、更高的波动性或其它市场条件的变化。这种流动性的减少是值得关注的,因为它可能影响到市场稳定性和交易成本,进一步加大交易者和投资者的风险。

期权市场分析师告诉市场观察,当交易商处于短伽马状态时,这通常意味着他们的客户一直在买入看跌期权并卖出看涨期权。卖出期权赋予持有者权利,但不是义务,在规定的到期日之前以约定的价格出售标的证券。看涨期权让持有者有购买的选择权。

大量的空头伽马头寸,意味着交易商必须在标准普尔 500 指数下跌时卖出股指期货或其他工具,并在指数上涨时买入,从而对冲他们的风险敞口,这导致了更大的日内波动。

当交易商持有“短Gamma(short gamma)”头寸时,这意味着他们处于一个风险较高的状态。具体地说,当S&P 500指数下跌时,他们需要卖出股票指数期货或其他相关工具以对冲(减少)风险。反之,当S&P 500指数上涨时,他们需要买入股票指数期货或其他相关工具。这种对冲活动本身就可能导致市场价格的更大波动,因为这些大规模的买入和卖出行为会对市场价格产生额外的影响。

鲁布纳在谈到交易商的定位时说:”这是市场波动加剧的因素,而不是抑制因素。”

据道琼斯市场数据公司统计,周四股市收低,标准普尔500指数和纳斯达克综合指数创下自8月2日以来的最大单日百分比跌幅,道琼斯工业平均指数下跌近375点,创下自3月22日以来的最大跌幅。

但三大指数周五均出现反弹,标普500指数上涨0.7%,纳斯达克指数上涨0.9%,道指上涨约250点。标普 500 指数和纳斯达克指数本周均收高,这是它们在连续三周下跌后首次上涨。