华尔街日报的评论文章说,美国的债务问题并没有看上去的那么安全,不然达里奥也不会改口说现金很有吸引力了。

惠誉下调美国信用评级,拜登政府官员说这个时机很”离奇 “。

然而有一天再看2023 年,会发现这一年非常关键,而惠誉的举动则敲响了警钟。美联储与通胀的斗争,扩大了数十年政治功能失调而导致的难以想象的财政风险。

因此,最有可能为这场风暴提供庇护的投资,现在看上去也异常诱人。

不是说短期国债。从历史上看,投资者为超级安全的短期政府证券付出了高昂的代价。根据纽约大学金融学教授阿斯瓦特·达莫达兰的数据,1928年投资于三个月期国库券的100美元,到去年年底变成了2141美元;投资于中级公司债券,则增长到46379美元;如果投资于股票,则拿到手的是624534美元。

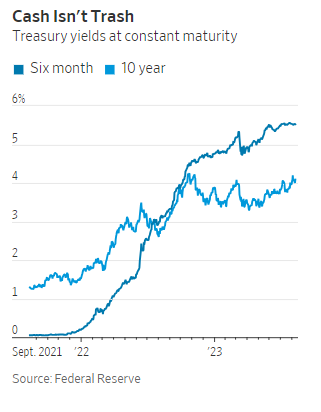

特别是在金融危机之后的几年里,任何短期和安全的投资都几乎是没有收益的代名词。

全球最大对冲基金桥水公司创始人雷·达里奥,并不是”现金是垃圾 “这句名言的原创作者,但是不知为何大家说起这话都会想起他。今年年初,他在接受 CNBC 采访时改口了: “现金曾经是垃圾。现在现金很有吸引力。与债券相比,现金很有吸引力。实际上,与股票相比,现金也很有吸引力。”

注,这里的现金,是指被视为现金等价物的安全投资,比如几乎等同于现金的美国短期国债,货币市场基金,长期存单等。

持有国库券不仅比金融危机前有更多回报,而且比长期票据或债券支付的要多。如果利率继续走高,后者的票面损失也会大得多。而且,正如达里奥所言,浮躁的股票估值,使得保证 5%以上的票据回报率很有诱惑力。

但现金为王背后,还有一个更令人不安的原因。

尽管在上世纪 70 年代通货膨胀时期,长期国债被称为 “没收证书”,但在危机时期,长期国债一直是最受欢迎的资产。10 年期国债的收益率,实际上是用于评估所有其他证券价值的无风险利率。

没收证书:在1970年代,美国经历了高通货膨胀,这使得持有固定利率的长期国债的实际收益率(即考虑了通货膨胀后的收益率)变得非常低,甚至可能为负。这意味着,与购买力相比,持有这些国债的投资者实际上在亏损。因此,这些国债被戏称为“没收证书”,意思是持有它们等同于被政府没收了一部分财富。

但现在,随着反恐战争、全球金融危机和大流行,政府债务堆积如山。低利率和美联储购买债券掩盖了压力,直到最近,利息成本在联邦支出中所占的比例并不比 20 世纪 90 年代初高,但财政部几乎没有抓住机会去发行更多的长期票据和债券来锁定最低利率。

现在为时已晚。美国国会预算办公室(CBO )定期更新了长期预算预测,并表示公众持有的美国债务将在本财年超过国内生产总值,债务利息将相当于可自由支配的非国防支出的四分之三。

这种高比例的债务和利息支出的情况,将持续至少到2031年。

医疗保险、社会保障,当然还有利息,在法律上都是不可协商的,军费开支也不是可有可无的。难怪美国联邦政府被形容为 “拥有军队的保险公司”。

然而,CBO 的预测实际上显得过于乐观。尽管目前短期票据和债券的收益率已超过 5%,但根据这个预测,未来几年债务的净利率几乎不会超过 3%。债务的膨胀,意味着利率的微小变化都会产生重大影响。

考虑到大约四分之三的国债必须在五年内展期。假设只将 CBO 预测的平均利率提高 1 个百分点,而其他数字保持不变。到 2033 年,联邦债务将增加 3.5 万亿美元。届时,仅政府每年的利息支出就将达到约 2 万亿美元。而今年美国个人所得税的收入仅为 2.5 万亿美元。

复利有一种让糟糕的情况迅速恶化的方式,这种恶性循环曾导致投资者逃离阿根廷和俄罗斯等国。美国拥有世界储备货币和印钞机,所以永远不会真正违约,尽管这并不是没有后果的,但美国的情况确实要好得多。

让利率上升,可能足以吸引全球越来越多的储蓄进入美国,会在一段时间内奏效,但也有可能压垮股市和房市。美联储也可以介入,购买足够多的债券来降低利率,重新点燃通胀,压低债券的实际回报。

未来财政紧缩的一个难以量化的复杂因素是,当利息成本变得令人不安时,华盛顿的回旋余地将受到限制。拯救银行、资助救命疫苗、补贴尖端技术甚至发动战争的能力都会捉襟见肘。

一个钱袋子拮据的美国,经济将更加不稳定,国际威望也会下降。最终,资产的吸引力也会降低。

预测市场何时会对此产生严重担忧是件难事,多年来,预算鹰派已经发出了无数次虚假警报。不过,就目前而言,安全地持有现金,确实比过去更有吸引力。