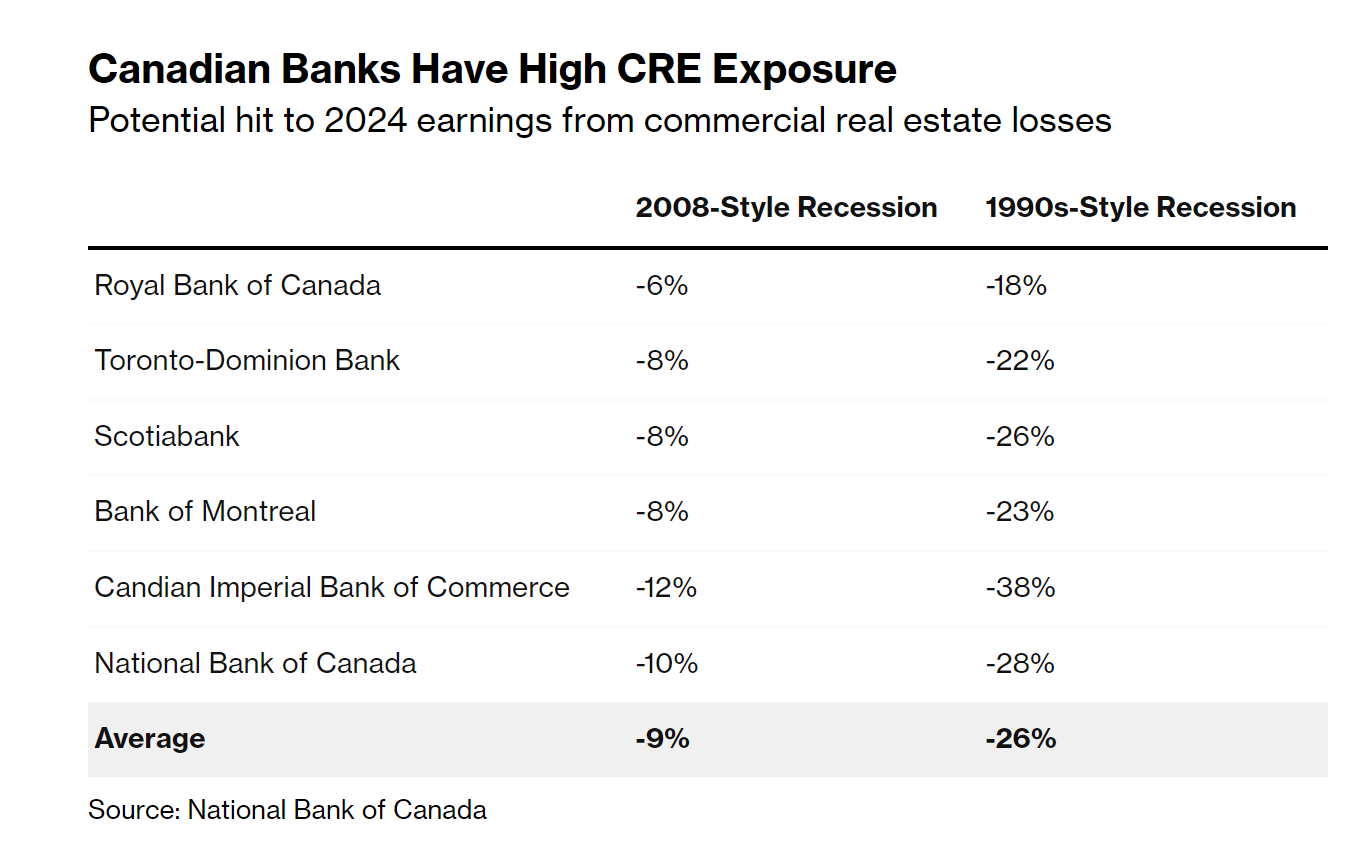

根据加拿大国家银行(National bank of Canada)的分析,如果加拿大商业地产的衰退与全球金融危机期间的衰退相似,加拿大大银行明年的利润可能减少9%。

商业地产约占加拿大六大银行贷款组合的10%,仅次于住宅抵押贷款。分析师加布里埃尔·德尚计算,在2008年的情况下,这种风险可能迫使他们为商业地产部门的信贷损失拨备约63亿加元。

德尚写道:”办公室风险是投资者担忧的主要来源,因为出租率在50%左右徘徊,因为许多工人继续在家里花费大量时间”。

分析师说,商业地产的总减值贷款已经在上升,在截至1月31日的第一财季,跃升了8个基点,达到0.41%。

德尚构建了两种情景来评估对银行利润的潜在影响。比2008年的情况更糟糕的是发生类似于1990年代初袭击加拿大房地产市场的萧条。这将使减值贷款飙升至数百亿,使六大银行明年的收益减少26%。

德尚说:”虽然我们认为商业房地产相关的信贷风险,在加拿大银行的资产负债表上比较低,但我们也承认,在经济下滑的情况下,拨备会计的机制可能会导致六大银行的收益波动性更大。即使在1990年代的情况下,银行的资本比率也会保持在最低监管水平以上,或足够接近。”

加拿大皇家银行和多伦多道明银行,在加拿大六大贷款机构中拥有最大的商业房地产贷款组合,而规模较小的加拿大帝国商业银行和国家银行在其资本中的比例最大。