日经新闻,通过中国山东国信的案例,分析了中国国有企业是如何通过关联交易让不良资产消失的。

中国山东国际信托(SDITC)的董事长,很高兴地谈及这家国有公司如何度过去年艰难的经济环境。

在上周年度收益简报会上,万众指出管理的资产同比增长25%,税前利润激增27%,达到5.9123亿元,还有其他亮点。

在演讲中,他和其他高管没有提到的是,山东国信如何与另一个地方政府控制的实体进行了复杂交易,这使得公司能够巧妙地抵消因处置不良资产而产生的25亿元损失。

专家们说,这种操作在中国很常见,并掩盖了中国金融系统中坏账堆积的程度。

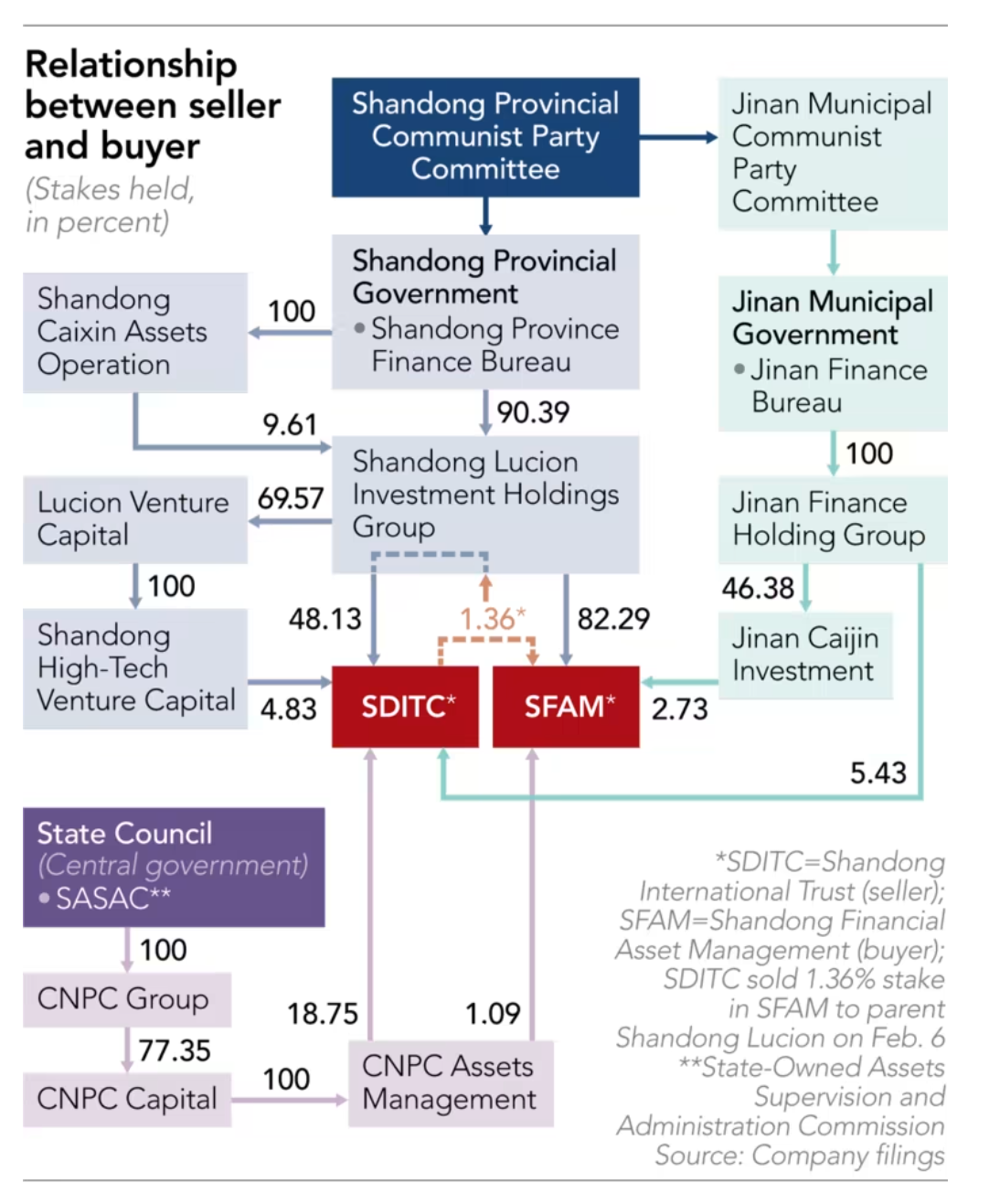

在山东国信的案例中,两个持有不良贷款的信托基金被卖给了山东金融资产管理公司(SFAM),一个省级的资产管理公司。山东国信和SFAM的母公司,都是山东鲁信投资控股集团,而鲁信投资控股集团则由山东省政府控制。

山东国信是这两只基金的受托人,也是其投资组合中贷款部分的唯一贷款人。

第一个信托项目 睿远61号,成立于2017年4月,贷款本金加利息总额为54.9亿元。信托项下的物业资产包括约1万平方米的住房物业和8万多平方米的土地使用权,均位于北京。信托公司还持有借款人100%的股权,借款人是一家中国房地产开发商,在2020年3月和4月违约。

后者睿远76号,成立于2018年2月,本金和利息共计25.8亿元。其财产资产包括苏州和北京的住房和相关土地使用权,以及借款人控制的两家公司的100%股权。

这两家公司的核心资产,被描述为 “一个足球俱乐部的球员和特许经营权 “以及 “位于(中国)的一个体育场,目前正在装修中”。这两家公司在2019年12月和2021年2月违约。

两个信托在山东当地的一个交易平台上被公开拍卖,但唯一对这两个信托表示兴趣的实体是山东金融资产管理公司,这家公司与山东国信共享一个母公司。

此外,出售的25亿元损失,几乎被一项关联交易完全冲消了。在与睿远76号捆绑的交易中,山东国信将其在富国基金管理公司的全部16.675%的股份出售给山东金融资产管理公司,富国基金中国历史最久和最大的基金管理公司之一。山东国信在这次出售中获利26.7亿元。

在这些交易之后,山东国信将其在富国基金的全部1.36%股权出售给其母公司鲁信集团,交易于2月完成。

当被问及这些交易时,山东国信董事长万全(兼任鲁信公司副总经理)将山东国有企业之间的一系列交易描述为 “极其正常的公司活动”。他没有直接回答关于富国股权出售的利润与损失如此接近的问题。

他说,所有的交易都是通过一个 “开放 “的平台进行的,一个关联公司最终成为买家,只是因为 “有一定关系的公司对我们的资产更有信心和了解”。

直接参与这一系列交易的三家公司,最终都由山东省政府财政部门控制。

在山东国信C上市的香港交易所的网站上,似乎与这些交易有关的披露信息已经无法找到。网站上列出了三份文件,两份来自12月13日,一份来自6月29日,标题为 “主要及关联交易 “和 “非常重大的处置及关联交易”,但点击链接会出现以下信息: “你要找的文件已经被上市发行人删除,不再提供。”

山东国信表示,根据上市规则,有权在14天后删除某些文件,而且这样做是 “香港上市公司的通常做法”。香港交易所告诉日经,它不对个别公司进行评论。

然而,一位香港的公司治理专家在匿名的情况下说:”在交易所的官方网站上删除文件不是通常的做法。”

在中国,非上市的本地资产管理公司作为不良贷款的买家出现,是相当普遍的,但这也有其风险。

惠誉评级的国际公共财政高级主管Sherry Zhao告诉日经亚洲,目前的趋势表明,地方资产管理公司的作用,已经 “通过让(他们)参与解决地方财产问题而得到加强”,但这样做 “可能会增加他们的信用状况的脆弱性,可能加速地方资产管理公司信用质量的两极分化”。

她说,”他们的资本实力取决于地方政府支持的能力和动力”。

市场分析师、《红色资本主义: 中国非凡崛起的脆弱金融基础》一书的合著者侯伟(Fraser Howie)告诉日经,这个交易是把不良资产来回踢皮球的又一个例子

他说:”中国看似不间断的增长却没有金融危机,是因为不良资产被交换并藏在我们一无所知的工具中,除了它们有某种国家支持。”

他说,这种支持并不意味着这些实体会妥善处理不良资产, “由于缺乏问责制和透明度,许多问题没有被提出来”。

侯伟说,”这个过程在整个国有部门已经持续了几十年,但现在已经达到了这样的程度,即中国吸收这种活动的能力越来越小”,因为中国的增长在减速,”短期看来,情况很好,但真正发生的是,经济被越来越多的僵尸公司和资产所堵塞。”