据日经报道,在最近结束的财报季中,在香港上市的中国银行声称资产质量保持良好,虽然中国的房地产市场出现动荡,但是这些银行不良贷款率(衡量坏账占总额的百分比)总体上保持稳定。

中国银行的报告,还显示了为保持比率稳定所涉及的大量金融操作。根据大陆监管机构的数据,银行去年出售了2.7万亿元人民币(3920亿美元)的不良贷款,其中许多拖欠的债务,最终被国有不良资产管理公司记录在案,这些国有的公司主要负责吸收有问题的信贷。

信用评级机构已经做出反应,对资产管理公司的资产质量发出了警告。中国长城资产管理公司是中国政府在20世纪90年代末设立的四大 “不良资产管理公司 “之一,旨在支持陷入困境的国有银行寻求在股市上市,4月3日,惠誉评级将长城资产列入负面信用观察。穆迪投资者服务公司,于3月23日将中国华融资产管理公司置于降级审查之下。

穆迪驻香港的高级信用官戴维·金华·尹(David Jinhua Yin)说,华融 “风险管理薄弱”,去年净亏损275.8亿元,比2021年的3.78亿元利润有所下滑。

他写道:”该公司在收购和重组不良资产管理业务下,对房地产开发商和其他企业借款人有大量信贷风险。”

这种不良贷款销售的方式,可以从甘肃银行中得到启发,这是一家在香港上市的中型贷款机构,总部位于中国西北部的甘肃省。在去年6月和12月举行的两次拍卖中,这家银行出售了面值27.4亿元的不良贷款,相当于其2021年底整体不良贷款的三分之二。

根据3月30日公布的年度报告,有六家资产管理公司被邀请参加竞标,其中三家成功。最大的一笔不良贷款,23.3亿元,被地方政府的 “不良资产管理公司 “甘肃资产管理公司获得,这家公司是甘肃省国有资产投资集团的子公司,而甘肃银行又是其主要股东。

甘肃银行在出售不良资产方面出现了14.8亿元的亏损,并称这样做是为了 “缓解不良资产的现有压力……并激活银行的信贷存量”。

即使进行了处置,这家银行去年年底的不良资产为41.9亿元,比2021年底增长了3%。但不良贷款率下滑了0.04个百分点至2%,因为整体贷款增长了6%。

其管理层在一份声明中说,银行-报告的年度净利润为6.007亿元,拥有 “稳定而健康 “的业务和 “良好的发展势头”。

银行用来处理不良贷款的另一种技术是证券化,即用信贷来支持出售给投资者的债券。

中国浙商银行,一家位于杭州的二级贷款机构,称在2022年将28.3亿元的不良贷款证券化,相当于前一年年底总额的14%,并将另外48.9亿元的此类贷款转让给资产管理公司。在这个过程中,由于不良贷款增加了8%,贷款扩大了13%,其去年的不良贷款率下降了0.06个百分点,至1.47%。

这家银行的行长称该行的不良贷款率五年来首次下降,说看到了资产质量的 “显著积极趋势”。

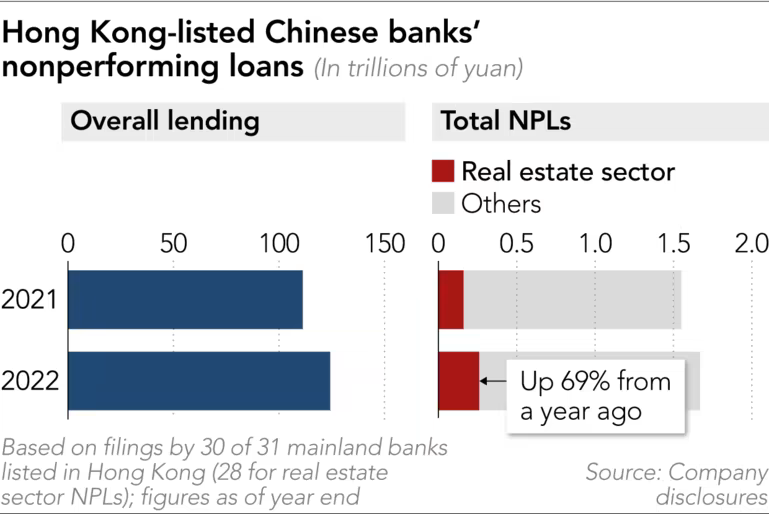

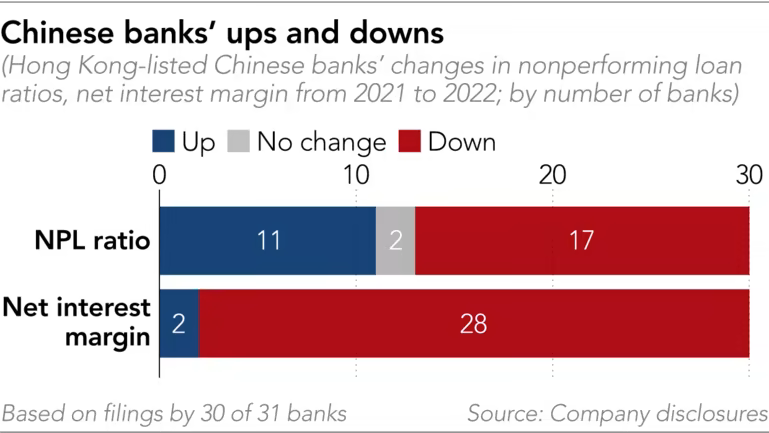

在3月截止日期前报告年度业绩的30家中国内地银行中,锦州银行因审计工作未完成而未能报告,其他银行的报告显示,平均不良贷款增加9%,达到1.67万亿元,而贷款增长12%,达到124.26万亿元。

信贷质量的恶化在房地产领域尤为明显。提供明细表的28家内地银行表示,房地产坏账同比增长69%,达到2640亿元。

对中国银行稳定性的信心主要来自对中国政府救助的信念。分析师经常指出,去年中原银行吸收了三个较小的同行,中原银行是一家在香港上市的三线城市商业银行,总部位于中国中部的河南省。

交易完成后,中原银行报告说不良贷款增加了56%,达到131.9亿元,不良财产债务几乎增加了两倍。河南省政府支持的中原资产管理公司,还以折扣价购买了约260亿元的不良资产。

标普全球评级公司的分析师Ming Tan,在考虑中国渤海银行的案例时提到了这项交易,家银行位于北方港口城市天津,去年以折扣价出售了15.9亿元的不良贷款,同时报告了总计168.0亿元的不良贷款和1.76%的不良贷款率,两者都与前一年差不多。

Tan对这家银行的资产质量表示担忧,此银行大量向中国北部和东北部更 “经济萧条 “的地区提供贷款,但是银行维持了其BBB-的信用评级,前景为负面,因为分析家认为中国银行通常有充足的资本缓冲,而且中国当局愿意支持这些银行,这让人感到放心。

Tan在一份报告中说:”中国政府支持市场份额小于渤海银行的区域银行的记录,证明了这一点。“