美联储官员周三将利率提高了四分之一个点,央行官员们试图平衡两个相互冲突的问题:通货膨胀失控的风险和银行系统动荡的威胁。据纽约时报报道。

美联储此举与上个月的加息规模相当,将利率提升至4.75%至5%的范围,这是多年来最受关注的决定之一,投资者和经济学家一直在猜测中央银行家会怎么做。

鲍威尔的新闻发布会上,他暗示,官员们仍然非常关注抗击通货膨胀,但也在观察近期银行倒闭,在多大程度上让经济中的放贷和需求降温。

在宣布利率后,股市立即上涨,但在鲍威尔先生开始讲话后,交易变得更加不稳定,因为投资者对他评论中的说法不停的的做出反应。随着新闻发布会的进行,涨势逐渐减弱,股市最终滑落至小幅下跌。

对利率变化敏感的两年期国债收益率(价格下跌)急剧下降至4%左右,因为投资者押注周三的加息可能是美联储的最后一次。

以下是新闻发布会上的一些情况:

美联储主席鲍威尔说,由于银行业问题,美联储“考虑”过暂停加息,但他说,经济数据一直很强劲,强调了美联储在试图平衡对抗通胀和避免金融动荡时所处的艰难处境。

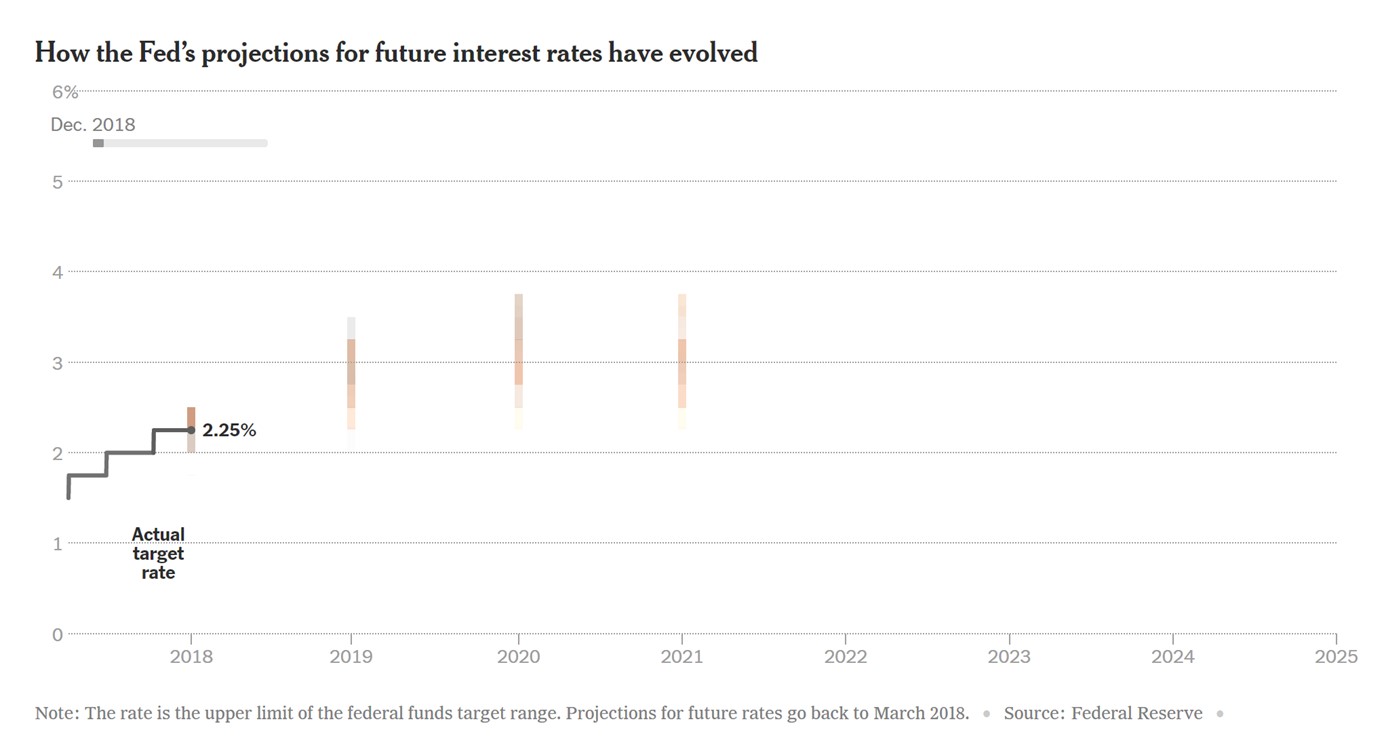

在其最新的经济预测中,美联储官员现在预计今年的经济增长,将比他们在12月份预测的略微放缓,通货膨胀率将略微上升。他们还预测到2023年底将利率提高到5.1%,与12月份的预测持平,然后到2024年底降至4.3%。

鲍威尔说,美国的银行系统是“健全和有弹性的”,美联储准备使用其所有工具来保持其安全。

他说,官员们准备从硅谷银行的倒闭中吸取教训,这可能是承认美联储作为主要监管机构,在为时已晚之前没有解决这家贷款机构的问题。

鲍威尔已下令美联储对所发生的事情进行调查,他说他欢迎这种审查,“很明显,我们确实需要加强对银行的监督和管理”。

美联储的会后声明承认了银行业问题的影响,指出“最近的事态发展可能会导致家庭和企业的信贷条件收紧,并对经济活动、招聘和通货膨胀产生影响。”

在回答提问时,鲍威尔明确区分了美联储的正常债券购买计划,和现在为平息紧张情绪而向银行提供的贷款,前者购买资产以压低长期利率,“这是人们经常问的一个问题, 紧急贷款不是向系统中注入资金吗?在我看来,一个很大的区别是,这些紧急贷款很快就被停止了(在这种情况下,最长一年)。”

鲍威尔说,考虑到对经济可能产生的影响,银行动荡的影响可被视为“等同于”加息。但他强调说,银行的存款流出已经“稳定下来”。

关于通货膨胀,鲍威尔继续关注服务部门的强劲活动,他说尽管商品和住房价格持续下降,但医疗保健和酒店等行业几乎没有降温。

他表示,“这将需要通过需求疲软来实现”,劳动力市场也是如此。

银行体系的痛苦可能导致经济前景转弱。鲍威尔表示,美联储将不得不等待,看当前的冲击会有多严重,“持续的时间越长,信贷供应的紧缩可能性就越大”。

被问及鉴于最近银行倒闭,经济能否在不崩溃的情况下降温时,鲍威尔在说,现在说所谓的软着陆是否仍然可能还为时过早。他表示,“问题在于,这个时期将持续多久。”

他指的是日益紧缩的金融环境。但他指出,“会有一条路… … 我们正在努力找到它。”

当被问及加息可能导致失业率螺旋式上升时,鲍威尔重申,经济衰退很难找到一个通用的模式,尽管存在风险,但降低通胀仍是他的首要任务。他表示,低利率的长期经济扩张“对人们非常有益”,“这只是一个我们应该去的地方。”

鲍威尔似乎看到了在硅谷银行存款挤兑事件中,社交媒体和其它新因素的作用。他表示,银行遭遇的快速挤兑与美联储过去的情况不同,并暗示美联储将需要更新监管和监督措施,以跟上形势的发展。

当被问及硅谷银行时,鲍威尔说,硅谷银行管理层“严重失败”,但是他强调这家银行本身也是一个异类,因为它在两个方面与同行相比有两个行点: 一是没有保险的存款比例 ,二是它持有的投资规模,这些投资在未来很长一段时间内才会到期。第二个特征特别容易受到利率变化的影响。当利率上升时,长期投资的价值就会下降。

这个回答说明,鲍威尔将硅谷银行的问题视为个例,而不是对银行体系普遍存在,应该恐慌的理由,尽管他承认有必要加强银行监督和监管。