据华尔街日报报道,尽管整体股市的反弹势头已宣告失败,投资者寄希望于以本土业务为主的小盘股有更大的上涨空间。

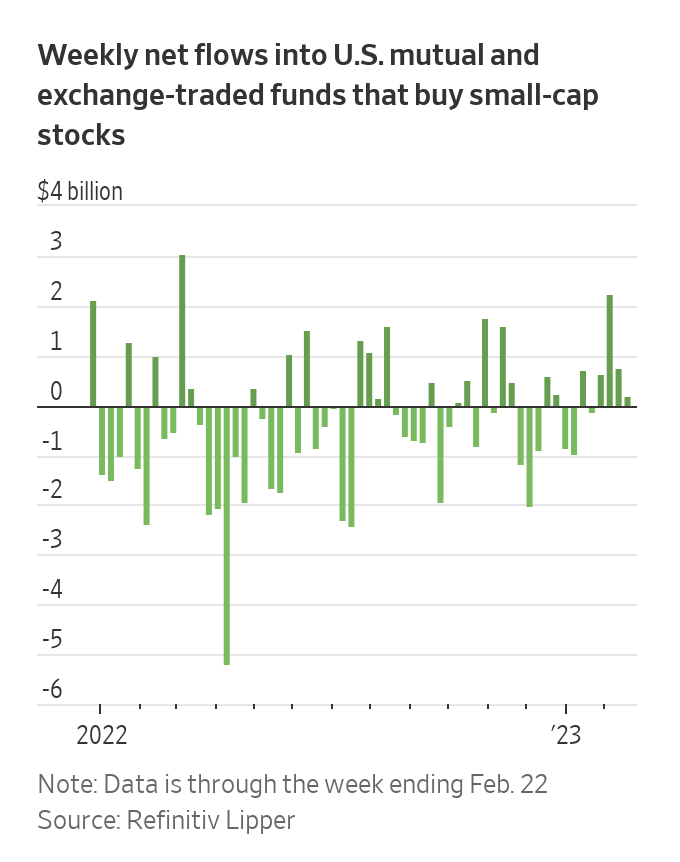

根据Refinitiv Lipper截至2月22日的数据,他们今年对小盘股的美国共同基金和交易所交易基金的投资净增加了42亿美元,而对大盘股基金的投资减少了174亿美元。在Refinitiv Lipper追踪的股票集团中,流入小盘股基金的资金规模仅次于国际股票基金,后者吸引了160亿美元的投资。

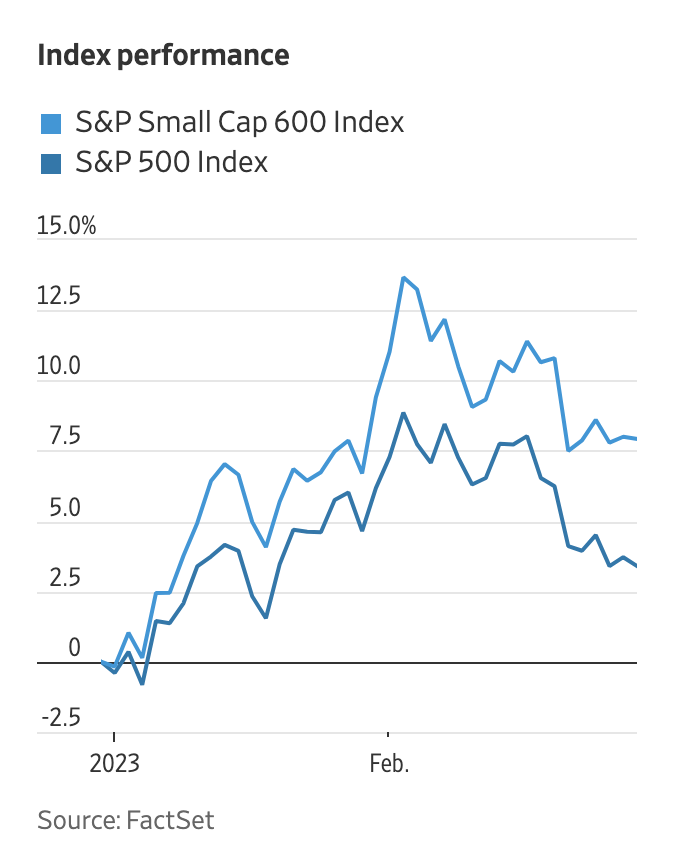

小盘股在2023年股市的初期反弹中表现出色。标普600小盘股指数上涨了8.1%,超过了标普500大盘股指数2.9%的涨幅。小盘股领域的佼佼者包括医疗保健提供商Community Health Systems公司、半导体供应商Rambus和汽车零售商Asbury automotive Group。这三家公司的股价今年以来都上涨了20%以上。

与大公司相比,小公司通常被认为风险更高,对经济变化更敏感,因为它们的大部分销售额往往来自美国本土。从历史上看,在市场复苏时,小盘股会领涨,但在衰退时期,它们被抛售的速度也更快。在去年市场动荡期间,小盘股板块的表现逊于标准普尔500指数,而追踪小盘股的基金出现了285亿美元的净流出。

尽管存在潜在经济衰退的担忧,但美国经济在2023年的表现仍然强劲,尤其是在劳动力市场和消费者支出方面。这提高了小盘股的吸引力,并帮助它们免受全球经济不确定性的影响。

波伦资本投资组合经理蕾娜·莱塞·汉纳威表示:“市场对这次衰退的预期已经有相当长的时间了。我希望的是,深思熟虑的管理团队已经做出了明智的决定,这将帮助他们度过未来的风暴。”

晨星公司的数据显示,截至周二,她共同管理的波伦美国小盘股成长基金今年的回报率约为13%。其持有的最大股份包括零售商Five Below、网络安全公司Qualys和投资银行Houlihan Lokey。

在年初股市反弹之后,大盘最近出现了下跌。上周,美国主要股指遭遇了今年以来最糟糕的一周,市场担心美联储将继续加息,并将利率长时间维持在高位,以遏制通胀。标准普尔600小盘股指数二月份下跌1.4%,标准普尔500指数下跌2.6%。

对一些投资者和分析师来说,投资小盘股的吸引力在于估值。根据FactSet的数据,标准普尔600指数未来12个月预期市盈率为13.8倍,而标准普尔500指数的预期市盈率为17.6倍。当然,这些计算不包括没有盈利的公司,而这些公司在小盘股基准指数中占了相当大的比例。

Research Affiliates多资产策略部门首席投资官吉姆·马斯托佐表示:“很长一段时间以来,我们一直认为小盘股相对便宜,尤其是以10年为基准。”

马斯托佐表示,他的公司预计以罗素2000指数为代表的小盘股在未来10年剔除通胀因素后的年回报率将达到5%,是标准普尔500指数1.9%的预期回报率的两倍多。

推动小盘股反弹的另一个因素是股票回购。这些分析师在最近的一份研究报告中写道,在美国银行追踪的过去12个月里,回购自己股票的公司一直是表现最好的小盘股公司之一,而这些公司通常在经济低迷时期表现良好。

美国银行股票策略师吉尔·凯里·霍尔表示,小盘股处于历史低位,以较低估值回购股票,往往比以较高估值回购股票更能获得投资者的回报。

霍尔说:“今年市场上宣布回购的股票很少,所以稀缺价值可能是那些通过回购来跑赢大盘的股票。”

当然,尽管近期出现反弹,但小盘股仍面临风险。

加拿大皇家银行资本市场分析师表示,规模较小的公司的盈利预期正面临一些与大型公司相同的压力,这扭转了去年的趋势。分析师举例道,在去年整个秋季,罗素2000指数成分股的下调幅度,小于标准普尔500指数成分股的下调。

美元的反弹也停滞了。去年美元的惊人攀升,令跨国公司的利润蒙上了一层阴影,使跨国公司的产品在海外变得更加便宜,同时也让较小公司的利润相形见绌。规模较小的公司更不容易受到外汇的不利影响,因为它们更多的业务来自美国本土。衡量美元兑一篮子16种货币汇率的华尔街日报美元指数,在2022年上涨7.8%后,今年仅上涨了1%。

从更普遍的角度来看,各个行业的股票都面临着收益率不断上升的政府债券的竞争。10年期美国国债收益率周三收于3.994%,高于去年年底3.826%的水平。6个月和1年期美国国债的收益率分别为5.151%和5.050%。

管理着7亿美元资产的Claro Advisors创始人瑞恩·贝朗格表示,他的公司从2月初开始削减客户在小盘股上的仓位,将其在整体投资组合中所占比例从通常的5%-10%削减了约三分之一。

贝朗格说:“在债券收益率如此之高的情况下,投资者真的必须考虑,是投资于几乎没有利润的公司,还是成为美国政府的债权人并从中获得5%的回报,这两种投资,究竟孰优孰劣。”