据市场观察网报道,股市在2月份的表现,让许多在今年开始看涨的投资者大失所望。

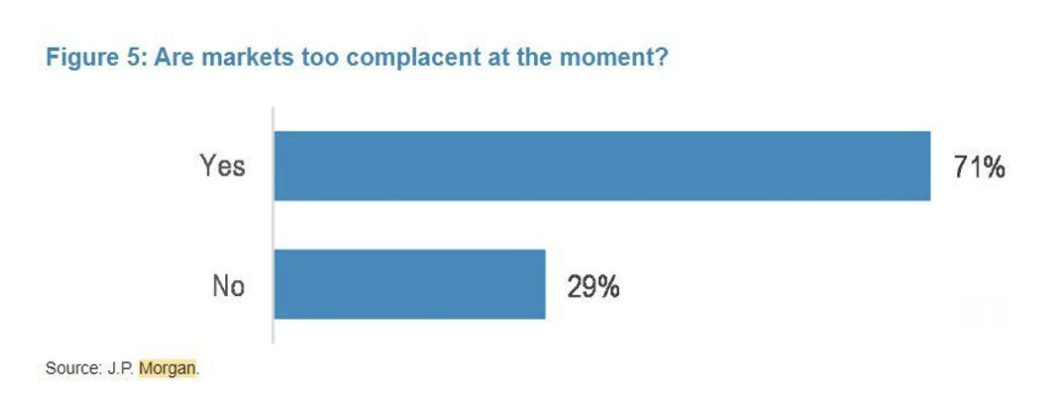

一些分析师认为,目前的股票不值得冒险。如果这张来自摩根大通近期客户调查的图表是这样暗示的话,投资者可能也是这么想的:

但来自菲诺姆集团(Finom)的首席市场策略师赛斯·戈尔登(Seth Golden)说:“那些被华尔街的阴霾笼罩的人,对更大崩溃的担忧可能是徒劳的,尽管美联储快速加息,但对经济衰退、利润下降、房地产和制造业崩溃的担忧还没有到来。”

戈尔登在一篇博客文章中表示:“投资者(或许还有华尔街)忘记的是,市场是一种持续运作的远期贴现机制。”

虽然华尔街对标普500指数的预测范围很广,但戈尔登自己的预期是看涨的,他的目标是标普500指数在2023年底达到4350点。

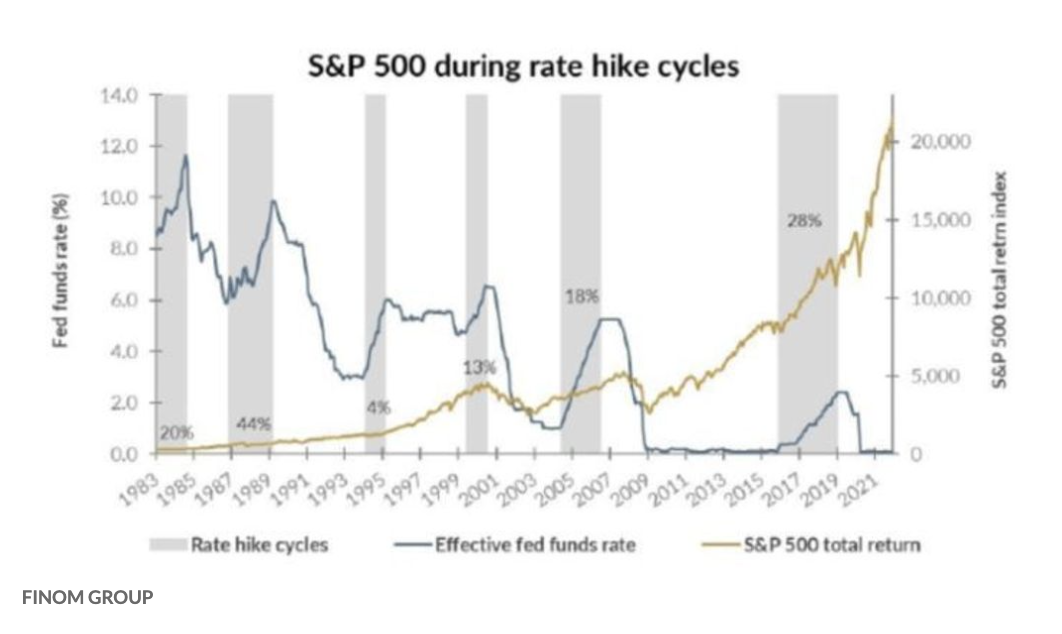

尽管华尔街担心加息,但这位策略师提供的另一张图表显示,除了异常值之外,更高的利率在过去确实没有对股市造成什么阻碍。

至于那些担心经济衰退的人,戈尔登表示,实际上,我们并没有比一年前第一次加息时更接近衰退,因为就业市场仍然强劲。在这一点上,他也打消了华尔街的担忧,即美联储在 一个似乎被高估的股市中加息 ,这是自20世纪70年代以来的常态,正如美国银行的表格图所显示的那样。

戈尔登还希望打消人们的担忧,即定义了2022年熊市的高利率和高通胀,也将在2023年让股市出现同样的局面。首先,市场连续下跌是一件罕见的事情,现在回到他最初的观点,市场确实是远期贴现机制。

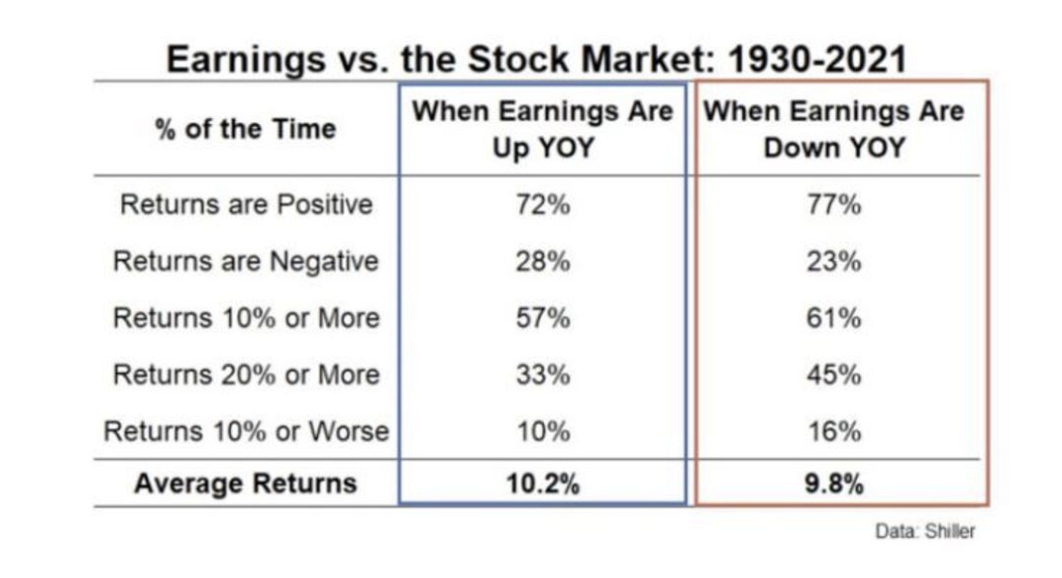

他指出,2018年和2022年的每股收益都在上升,但这两年市场都在下跌,这可能意味着市场对2019年和2023年每股收益放缓的可能性进行了提前贴现。下图显示了自1930年以来,尽管盈利较弱,但市场在77%的时间里都处于较高水平。

戈尔登补充道,市场历史上跌幅最大的年份之一是1974年,当时每股收益同比大幅上升。他表示,这在很大程度上与摩根士丹利的麦克·威尔逊(Mike Wilson)等策略师的观点背道而驰。威尔逊坚持认为,由于预期不断下降,股市正在走低。

“投资者相信在2023年当前周期内,股市可以见底的最后希望,似乎是美联储发现确实做得太过,并且发现确实有必要故意推动经济衰退。”

至于投资者要怎么做,戈尔登在一封电子邮件中告诉市场观察网,自10月以来,他们一直在买入标准普尔500指数,因为他们认为这是市场的底部。虽然他预计股市不会平稳走高,但这位策略师表示,他们正在寻找大盘股/成长型股票的回调,并以此作为增加杠杆的机会。

虽然他的团队更关注标准普尔500指数的表现,但戈尔登表示,他们正在密切关注弱点,以增加对几只大公司股票的敞口,其中包括亚马逊、贝宝、波音、Visa、摩根大通和医疗保健精选板块SPDR基金(XLV)等。