据彭博社报道,知情人士说,深陷危机的中国恒大集团尚未与主要债权人就债务重组框架达成协议。这一协议对避免法院下令进行资产清算至关重要。

知情人士说,目前仍未与一个特设的美元债券持有者小组达成协议。但是时间不等人,恒大曾表示希望在3月初前获得债权人的支持。公司将于3月20日在香港就一项清盘申请出席法庭听证会。

当被问及谈判进展时,恒大没有置评。特设小组的顾问莫里斯公司(Moelis & Co.)和凯易律师事务所(Kirkland & Ellis LLP)拒绝置评。

恒大的债务重组是中国有史以来规模最大的债务重组之一,对中国近60万亿美元的金融体系有着广泛的影响。在去年6月针对公司的清盘申请中,债务重组计划的进展是一个关键因素。清盘意味着,借款人的资产可以被清算以偿还债权人。

在去年11月的听证会上,法官陈静芬(Linda Chan)敦促恒大在3月份出庭时提供“更具体的东西”。现在距离3月份出庭不到三周了。

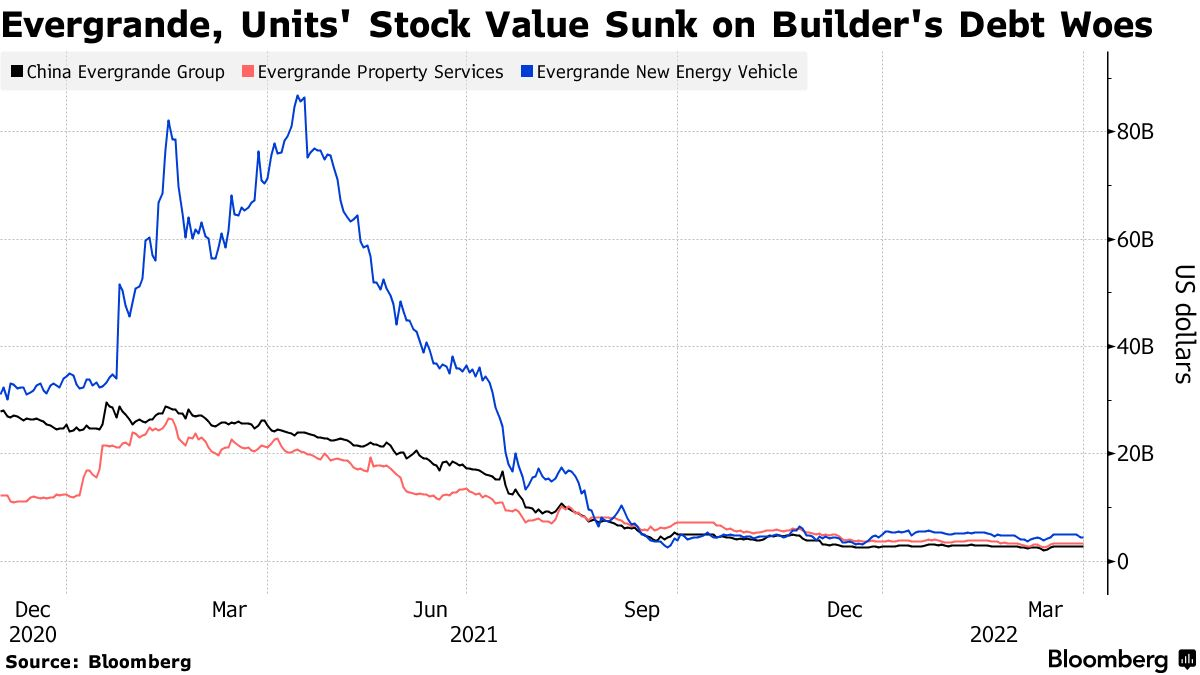

知情人士称,这家全球负债最多的建筑商与临时债券持有人团体之间的主要纠纷,包括恒大及其两家香港上市子公司的股权价值。

据其他知情人士透露,债券持有人要求获得恒大在旗下电动汽车和物业管理公司的全部持股,但恒大提出的条件低于这个要求。根据彭博社汇编的数据,恒大拥有物业管理公司约一半的股份和汽车公司近60%的股份。

据第一组知情人士透露,恒大与特设小组之间的另一个关键分歧涉及恒大债务的结构性优先级。知情人士说,这一问题影响到不同债权人对其资产的权利,其中一个特别的争议点是某些在岸债权人的债权。他们还说,债券持有人还要求恒大解决公司治理问题。

恒大在2021年底首次出现美元债券违约,并多次错过了自己设定的发布重组计划的时间表。

上述知情人士说,临时债券持有人作出的一个调整是,不再要求恒大董事长许家印向公司注资至少20亿美元,作为同意恒大任何债务重组提议的条件。他们补充说,投资者仍在寻求让他提供部分资金。

影响到恒大及许多同行的流动性紧缩导致去年美元债券违约数量创下新高。这些问题削弱了评级较低的中国企业出售离岸债券的能力,并促使国际投资者从中国在岸债券市场撤出。

彭博社1月报道称,恒大一直在讨论一项债务重组提议,其中包括债权人可以选择通过发行可转换债券等混合证券,将部分债务转换为恒大和旗下两家子公司的股票。

恒大集团及其子公司的股票自去年3月以来一直处于停牌状态,当时这几家公司警告称将推迟发布审计结果。根据最近的交易价格,这三家公司的股权价值总计810亿港元。