《福布斯》杂志报道,身处一个基本不受监管的市场上,世界上最大的加密货币交易所币安很容易随心所欲地制定自己的规则。报道称,币安将18亿美元的稳定币质押品转移给对冲基金机构,而没有通知客户,这些行为可能并不违法,但却会造成风险,因为这种操作和FTX内爆前的行为几乎如出一辙。

去年,当加密货币市场正努力重新站稳脚跟时,世界上最大的加密货币交易所币安悄悄地转移了18亿美元的质押品,旨在支持其稳定币。币安将这些资产用于其他未披露的用途,这是在没有通知客户的情况下完成的。

根据福布斯区块链数据分析,从当地时间8月17日到12月初,几乎在FTX内爆的同一时间,超过10亿美元的加密货币B-peg USDC代币,没有任何质押品可以支持其持有的代币。而币安声称,这些代币将100%由其所挂钩的抵押品支持。

B-peg USDC代币是USDC的数字复制品,USDC是总部位于波士顿的Circle Financial发行,与美元挂钩的稳定币。每个稳定币价值一美元。

在被挪用的由美元稳定币(USDC)代币组成的客户资金中,有11亿美元流入芝加哥的高频交易公司Cumberland/DRW,其母公司成立于1992年,在2014年开始交易加密货币。

Cumberland可能协助币安将质押品转化为自己的稳定币BUSD。2月中旬,纽约州金融服务部对此稳定币发行进行打击之前,币安一直在积极寻求借助其美元支持的代币赢得市场份额,以对抗泰达币和Circle的USDC等竞争对手。

福布斯对币安数字钱包的区块链数据的研究显示,其他加密货币交易商,包括Amber Group、山姆·班克曼-弗里德的Alameda Research和孙宇晨的波场币,也从币安收到了数亿美元的转移质押品。

加拿大华裔亿万富翁赵长鹏在2017年创立的币安,长期以来进行了多种饱受争议的操作,这次是其最新的操作。类似的争议操作包括:一直没有实体总部的公司,似乎是为了逃避监管机构的公司结构,以及美国政府对其进行洗钱和逃税发起的调查。

上周,美国证券交易委员会反对币安美国接管失败的加密货币贷款机构Voyager的客户账户,理由是对客户资产的安全性披露不足。

币安首席战略官帕特里克·希尔曼表示,数十亿资产在钱包之间的流动,是交易所正常商业行为的一部分。在接受《福布斯》采访时,他淡化了对不同投资者资金混合的担忧,同时回避从数字钱包向外转移资产的问题,这个数字钱包曾用于持有与其他加密货币挂钩的币安币的质押品。

他说:“不存在混合,因为先有钱包,再有分类账”。分类账跟踪所有欠用户的资金和进入钱包的资金或代币,而钱包只是“容器”。

希尔曼评论的含义是,尽管币安公开可见的交易钱包中可能显示余额,但公司有自己的一套专有记录来跟踪资金。这似乎破坏了币安最近通过发布储备证明,来证实其偿付能力的努力。

拥有两套账本意味着,币安要求客户和监管机构相信其会计,同时又很难独立验证其声称的偿付能力。

目前这种幕后资产洗牌的情况,让人想起FTX在破产前的操作,当时其交易关联公司Alameda Research被指受益于FTX无视对客户作出的承诺,即他们的数十亿资产,将与其他交易所客户的资产保持分离。

虽然向Cumberland/DRW和其他公司的临时转移,没有引起任何反弹或对投资者造成明显的伤害,但据称FTX被指控的操纵行为,给其商业伙伴带来了麻烦。加密货币银行Silvergate和Signature遭到了集体诉讼,被指控帮助班克曼-弗里德在交易所崩盘之前挪用客户资。

为BUSD而销毁其他代币

加密货币取证公司ChainArgos最先对此类问题表示担忧,认为币安没有遵循自己制定的规则,在挂钩代币支持上进行违规运作,而且一直缺乏质押品,因此无法保全交易所发行的数十亿美元代币都能有资产对应。

它在1月17日的报告中说:“有人在约100天的时间里收到约10亿美元的贷款。目前还不清楚到底发生了什么,但规模巨大,很明显是手动操作,而且是最近才发生的。”

上周,《财富》爆料称,币安已经清算了USDC的质押品,用加密货币的术语说就是进行“销毁(burning)”,并用所得款项支付其美国合作伙伴Paxos以创造新的BUSD。

《财富》猜测,其目的可能是为了增加交易所在以美元为基础的稳定币市场的份额。随着美国利率上涨,用于质押代币的货币收益率变得越来越有吸引力。

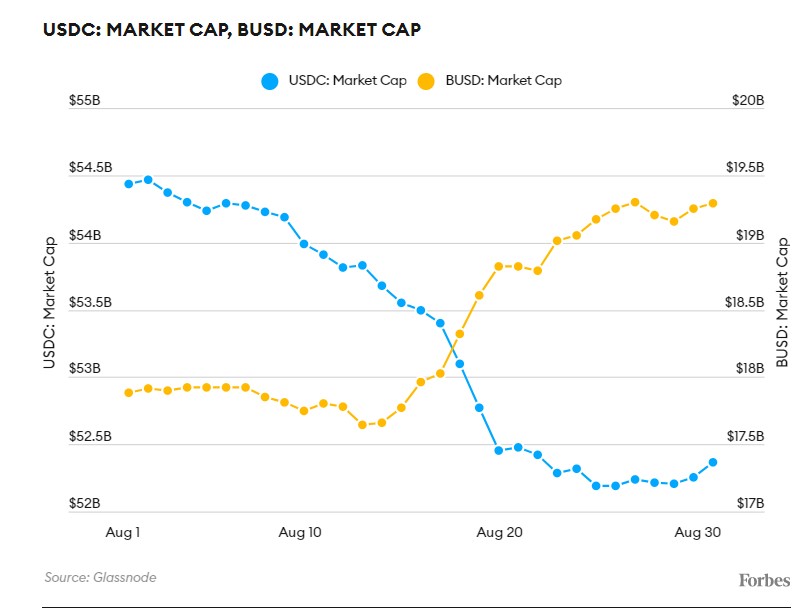

以下走势图显示,在8月17日至8月20日期间,USDC的市值几乎下跌了10亿美元,而BUSD的市值则相应增加。

币安代币(B代币)是稳定币的币安区块链兼容版本,这些稳定币包括流通量为32亿美元的泰达币(Binance-Peg USDT),和流通量为9.56亿美元的以太币(Binance-Peg Ethereum)等流行加密货币。还有90多种其他币种,其中许多币种的发行量要小得多,它们都创建了币安版本。

为什么币安要创建B代币?扣押或包装代币(wrapping)以铸造新代币的做法并不新鲜,也不是交易所独有的。价值数十亿美元的代币,已经被包装并放在新的区块链上。

(注:包装代币是与另一种加密货币价值相锚定的加密货币代币。之所以称其为“包装代币”,是因为原始资产被置于“包装”之内。这是一种数字保险库,支持在另一条区块链中创建资产的包装版本。)

举例来说,在B代币推出之前,拥有波场(TRX)代币的币安用户只能在波场网络上使用,在使用以太坊区块链的Paxos BUSD的投资只能在此链上交易。

在币安智能链上复制尽可能多的代币符合币安的利益,以便增加它在其平台上进行交易的用户数量,币安生态系统使用量的增加,提升了币安自己的原生代币BNB币的价值,BNB币不代表任何权益,但其市值为470亿美元。它还增加了其网络上应用程序的价值,其中许多被它视为投资组合公司。

币安承诺以100%的基础加密货币支持其B代币。根据币安的说法,这个过程应该是这样的:当币安铸造B代币时,它应该将基础资产的1:1代币存储在专门用于这种挂钩资产的专用钱包中。然而,希尔曼对《福布斯》关于BUSD查询的回应说明,公司在B代币质押方面存在流程缺陷。

他说:“虽然我们(币安)没有足够快地填充钱包,但所有的BUSD已被买入,以覆盖所有包装的BUSD。”他还坚持认为,如Circle等“任何公司”都能看到这一点,但这如何实现尚不清楚,因为币安没有公布其分类账信息。

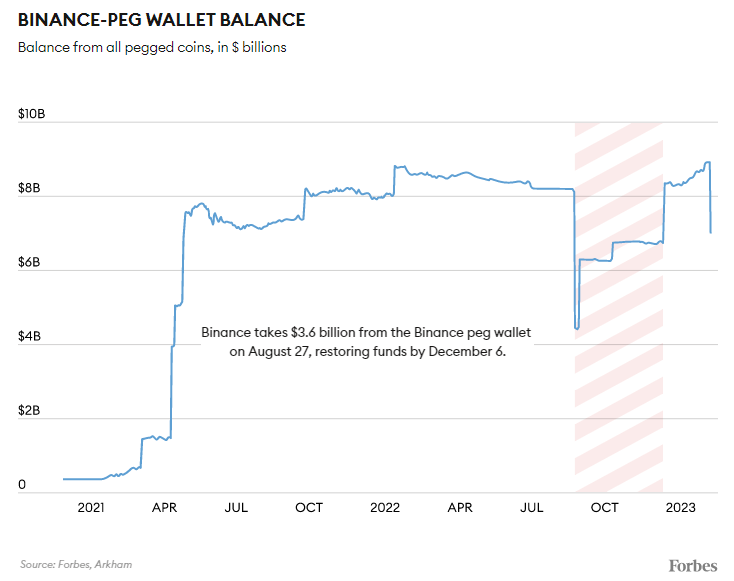

CoinArgos表示,BUSD的质押品在挂钩钱包中,于不同时期三次出现超过10亿美元的缺口,而交易所的BUSD稳定币在2021年的大部分时间里存在质押品不足,缺口超过了5亿美元。今天,此钱包持有约70亿美元,但这是在交易所自12月中旬以来增加了约32亿美元之后才达到的,当时币安在FTX崩盘后的市场下跌中经历了大量存款外流。

1月24日,彭博社援引一位不愿透露姓名的币安发言人的话说,交易所“错误地”混合了资金并导致某些B代币资金不足。然而,此发言人声称,资金不足的原因似乎是故意而为的,因为它们是从币安手动导出的,之后被转到Circle和Coinbase,而且事实显示钱包里的USDC资产已被完全耗尽。

被转移的资金

币安锚定钱包显示,2022年8月17日其余额突然减少36亿美元,因为交易所决定提出17.8亿USDC代币和18.5亿BUSD。

资金的转移表明,混合转账最早始于2020年11月,这也是最早的可用数据;币安于2019年6月推出B代币项目。交易所钱包(主要用于客户资金)将资金转入挂钩账户的最近一次资金转账,发生在2月13日,当时交易所转出了1亿美元USDC。

将资产转入和转出钱包并不一定表明有什么恶意行为,因为币安过去曾声称,所有挂钩代币都有质押,即使它们不在同一个钱包里。然而,这些资金来自本应用于安全存储客户资金的钱包,这一事实可能显示币安存在问题。

8月17日的17.8亿美元提款,没有相应减少B-peg USDC的供应(见下图),这使币安锚定代币钱包中的加密货币余额一直下降到零。这意味着,如果所有B-peg USDC持有者在那一天试图赎回他们的代币,币安很可能为了满足这些请求而无法避免重大延误的出现。

《福布斯》确定了12亿美元USDC代币的目的地,所有这些代币都是从B-peg钱包中取出的,加上来自其他来源的1.2亿美元USDC,如新存款。最大的单一接收方是Cumberland DRW,它收到了10.7亿美元。向Cumberland DRW的转账,可能与其为第三方提供的正常场外交易服务有关。

币安将剩余的2.01亿美元转给了波场币、Amber Group和Alameda Research。Amber Group没有回应评论请求,Alameda的一名前雇员表示,其交易对公司来说似乎并不异常,公司在上述时间段内还在营业,但现在是FTX破产的一部分。

8月17日的操作

以下是Cumberland和其他主要参与者获得USDC代币的方式:

1. 8月17日,币安通过从挂钩钱包清空17.8亿美元的USDC代币,处理了向Cumberland转移10亿美元的USDC代币事宜;

2. 很快,币安将USDC代币转发到币安8钱包,并从那里将全部金额发送到币安14热钱包。然后,币安将币安14收到的15.4亿美元的USDC代币,发送到币安15和币安16热钱包;

3. 两个Cumberland钱包在8月17日至24日期间从币安14、币安15和币安16收到合计10.2亿美元的USDC代币,分成16次转账;

4. 币安在上述一周内向Amber Group、Alameda Research和孙宇晨共转移了2.01亿美元。

似曾相识的FTX?

很难忽视这与导致FTX危机和崩盘交易的相似性。虽然据称FTX因挪用客户存款为其姊妹对冲基金Alameda谋利而陷入困境,但在这种情况下,币安似乎将客户有理由相信是专用质押品的资金,用于自己的目的。

这些行为可能并不违法,只是因为币安没有像普通金融公司那样受到监管,而且B-peg代币的购买者没有与交易所签署投资合约。

这些披露可能会鼓励政府要求金融交易所与资产托管人分离。在传统金融中,客户资产往往需要由被视为合格托管人的机构持有,这些机构受到严格监管,并在客户资金的会计和隔离方面有具体规定。

美国证券交易委员会主席加里·根斯勒,正试图将这些规则移植到加密货币领域,这将要求注册顾问和其他受监管的投资公司,将客户资产保留在更有能力管理和保障资金的托管机构种,而不是加密货币交易所。

加密货币交易所的行为类似于传统金融中的经纪业务,通常承担交易、托管、清算和结算的功能,大多在监管当局的视线之外完成。虽然加密交易所的偷工减料操作可以使交易更快、成本更低,但与更成熟的市场相比,已经受到监管较轻的行中的每笔交易受到的监督更少了。

币安倾向于按自己的规则行事,有时不通知客户就改变规则,这可能会使监管部门对加密货币交易所和与它们做生意的对冲基金进行更多的审查。这也是道富集团公司、富达和纽约梅隆等“值得信赖”的传统金融巨头,将加密货币托管作为2023年及以后的增长业务的一个重要原因。