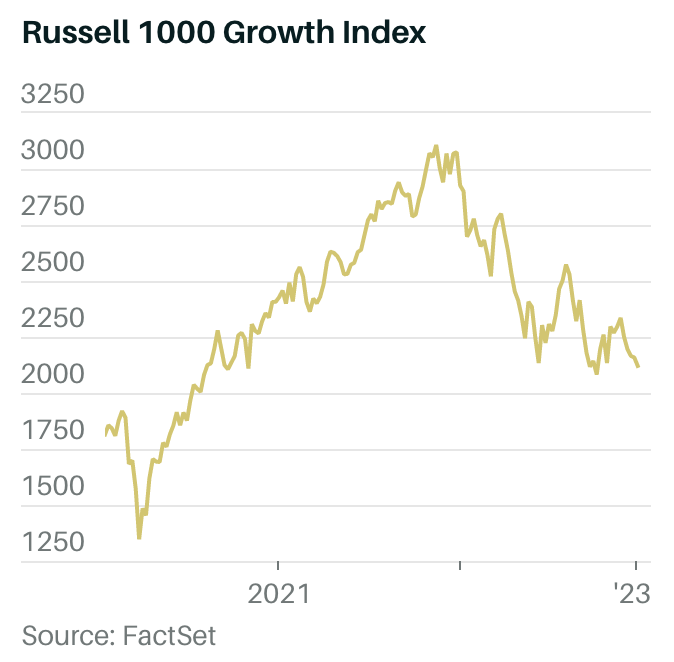

据巴伦周刊报道,成长型股票的盈利之路已经变得暗淡。不断飙升的利率让投资者转向了价值投资。2022年,罗素1000增长指数下跌了30%,而罗素1000价值指数下跌了10%,这是有史以来最大的差距之一。

15年来最高的利率不会消失,而且将继续保持压力。较高的利率对成长型股票的市盈率造成了不利影响,部分原因无风险回报率的提高,让美国国债和其他低风险资产更具吸引力。没有什么比那些预计在很长一段时间才能产生盈利的公司股票,更令人痛苦。

但成长型基金经理并没有放弃,投资者也不应该放弃。抛售使得估值变得更容易接受,许多公司的收益都高于市场平均水平,预计2023年,标准普尔500指数的收益将达到8%左右。随着宏观气候和市场的变化,投资者也应该如此。坚持投资质量较高的公司及其股票,同时避开投机性更强、不赚钱的股票。

美林和美国银行私人银行首席投资官克里斯·海齐(Chris Hyzy)表示:“如果企业不能创造利润,它们就会被资产管理界排挤出去,因为投资者现在要求利润。”

高质量有很多种,但核心因素包括稳健的资产负债表、正的运营现金流和健康的收入前景。即便是营收或利润预期稍有偏差,投资者也会大幅抛售股票。

但高市盈率不应成为交易障碍,一些公司可以用同样强劲的利润率(以市盈率/收益增长比衡量,即PEG)来证明高估值的合理性。

没有这些特质的公司就会陷入困境,如果无法盈利,无法为自己的运营或有机增长提供资金,它们可能需要利用资本市场融资。在利率走高和金融环境趋紧的背景下,这种做法的成本变得更高。投资者要求更高的债务和股票回报。

对于那些难以实现盈利的公司来说,这仍将是一个风险。

CIBC私人财富管理公司首席投资官戴夫·多纳伯迪安(Dave Donabedian)表示:“你需要撒更大的网,才能找到未来十年真正优质的成长型股票。”

拉扎德资产管理公司的投资组合经理兼分析师巴纳比·威尔逊(Barnaby Wilson)寻找的是竞争壁垒高和金融生产力水平高的企业。他喜欢轻资本的公司,这意味着它们不需要太多外部融资或计划大规模资本支出。他还看好那些资本投资产生现金流的公司。

什么公司符合这些要求?他管理的基金Lazard International Quality Growth 投资组合的主要持股包括:半导体设备制造商阿斯麦控股、路威酩轩集团、联合利华和一元店Dollarama。这些公司都有充足的现金来支持运营,预计收入增长将保持强劲。

为了找到其他名字,巴伦周刊筛选了一些具有几个优质属性的股票。我们寻找的标准普尔500指数成分股公司,预计在未来三年实现10%的年化盈利增长,资产负债表上的现金多于债务,PEG比率低于市场平均水平2,这意味着有一定的估值支撑。

其中包括太阳能设备制造商SolarEdge Technologies、云网络设备制造商Arista Networks和软件巨头微软。

SolarEdge表示,随着美国和其他国家政府对可再生能源的鼓励力度加大,这家公司的所有市场都在增长。虽然面临零部件短缺,但公司预计2023年和2024年将出现两位数的显著增长。华尔街预计这家公司2023年收益将增长85%。这只股票市盈率高达35倍,但基于未来三年的盈利预测,其PEG比率仅为0.8倍。

Arista是云网络设备和集成软件平台的大玩家。它的增长虽然有所放缓,但看起来仍很有吸引力,预计今年的销量将增长24%,2024年将增长11%。按2023年预估收益计算,这家公司股价市盈率为20倍,高于市场平均水平,但以三年年化预估收益计算,PEG比率为1.5,看起来很便宜。

微软受到了大型科技股抛售的冲击,但其云业务的需求继续强劲。据普遍估计,这将有助于推动2023年销量增长10%,2024年增长14%。考虑到未来三年的复合收益增长预期为15%,微软的PEG仅为1.4倍。

另一个通过我们筛选的名字是Humana。随着越来越多的美国人退休并购买其医疗保险优先计划,这家健康保险公司的销售额正在上升。Humana还在控制运营成本,这可能会提高运营利润率。分析师预计,Humana的利润复合增长率为13%,PEG比率为1.4倍。

今年的宏观环境不太可能有利于经济增长。这可能会让高质量股票变得更有价值。