彭博报道说,在2022年新年伊始,市场上很多牛人相信通胀将会消退,美联储将维持低利率。然后事情就变得很残酷。

马尔科·科拉诺维奇和约翰·斯托尔兹弗斯是华尔街响当当的两个股票牛人,在2022年一开始,他们就相信一件事:美联储将缓慢地,非常缓慢地执行其提高利率的计划。

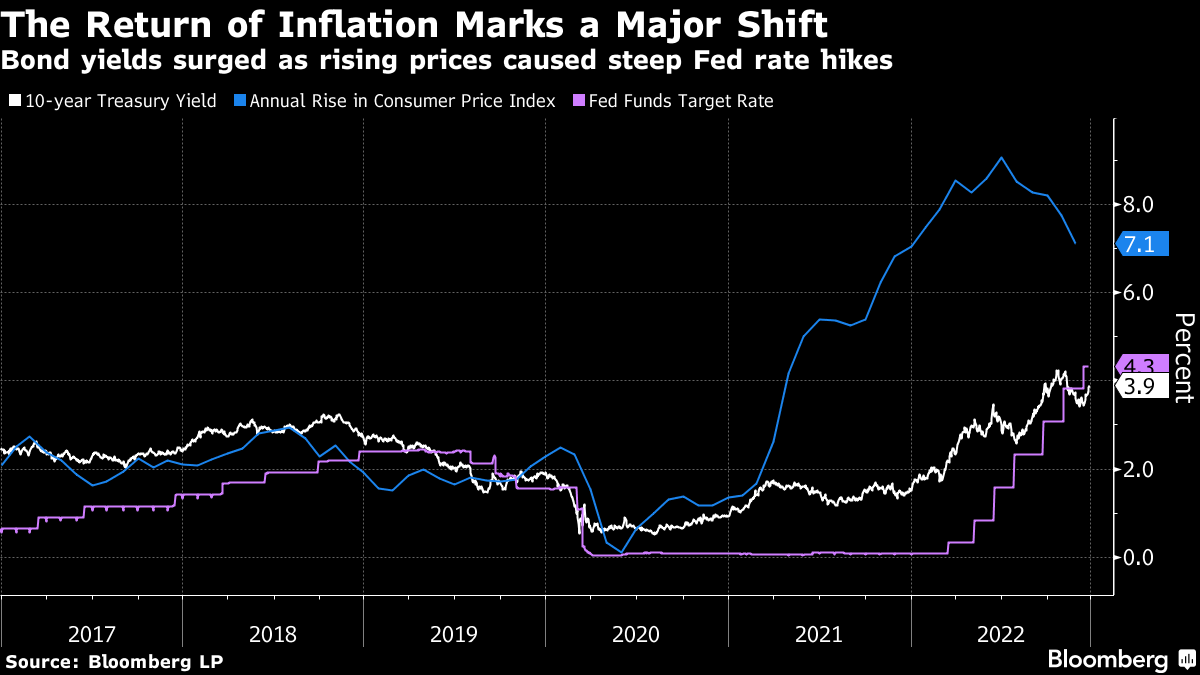

他们似乎忘了通货膨胀已经飙升到40年来的最高水平,说加息的幅度会很小,金融市场几乎感觉不到。

因此,身为摩根大通的全球研究联席主管的科拉诺维奇,预测会有全面反弹。他和团队将标普500指数在2022年底的目标锁定在5050点,而身为奥本海默(Oppenheimer)首席投资策略师的斯托尔茨弗斯,甚至更大胆的认为将是5330点。

现在,市场和他们预测的差距,超过了1000点。

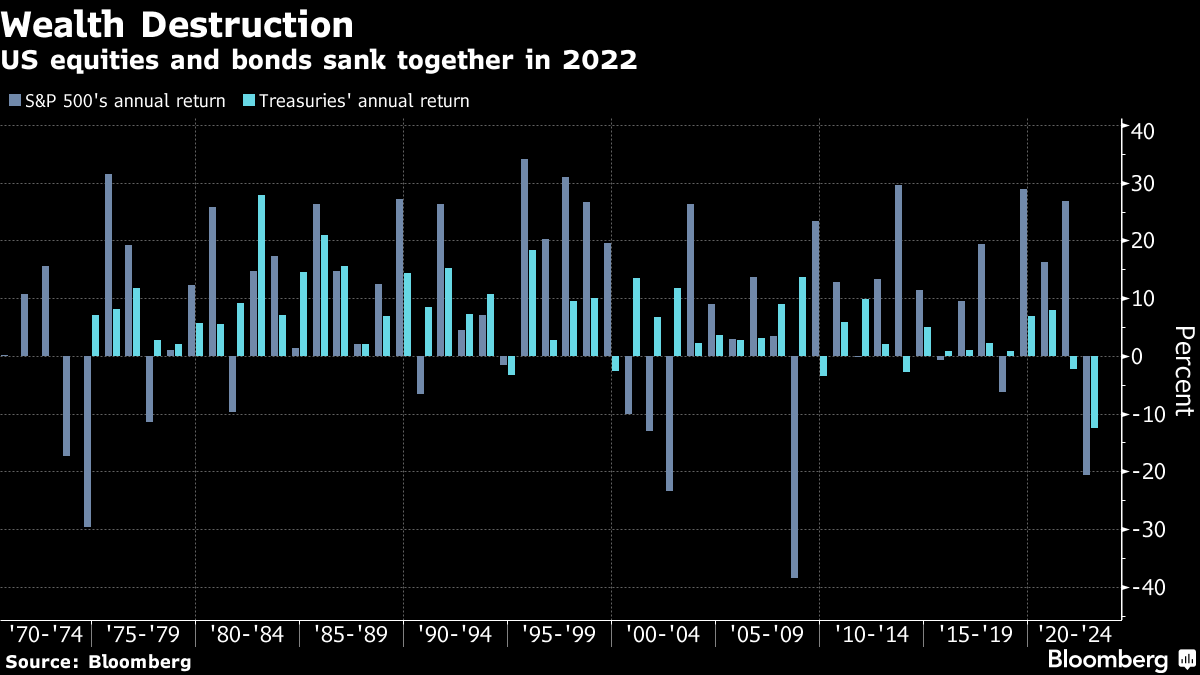

这两个人都大名鼎鼎,也很高调,但是在华尔街绝非个例。除了少数人,股票和债券市场上最好和最聪明的分析者,都没有意识到通胀爆发将如何颠覆2022年的投资世界,没有预料到美联储会如何反应(加息的速度很快,而不是有节制的),也没有预料到这会引发至少自20世纪70年代以来,最严重的股票和债券同时崩溃。

在美国注册的积极管理股票共同基金有865个,资产至少有10亿美元。平均而言,他们在2022年损失了19%,热爱股票的对冲基金也受到了打击。

在债券方面,由200个规模相似的基金组成的行业,平均跌幅为12%。其中大多数基金的表现比他们用作衡量业绩基准的指数要差。

其中最突出的是西方资产管理公司最大的共同基金,Core Plus债券基金。这家公司的首席投资官肯·李奇,就像马尔科·科拉诺维奇和约翰·斯托尔兹弗斯一样,相信美联储并不着急加息。

在2021年底,他预测2022年甚至可能根本不会有任何加息。这个基金手里有270亿美元,损失了18%,表现比99%的可比基金要差。

摩根资产管理公司债券投资者威廉·艾根,努力让自己的基金避免即将到来的痛苦,就属于市场上很少见的例外,他说,“40年的牛市,对你来说很有趣,会在大脑中留下了难以抹去的核心信念。自20世纪80年代末以来,数以千计的交易员、投资者和分析师接受了美联储的教育,认为政策制定者总是在动荡的时刻支撑市场,通过缩减加息计划或直接削减利率,因此,你应该总是买入下跌的股票”。

公平地说,今年溃败到如此程度,很难预见。多人都提到了对全球经济的意外冲击,这些冲击在市场上产生了反响。例如,中国在今年大部分时间里坚持动态清零政策,以及俄罗斯对乌克兰的入侵。

斯托尔兹弗斯在接受采访时说:“这真的就像一场抢劫。有中国,有俄罗斯,然后美联储做最终不得不做的事情的过程。”

李奇称这一年“特别具有挑战性”,但他指出基金业绩已经开始改善,本季度已经获得了3.6%的收益。李奇一份声明中说:“认识到宏观环境的变化,我们已经对市场投资组合进行了调整,并相信基金已做好准备,从全球复苏中获益。”

科拉诺维奇指出了他监督的一个跨市场更广模型投资组合的表现。他在一份声明中说,由于对商品和债券的胜利押注抵消了对股票的错误押注,这个组合今年获得了正回报。一年前,他和摩根大通团队曾预测2022年的一些收益率飙升,称基准10年期国债的收益率将攀升至2.25%,而周三晚些时候徘徊在3.88%。

在美国上一次大的通货膨胀爆发之后,随着消费者价格在80年代中期再次稳定,央行可以把主要精力放在支持经济增长和就业上,并在这个过程中提振股票和债券。

在这个高通胀的新时代,至少目前来看,这种说法已经死了,但许多交易大厅还没有完全理解,交易员一次又一次地叫喊着,美联储要转向啦。他们所说的转向,是指从大幅加息转向旨在避免衰退的削减,这推动他们在稍纵即逝的反弹中一再抬高债券和股票的价格。

但当美联储主席鲍威尔强硬重申将继续加息,直到通胀重新得到控制时,这种反弹就会中断并崩溃。

“这大约是我们今年的第四次美联储转向幻想反弹,”艾根说,他在11月底的一个早晨看着市场走高。在几天之内,又掉下去了。

鲍威尔也犯了错误,增加了市场的混乱。在整个2020年和2021年的大部分时间里,他一次又一次地表示相信,由供应链堵塞和数万亿美元刺激措施引发的价格飙升是过渡性的,基本上会自行消退。

这些评论只是加强了投资者的信念,即低利率时代将继续存在。

去年6月,他们在债券市场上打赌,通货膨胀将在未来12个月内放缓到3%左右,因此,美联储只需在2022年底前将其基准利率提高到0.4%左右。这个错误是如此之大(通胀率飙升至9%,美联储已将其关键利率提升至4%以上),为投资者在整个市场上严重误判奠定了基础。

然而,尽管投资者因低估通胀而被重创,但投资界的许多人仍然相信,鲍威尔,尽管他说得很强硬,但正准备做出这一转变。期货市场的共识是,第一次降息是在最后一次加息后不到五个月的时间内。

但是历史表明,现实情况将是这个时间的两倍多。

具有讽刺意味的是,当Reddit上的业余人士在2021年末的GameStop股票和Shiba加密币的投资崩溃时,整个华尔街都在幸灾乐祸。专业人士嗤之以鼻,说这证明投资的事情最好留给他们。然而,在这种大流行的早期,20多岁的新小散们追逐网红股票的狂热心态,最终与精英金融机构干的事情没有有什么不同,市场上涨只是因为有美联储。

“如果你在2020年年底前富得流油,因为低利率,”Dynamic Beta的安德鲁·比尔说,他的交易所交易基金今年上涨了21%,部分原因是对债券的赌注。“你的生意,你的财富,你的成功都与低利率有关。”

他认为,这使得像凯西·伍德这样的投资者很难重新思考他们的方法,被称为木头姐的凯西·伍德是一位技术布道者,她的基金ARK Innovation已经自由落体般下跌了一年多。上升的利率和投资者不得不对未来企业盈利进行折现的方式,对科技股的损害尤其大。

“当你看到世界在变化时,”比尔说,“你必须采取另一种立场,因为你每天都在希望和祈祷世界没有变化。”

有一些迹象表明,华尔街正在进行投资再教育。

12月初,随着一年前的预测开始崩溃,策略师之间迅速形成了至少自1999年以来从未出现过的共识:标准普尔500指数将出现年度下跌。德鲁·佩蒂特是降低预期的人之一,这位33岁的花旗集团策略师说,他现在可以清楚地看到“基本上是在低利率、股票想上月球的那种世界中长大的”风险。

他也曾预测标准普尔指数将在2022年年底超过5000点,现在,他认为到明年年底只有4000点。他说:”往后,想得到收益将更难。

科兰诺维奇也开始更加看跌股票。 他的团队在4,200点时发出了警告,斯托尔茨福斯则是在4,400点。这仍然意味着已经有了两位数的反弹,没错,但是,考虑到他今年夏天的态度,这标志着一个彻底的转变。那时,斯托兹弗斯像以往一样大胆看涨,预测市场有望消除今年的所有损失,并飙升至5330点目标,需要在短短六个月多的时间里获得40%的收益。

“我们认为我们正走在正确的方向上,”他在6月底的一次采访中说,“我们认为隧道尽头的光不是火车头的大灯,而是阳光。”

在短时间内,看起来斯托尔茨福斯是有道理的。艾根觉得很好奇的那些美联储转向梦想反弹确实开始了,在几个星期内,标准普尔500指数已经跳涨了17%。当然,总有一天美联储确实会转移政策重点,这是不可避免的。

但这一天还是没有到来。8月下旬,鲍威尔在杰克逊霍尔(Jackson Hole)讲台上发表了一个简短的信息: 通胀必须被粉碎。股票和债券开始再次下跌。