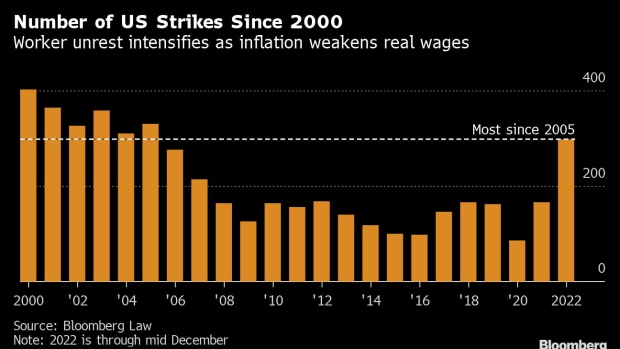

据彭博社报道,一些投资者押注明年风险资产将出现反弹,但他们可能低估了来自世界各地数百万工人要为加薪而进行抗议的威胁。

尽管有迹象表明通胀已经见顶,这推动了对从美元走软到全球股市将在2023年反弹的各种押注,但一些市场策略师越来越担心,劳动力成本走高将抑制资金从避险资产中流出,流入在经济上升期蓬勃发展的资产中。

工人引发的骚乱和根深蒂固的高通胀可能会带来不受欢迎的情形:美国国债收益率上升、美元走强以及对实物大宗商品和价值股的需求。

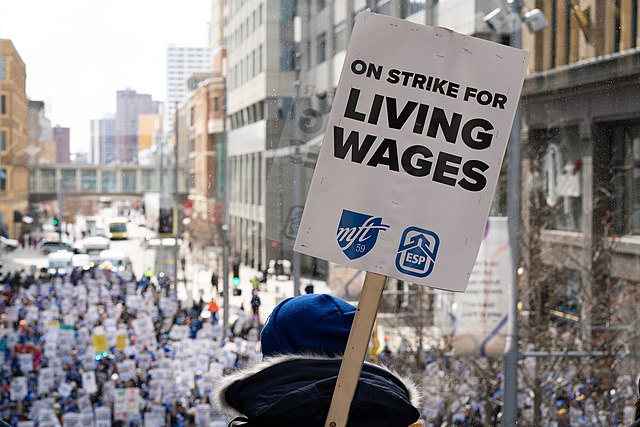

警告信号比比皆是,许多主要经济体的罢工威胁激增。仅在德国的一次纠纷中,在德国最大的工会和雇主达成一致,同意加薪8.5%之前,就有大约90万名工人参加了罢工。西雅图的星巴克咖啡师的罢工也占据了头条新闻,还有韩国的卡车司机,他们的罢工扰乱了汽车、石化和钢铁行业。

美联储主席鲍威尔和欧洲央行行长拉加德在本月加息后都强调了劳动力成本的影响。

日兴资产管理公司驻东京的首席全球市场策略师约翰·维尔说:“这是2023年的决定性战役,是劳工与雇主之间的较量。如果工资上涨,将会出现滞胀,对债券和股票市场都是一种不利因素。”

AMP Services驻悉尼的投资策略和经济主管肖恩·奥利弗说:“将更高的利率维持更长时间有可能意味着,债券收益率将再次上升,这对政府债券和高风险企业债的投资者来说是个坏消息。”

“这会继续推动针对防御性股票和价值股的交易。对于成长型股票来说,这将是一个非常不利的环境。”

Boston Partners研究主管迈克尔·穆拉尼认为,如果高通胀在2023年持续,那么存续期较短、周期性较强的股票会表现良好。

穆拉尼说:“在更长时间内将利率维持在高位的情况下,收益分布具有长尾效应的股票将继续受到影响。价值股表现良好,大宗商品类股,无论是材料类还是工业类股的表现良好。”

20世纪70年代的翻版

维尔认为,现金也会有新的吸引力,这反映了近半个世纪前,通胀和低增长结合削弱市场时所出现的局面。

维尔说:“如果你在20世纪70年代末进行投资,最好的办法是把钱放在货币市场基金中。短期利率在滞胀环境下会上升。”

在他看来,鉴于通胀往往会推高实物大宗商品的价格,而疲软的经济则会削弱需求,因此将资金投入实物大宗商品的情况更难判断。

美国总统拜登签署了一项立法以阻止铁路工人罢工,据估计,罢工将使美国经济每天损失约20亿美元,这突出了问题的严重性。英国甚至求助于军队,以减少罢工对机场造成的干扰。

美联储决策者的预测中值是,明年的利率仍将上升,并在2024年降息之前保持高位。然而,市场对美联储和欧洲央行利率的定价是在明年年中降息。

景顺的首席投资策略师克里斯蒂娜·胡珀说,各国央行“将劳动力视为通胀方程式中最困难的部分”,她警告说,工人对工资增长拥有更大的影响力。“由于劳动力市场紧张,(工人)现在有更多的权力和杠杆”。

她补充说,如果商品和住房等其他领域的价格上涨开始减弱,并不能排除美联储允许工资上涨的可能。

对于在金融市场工作了40年的奥利弗来说,工人的骚乱浪潮重新唤起了他对20世纪80年代美国、英国和澳大利亚工人反抗经济自由化时的样子。

他说:“我们可能已经进入了一个工人更加激进的世界。这对投资者来说是个坏消息,因为会延长高通胀时期。”