据市场观察网报道,根据你作为投资者的角度,2022年要么是一场完美风暴,要么是一个完美的机会。

美联储为遏制通胀而迅速加息和采取其他紧缩措施,导致股票和债券价格大幅下跌。如果你因为短期下跌而失眠,那么今年是糟糕的一年。但如果你不断地把钱投入市场,以建立一个长期的储蓄,你一直在为股票支付更低的价格,这些股票可能会在未来获得更好的表现。

对股市来说,这个周期最糟糕的情况可能已经过去了,但许多经济学家认为,2023年还会有更多的痛苦,包括可能出现的经济衰退,这将给公司带来糟糕的财务业绩,使股票价格进一步下跌。

基金管理公司Alger的定量和风险管理总监格雷格·亚当斯(Greg Adams),建议投资者关注那些拥有稳固的资产负债表和强大的现金流的公司,以渡过艰难时期。

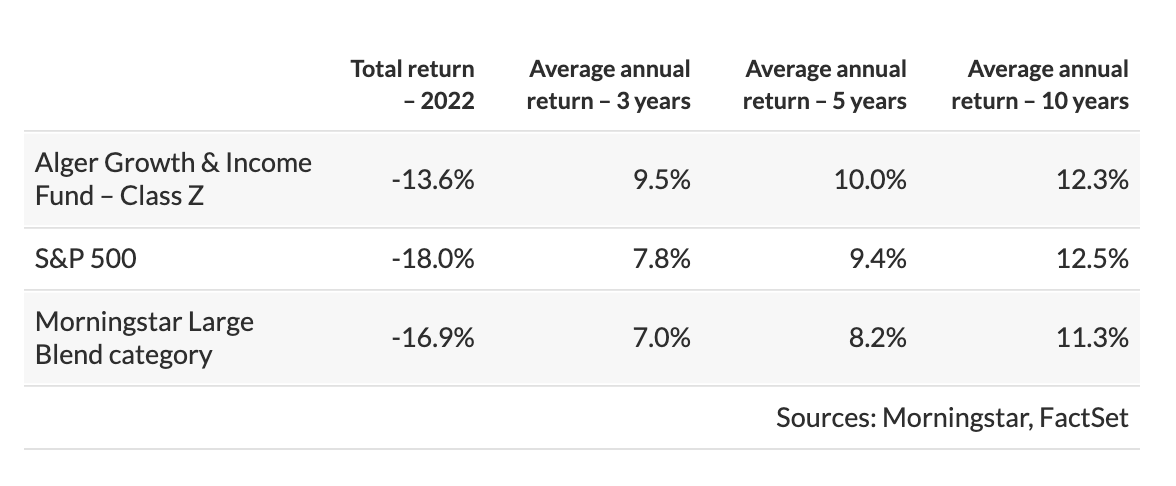

Alger总部位于纽约,管理着260亿美元的资产。亚当斯管理着规模2.65亿美元的Alger Growth & Income Fund,晨星公司将这只基金的Z类股票评为五星(评级最高),属于这家金融信息公司的“大盘混合”类别。有关这只基金表现的详情如下。

三类公司可供选择

亚当斯在接受采访时表示,这个市场的投资者有机会“扩大他们的机会集”,同时通过关注那些产生高水平自由现金流的公司来降低风险(自由现金流是指资本支出后的剩余现金流)。

公司可以用这些钱来支付或提高股息,回购股票(如果回购数量足够多,可以提高每股收益并支撑更高的股价),有机扩张或通过收购,或用于其他企业用途。

基金管理公司Alger并不只投资于分红公司的股票,但亚当斯解释说,他的目标之一是经营一个总股息率约为标准普尔500指数加权股息率1.4倍的投资组合,根据FactSet的数据,加权股息收益率为1.76%。

亚当斯说,在为基金选择股票时,他和Alger的研究人员会挑选那些债务相对于企业价值较低、利息支付可以轻易用现金流支付的公司。他们将选定的公司分为三类:

- 股息领导者,这些公司的股息收益率远高于标准普尔500指数。威瑞森通信公司(Verizon)是一个例子,其股息收益率为6.80%。亚当斯强调,他的分析包括派息后的自由现金流。

- 股息囤积者,亚当斯说:“这些公司正在以良好的速度增长股息,或者他们可能多年来一直在增长,即使目前股息率不高。家得宝(Home Depot)就是一个例子。家得宝的股息收益率为2.38%,并一直在年复一年地将年度派息提高到15%左右。”

- 现金流之王,在采访中,亚当斯说他用这个名字来形容一类产生高水平自由现金流的公司,这些公司的股票价格具有吸引力。比如说苹果公司。苹果公司是这只基金截至9月30日持有的最大股票,在2012年开始分红之前,苹果股票就在这只基金里了。还有Alphabet(谷歌母公司)也属于这一类型的公司。

亚当斯表示:“经常有公司可以符合以上任何一种类型。”

Alger公司持有的三只股票

艾伯维公司(AbbVie)的股票。除去股息,其今年已经上涨了20%,但亚当斯仍然认为这只股有合理的上升空间。其股息收益率为3.65%。

亚当斯表示,一些投资者一直担心艾伯维治疗关节炎的药物Humira的仿制药竞争问题。他说,尽管如此,这家公司其他一些关节炎药物的销售额仍在增加。亚当斯还表示,艾伯维公司的抗皱药物肉毒杆菌已经很好地保持了市场份额。

由于利率上升导致美国房地产市场萎靡不振,家得宝公司今年已经下跌了23%。亚当斯说:“对家得宝来说,这将是一个更艰难的环境,但考虑到这只股票的回调,我们看到了合理的上升空间。他补充说,人们将继续消费以维护或升级他们的房屋。”

Alphabet的A类股今年下跌了38%,亚当斯说这反映了成长型公司的估值压缩和广告支出的下降。但他认为,由于其云服务在企业环境中无处不在,这家公司在长期处于有利地位。

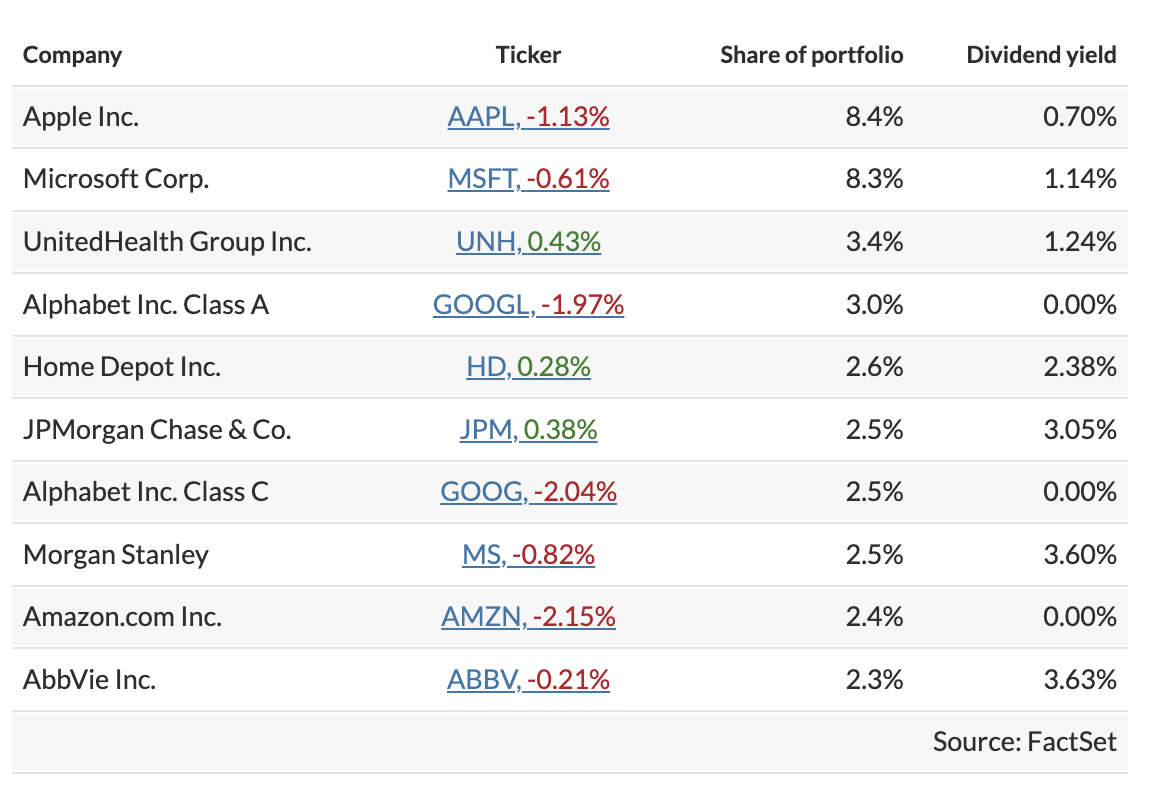

Alger的最大持股

以下是截至9月30日,基金管理公司Alger持有的76家公司的前十大股票,这实际上是九家公司,因为这只基金持有Alphabet的A类和C类股票。

Alger的基金业绩

以下是这只基金、标准普尔500指数和晨星大型混合基金类别之间2021年回报率,和截至12月21日不同时期的平均年回报率的比较: