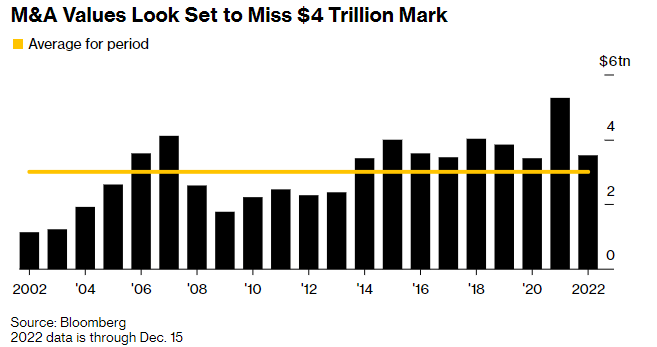

据彭博社报道,顽固的高通胀、飙升的借贷成本和地缘政治的不确定性阻碍了2022年的交易,导致全球并购活动较去年的创纪录水平下降了近三分之一。

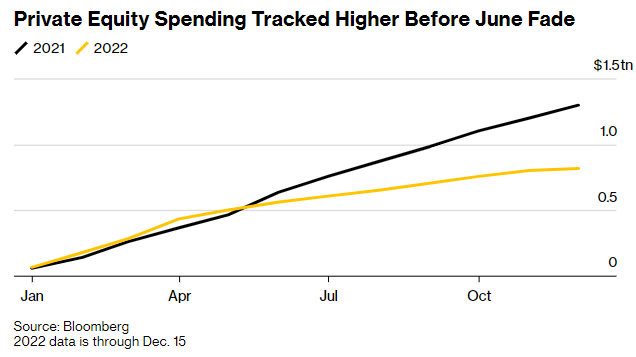

根据彭博社汇编的数据,2022年各企业宣布了3.5万亿美元的交易,在股市下滑和反垄断行动的打击下,企业通过交易来扩大现有业务,进军新领域或重组业务。今年年初宣布的大型并购交易,很快就被对并购能否顺利完成的不安情绪所取代,从5月到6月的月度交易活动暴跌了近一半。到现在,交易量还未恢复。

苏利文·克伦威尔律师事务所并购组的全球负责人梅丽莎·索耶(Melissa Sawyer)说:“2022年刚开始,人们在不断地进行交易,SPAC仍然受到热捧。然后,并购形势发生了巨大的变化。”

今年1月份,微软同意以690亿美元收购视频游戏发行商动视暴雪,这是2019年以来最大的一笔交易。就在那时,2021年的强劲表现似乎将会继续下去,去年各大企业宣布了创纪录的5万亿美元交易。

很快,市场人气开始消退。2月,俄罗斯入侵乌克兰,次月,美联储开始了几十年来最激进的加息狂潮,将隔夜利率提高到2007年以来的最高水平。

富而德律师事务所的美国并购业务联合主管达米安·祖贝克(Damien Zoubek)说:“当时发生了太多事情,通货膨胀、央行加息、地缘政治问题、供应链问题和令人难以置信的股市动荡。所有这些叠加在一起,就会造成并购市场的不稳定。”

亿万富翁马斯克对推特的收购案也给交易界带来了不确定性,他在将推特私有化的计划上摇摆不定,导致顾问和贷款机构跟着忙活了好几个月。他的440亿美元收购案最终于10月完成,让摩根士丹利为首的金融机构背负了约130亿美元的债务融资。

与以往一样,波动性对交易构成真正的威胁,也威胁到脆弱的IPO市场。被称为VIX的芝加哥期权交易所波动率指数,今年大部分时间都远远高于其长期平均值,3月份达到36.45的峰值。

当IPO窗口关闭时,投资者失去了一个退出的选项,烧钱的公司也失去了一个融资渠道,这个问题在一年前似乎不存在。根据彭博社汇编的数据,今年美国IPO只筹集了240亿美元,是2009年以来的最低水平。积压的资金可能推动2023年出现更多初创企业被收购的情况。

律师事务所凯易的合伙人爱德华·李(Edward Lee)说:“很多管理团队和董事会现在都认识到,多重调整并不是暂时的。当买家提出可观的溢价时,越来越多的收购目标会非常认真地对待这些报价。”

私募股权公司之间的交易与上市公司的并购有着相似的轨迹。年初的一笔巨额交易吸人眼球:私募股权公司Elliott Investment Management和Vista Equity Partners以165亿美元收购思杰系统。此后,随着通货膨胀开始影响企业的运营成本和利润率,全球范围内的货币紧缩使得收购成本更高,银行陷入债务困境。根据数据提供商Preqin的数据,今年每个季度的收购交易量都在下降。

北欧资本(Nordic Capital)的管理合伙人克里斯托弗·梅林德(Kristoffer Melinder)说:“我知道会很艰难,但没想到会有那么大的挑战。问题在于价格,要解决这个问题,你需要更低的利率。”

虽然融资市场具有挑战性,意味着一些私募股权交易失败或被推迟,但它们也迫使赞助人采取更具创造性的方式。一些公司选择使用更多股权为交易融资,而另一些公司则完全摆脱了债务部分。而且,即使融资并不轻松,收购公司仍然坐拥创纪录的闲置投资资金。一旦董事会对新的估值感到满意,暴跌的公共市场可能会提供机会。与此同时,许多公司正在出售资产。

凯雷集团欧洲区联席主管马尔科·德·贝内代蒂(Marco De Benedetti)说:“当大型企业重新评估哪些是非核心资产时,就会出现分拆。这往往发生在市场动荡时期,正如我们现在看到的。”

佳利律师事务所的美国并购联席主管吉姆·兰斯顿(Jim Langston)补充说,在消费品行业可能会出现更多这样的情况。

兰斯顿说:“我们认为消费品行业有很多机会,可以利用分拆将高增长的资产与低增长的资产分开,并实现多次重新评级。由于监管压力、股票市场波动和融资中断,进行资产剥离比正常情况下更艰难。”

2023年是否能超过今年,将取决于市场何时足够稳定,进而使债务融资更容易,并重新启动推迟的交易。很大一部分还将取决于反垄断执法者,美国联邦贸易委员会(FTC)正试图阻止微软对动视暴雪的收购,内部审判要到8月才会开始。

不过,顾问们仍预计2023年并购活动将开始回升,尤其是在上半年之后。安进公司(Amgen)上周宣布以278亿美元收购Horizon Therapeutics的交易,可能就是未来大型交易的预兆。

高盛集团美洲并购部联合主管布莱恩·霍夫雷特(Brian Haufrect)说:“我们已经有几个季度的时间来消化发生的事情。感觉我们找到了更坚实的基础。融资市场的运作已经有所改善。并购的所有要素都还在。”