据CNBC报道,太空基础设施集团Redwire Space正准备上市。该公司周四(3月25日)宣布,Redwire Space是最新一家与SPAC合并的太空公司。

Redwire去年由私人股本公司AE Industrial Partners成立,目前正与特殊目的收购公司Genesis Park合并。交易预计将在第二季度末完成,合并后Redwire将在纽约证券交易所上市。

SPAC本质上是一家通过首次公开募股筹集资金来收购另一家公司的空壳公司。消息公布后,韩国产业园区股价在盘前交易中上涨逾5%,高于此前9.87美元(约合63.2人民币)的收盘价。

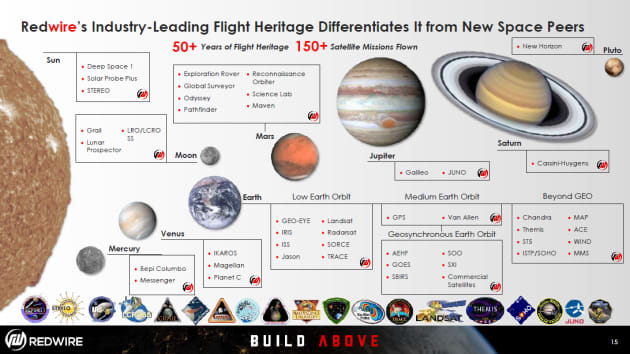

Redwire董事长兼首席执行官彼得·坎尼托(Peter cannto)对CNBC表示:“环顾整个行业,你会发现既有很多传统的老牌太空公司,也有很多新兴的太空公司,其中很多都是未获得营收的公司。Redwire是这些公司的混合体,我们提供的是巨大的飞行传统和颠覆性技术的中间地带。”

该公司专注于空间基础设施,它估计目前的市场规模为150亿美元(约合3200亿元人民币)。Redwire的公司包括导航传感器、太阳能阵列、可展开结构、空间制造和机器人手臂等技术。

该集团预计将在合并后的资产负债表上增加约1.7亿美元(约合10.88亿元人民币)现金。这将包括由Senvest Management和Crescent Park两家投资者参与的1亿美元(约合6.4亿元人民币)管道投资或私募股权投资。

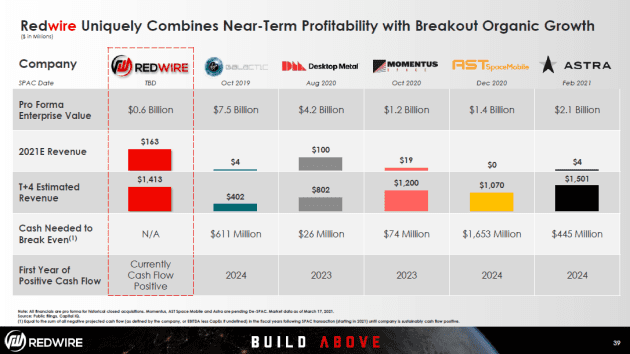

两家公司称,此次合并对Redwire的企业估值为6.15亿美元(约合39.36亿元人民币)。坎尼托指出,合并后,AE Industrial Partners将“继续大力投资”,成为其最大的单一股东。Redwire是过去一年里宣布与SPAC达成协议的第七家太空公司,之前的几家分别是Rocket Lab、Spire Global、BlackSky、Astra、AST & Science和Momentus。自去年6月AE成立Redwire以来,该公司一直在稳步进行收购。

Redwire首先收购了卫星部件业务公司Adcole空间和航空航天公司深太空系统(Deep Space Systems),然后收购了3d打印专家“太空制造”(Made In Space)。该集团还抢购了卫星技术公司Roccor、工程服务LoadPath、模块化航天器建造商Oakman Aerospace和可部署空间系统卫星机制公司。

据Redwire称,合并后的管理团队拥有超过50年的太空经验,执行过150多次太空任务。坎尼托说:“我们在市场上采取了一种非常不同的方式,将具有非凡飞行传统的不同公司结合起来。”他补充说,这些企业“习惯于成为部署天基能力的组织的首要任务伙伴”,无论这些伙伴是NASA、五角大楼还是其他机构。

坎尼托说,Redwire相信未来可能会有更多的交易,并指出上市和“拥有作为货币的公共股权极大地提高了我们作为收购平台的吸引力。这让我们有机会继续我们已经落实的并购记录。我认为,我们将寻求实现一些更大的目标。”

2021年该公司预计收入超过1.6亿美元(约合10.24亿元人民币)Redwire去年的营收为1.19亿美元(约合7.6亿元人民币),预计2021年将增至1.63亿美元(约合10.4亿元人民币)。该公司预计,到2025年,营收将加速达到14亿美元(约合89.6亿元人民币)以上,坎尼托说,这是基于公司的产品做出的预测。

现在Redwire的现金流为正,预计其盈利能力将持续增长,到2025年自由现金流将达到近2亿美元(约合12.8亿元人民币)。坎尼托说:“我们的战略实际上是成为这项任务的首要合作伙伴。坎尼托还强调,随着进入太空的成本降低,以及越来越多的火箭制造商发射轨道,都是此次事件的催化剂。

坎尼托说:“我们真的很兴奋,也非常尊重美国太空探索公司SpaceX推出的经济可重复使用发射技术。我们也很高兴看到其他发射供应商进入这一领域,由于竞争加剧,现在已经降低了发射成本。现在有很多选择。”

他补充说:“我相信,发射成本的降低与太空基础设施的需求之间存在直接联系。”总的来说,坎尼托将他的公司定位为太空经济的中心,太空经济已经增长到超过4200亿美元(约合2.7万亿元人民币)。