华尔街的一些公司预计,近期企业盈利增长的扩大趋势将在2025年继续。

过去两年股市表现十分亮眼。标普500指数去年上涨24%,今年迄今又上涨了23%。

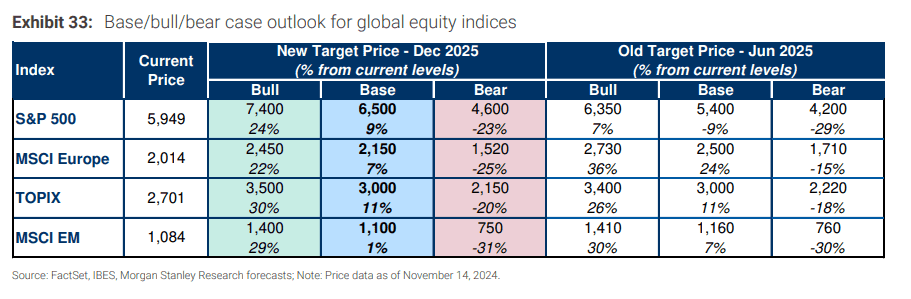

或许是“迟到好过不到”,摩根士丹利也加入了看好美股的阵营,将美股评级上调至“超配”,并预计标普500到2025年底将达到6500点,而此前2025年6月的目标仅为5400点。

事实上,新基准目标甚至高于此前的“乐观情景”,即6350点。他们现在预计标普500在明年可能最高飙升至7400点。

为什么会改变看法?

摩根士丹利在2025年展望中承认估值比以往更高,但表示“估值较六个月前更高是合理的,因为市场对基本面良好的信心增加。而当投资者看到良好的基本面被稳固的宏观经济支撑时,六个月后估值可能会更高。”

摩根士丹利认为,美国市场的“特殊性”将继续存在。未来12个月的前瞻市盈率将略有收缩,从22.2降至21.5,但仍高于10年平均水平。

他们指出,“历史数据显示,在高于平均水平的盈利增长期和宽松的货币政策环境下,很少出现市盈率大幅压缩的情况。”

摩根士丹利预计,2025年企业每股收益将增长13%,2026年将再增长12%,并表示,“随着美联储明年继续降息以及商业周期指标持续改善,近期企业盈利增长的扩大趋势将在2025年继续。”

此外,他们还指出,选举后企业投资热情可能上升(如2016年大选后所见),这可能推动2025年市场盈利结构更加均衡。

摩根士丹利美国团队负责人迈克·威尔逊领导的团队对政府效率部门及其领导人马斯克和拉马斯瓦米的看法很有意思。

他们表示:“虽然许多人怀疑通过效率措施削减开支是否可行,但鉴于相关人员的背景以及这一问题似乎是特朗普第二任期的重点,我们认为应该采取更开放的态度。”

他们还说,“关于最终结果仍存在很大不确定性,但我们认为期限溢价将揭示债券市场如何看待这一问题。”

所谓期限溢价,是指投资者承担利率风险所需的额外回报。

摩根士丹利对日本股市持乐观态度,但因关税风险以及欧洲市场对中国的依赖性,降低了对欧洲股市的评级至中性。

此外,由于贸易紧张局势,摩根士丹利认为新兴市场股票是其最不看好的市场。

这家公司预计,10年期美国国债收益率将从此前预测的3.75%下降至3.55%,因为他们认为美联储降息的幅度将超出市场预期。

他们对布伦特原油价格的目标为每桶66美元,原因是OPEC和非OPEC国家的供应增长。

与此同时,他们认为黄金的上涨空间有限,并预测到2025年底金价将达到每盎司2600美元。(市场观察)