市场观察的文章说,中东近期的地缘政治紧张局势,为投资者提供了逢低买入的机会,因为历史经验表明,股市通常会在三个月内反弹。不过,据美国银行全球研究部称,中东冲突如果进一步升级可能演变成市场的 “尾部风险”。

“基本面影响有限的地缘政治事件,历来提供了买入机会,”美国银行全球研究部策略师团队在周一的一份说明中说。

美国银行策略师称,自2010年以来,在重大 “宏观冲击 “或地缘政治事件期间,标普500指数从峰值到谷底的平均跌幅为8%,但指数在三个月后 “完全恢复并超过”,这表明这种跌势应该被买入,而不是卖出。

以色列与伊朗互射导弹后,投资者担心中东冲突会扩大,上周美国股市和债券遭遇抛售潮,投资者开始规避风险。与此同时,对通胀持续高企的担忧以及包括美联储主席鲍威尔在内的美联储官员发表的鹰派言论,迫使投资者重新评估央行今年何时能够降息。

标准普尔500指数4月份迄今已下跌5%,可能创下2022年12月以来的最大单月跌幅。纳斯达克综合指数本月下跌6.1%,道琼斯工业平均指数本月下跌4.2%。

上周末,伊朗和以色列之间的紧张局势没有进一步升级,这在一定程度上缓解了市场的低迷情绪。油价出现回调,布伦特原油周一下午在每桶 86 美元附近徘徊。黄金期货也在下滑,避险需求减少,报每盎司2355.10美元,为4月10日以来最低。

不过,美国银行策略师周一表示,中东局势如果进一步升级,就可能演变成股市的 “尾部风险”,推动能源价格上涨,并有可能重演上世纪70年代式的通胀。

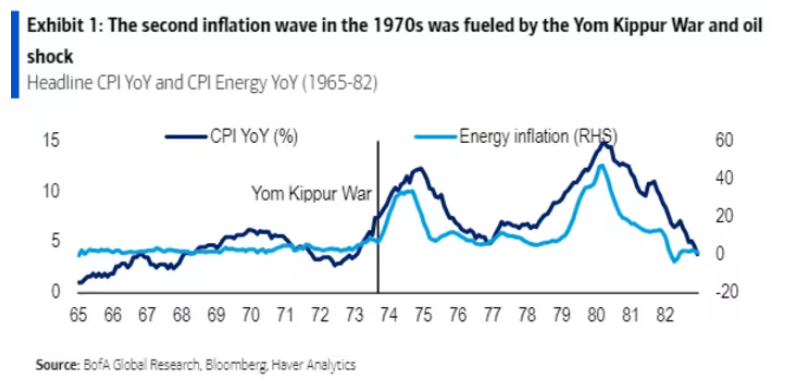

1973 年以色列与以埃及和叙利亚为首的阿拉伯国家联盟之间爆发赎罪日战争,助长了 20 世纪 70 年代的第二次通胀浪潮。阿拉伯产油国为了报复美国在战争中对以色列的支持,暂停了向美国运输石油,导致了能源价格的螺旋式上升。

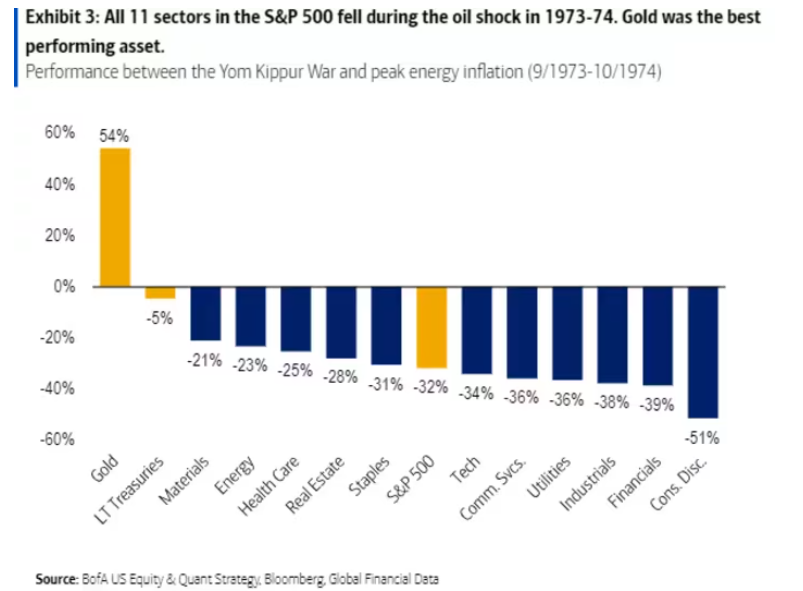

从赎罪日战争到1974年,能源通胀达到顶峰,标普500指数下跌了32%,11个板块全部下跌。

美国银行策略师编制的数据显示,标普500指数材料和能源板块是这一时期表现最好的板块,而消费类板块则落后于大盘。