华尔街日报的专栏文章,研究了过去50年各种固定收益证券的表现。

随着利率的上升,许多投资者再次将债券作为股票的替代品,希望实现正收益,这是10多年来的第一次。

事实上,当投资者随着股市下滑而退出时,许多人已经在货币市场基金等短期债务中寻求安全感。当下的市场,不再是华尔街所说的TINA(不存在股票的替代品)的日子。相反,投资者正在欢迎债券成为TARA(合理的替代品)的日子。

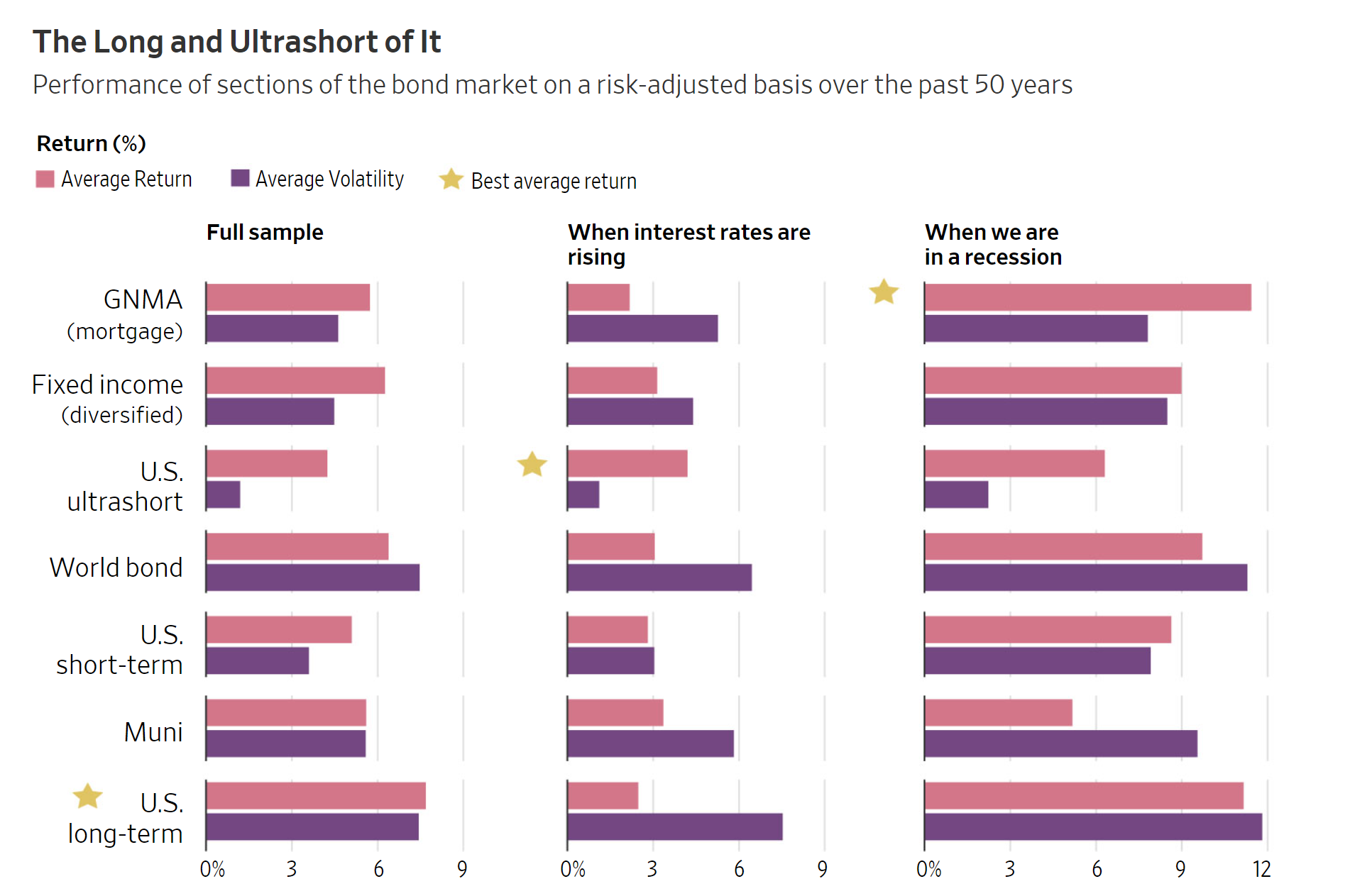

考虑到这一点,我们决定调研一下过去50年的固定收益回报,以确定在风险调整的基础上,债券市场的哪些部分表现最好。

总结:美国长期债券在该领域处于领先地位,并以相当健康的幅度超过了以美元计价的国际债券的表现。但如果你担心利率持续上升,你可能想定位在短期美债上。

为了研究这个问题,团队调出过去50年中所有共同基金的固定收益数据。然后,我们将固定收益数据分为不同的组。美国超短期,固定收益(多元化),国际债券,美国短期,市政债务,美国长期和GNMA(抵押贷款债务)。然后,我们计算了在整个50年里,当利率上升和经济衰退时,每个分组的平均回报率、中位数回报率和平均波动率。

第一个有趣的发现是,从长期来看,美国长期债券的平均年回报率,是所有债券类别中最高的。

大多数子类别的债券都具有类似的风险回报特征(即那些具有较高回报的债券表现出较高风险)。然而,以美元计价的国际债务在这个组的低端算是一个异类。美国长期债券基金的平均年化回报率为7.68%,年波动率为7.44%。以美元计价的国际债券组合的平均回报率为6.38%,波动率为7.47%。

因此,美国的长期债券比国际债券高出一个多百分点,而且波动性更小。

还应注意的是,一旦考虑到市政债券的税收减免,市政债券在风险调整的基础上也比以美元计价的国际债券表现得更好。在此期间,市政债券基金的平均回报率为5.60%,波动率为5.58%。一旦考虑到国际债券投资组合的税收打击(取决于你使用的边际税率),市政债务至少有0.5个百分点的优势,而且波动率也较低。

接下来,我们决定研究一下利率上升环境下的结果。毫不奇怪,结果完全翻转。

现在,超短期美债是迄今为止的最佳选择。在美联储加息时,超短期债务的平均年化回报率为4.20%,波动率为1.11%,微不足道。在所有选项中,它的平均回报率最高,波动率最低。在利率上升的时候,你真的无法击败超短期债务。

最后,我们还研究了经济衰退期间的结果。在这里,我们看到新加入的GNMA(抵押贷款/抵押贷款支持证券)债务,以及美国长期债券在风险调整的基础上表现最好,再次比国际债券表现更好。平均年回报率为11.46%(GNMA)和11.16%(美国长期债务),而国际债券为9.71%。

总的来说,在过去50年里,在风险调整的基础上,美国长期债券的表现明显优于国际债券。但是,如果你担心美联储将继续加息到2023年,过去的结果表明,你真的不能比美国超短债做得更好。