据彭博社报道,中国主权债券上月迎来了自1月份以来的首次外资流入,原因是美国国债收益率下降增加了它们的吸引力。其他在岸债券仍不受全球投资者欢迎。

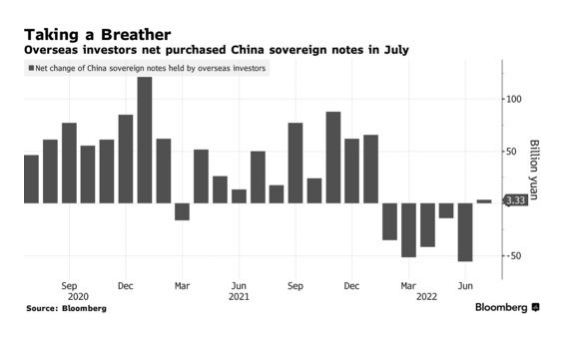

中央国债登记结算有限责任公司的数据显示,海外基金上个月购买了人民币33亿元的中国政府债券。在截至6月份的五个月中,海外基金抛售了人民币1993亿元的政府债券,约为抛售开始前持有量的8%。

在外界对美联储进一步加息步伐心存疑虑之际,美国国债收益率下滑抹去了其与中国政府债券的收益率溢价。尽管因美联储官员在通胀问题上措辞强硬,而中国出人意料地下调了关键政策利率,10年期美国国债与中国同期限国债的息差自那时以来有所扩大,但两者的息差目前仅为20个基点左右,而6月时曾高达66个基点。

法国兴业银行亚洲宏观策略师Kiyong Seong说,尽管货币政策分歧和相对收益率仍是海外投资者购买中国债券的最大考虑因素,但对中国政策性银行与俄罗斯的业务关系可能导致制裁的担忧,不利于外国对中国债券的需求。

中国央行的数据显示,截至7月底,全球基金在银行间市场持有的人民币计价债券总额从上月的3.57万亿元降至3.51万亿元。据彭博社计算,今年7月,境外投资者共卖出人民币224亿元的政策性银行票据和人民币2.3亿元的地方政府债券。外资持有的可转让存单在6月份上升之后,7月减少了183亿元。

彭博指数显示,中国主权债券7月份环比上涨0.78%,为1月份以来最大涨幅。本月有望再涨0.3%。

上月人民币在岸汇率的稳定可能提高了中国债券的吸引力,因为创纪录的贸易顺差对人民币起到了推动作用。由于7月信贷数据显示新增贷款和公司债发行减少,银行有多余资金投资于主权债务,看多债券的押注可能获得回报。上月工业增加值和零售额也低于预期,同时调查失业率下降,引发了人们对中国央行进一步放松政策的希望。