据市场观察报道,谈到股市的反弹,自然越多股票参与越好,一些分析师认为,技术指标的迹象表明,股市上涨可能预示着2022年熊市的结束,不过现在下结论还为时过早。

奈德·戴维斯研究公司(NDR)的艾德·克里梭德(Ed Clissold)和阮清(Thanh Nguyen)周二在一份报告中表示:“最近的上涨只是熊市反弹的风险尚未消除。但……迄今为止的技术改善更像是一轮新的周期性牛市,而不是熊市反弹。”

注:熊市反弹指在熊市期间,资产在短期内,经过数天或数周迅速升值,然后回落至新低。

技术分析师密切关注市场宽度的各种指标,也就是有多少只股票参与了上涨或下跌。

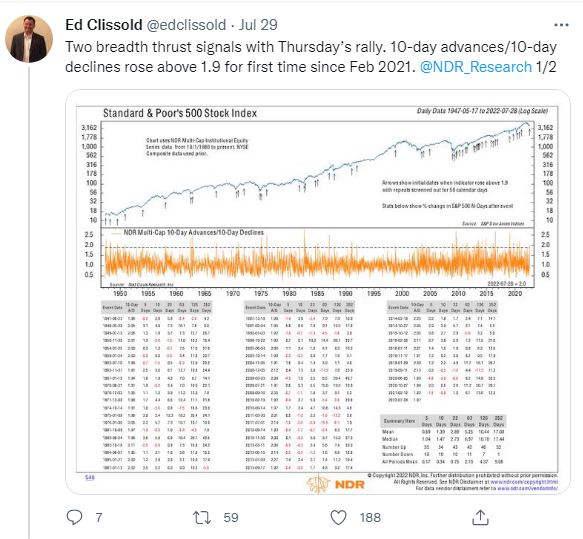

克里梭德和阮指出,美联储主席杰罗姆·鲍威尔7月27日新闻发布会之后的反弹产生了两个罕见的“宽度冲力”信号:首先,自2020年6月以来,创下20天新高的股票比例首次超过55%;其次,10天上涨股票数量和10天下跌股票数量之比自2021年以来首次升至1.9。7月初标普500指数在这一指标上曾达到10:1。

截至周二,标准普尔500指数较6月16日的低点上涨近12%,此前这一大型基准股指确认在6月跌入熊市。标准普尔500指数周三上涨1.6%,道琼斯工业股票平均价格指数上涨约450点,涨幅1.4%。

分析师们指出,宽度冲力指标本应是罕见的,但在过去13年里,随着交易所交易基金(EFT)、算法交易和其他因素的作用越来越大,它们的出现频率有所增加。克里梭德和阮说,它们仍然提供有用的信号,但需要“信任但要核实”的方法。

至于最新的走势,他们指出,早前从3月和5月低点的反弹分别触发了另外两个宽度反弹信号。“在2022年7月启动的三个指标都没有提前出现,这是一个值得注意的变化,”分析师们写道。

当然,之前的那些反弹被证明是假的。分析师们承认,这意味着投资者面临的一个长期问题是,近期的上涨是周期性熊市中一系列失败的反弹中的又一次,还是新牛市的早期阶段。

他们发现,处于21日新高的股票所占比例、处于63日新高的股票所占比例以及高于50日移动平均线的股票所占比例这三个指标不仅高于熊市反弹中值,也高于新的牛市中值。

二人表示,NDR的Big Mo Tape模型是衡量子行业上升趋势百分比的指标,其目前位于熊市反弹中值和新的牛市中值之间。

他们说,总体而言,目前的市场落后于2009年、2011年和2016年低点之后的技术改善,但在大多数宽度指标上,强于1980年代末至本世纪初几次牛市的开始。

他们表示,Big Mo Tape需要进一步的技术确认。他们写道,未来几周的持续攀升将使此指数和其他技术指标一样,“明显更符合周期性牛市,而非熊市反弹的特征”。