彭博商业周刊的Denitsa Tsekova和Erik Schatzker介绍了一种风险对冲工具:尾部风险对冲。这种工具旨在市场遇到极端风险时,为投资者提供回报。但是,在牛市时,这种工具将持续亏损,因此仅能被当作一种保险措施。另外,由于这种工具关注极端性的市场下跌,也不适用于今年缓慢的熊市。

在华尔街越来越流行的一种推销方式是这样的:如果你已经为你的房子投保了部分灾难保险,甚至是全损险,你是不是也应该为你的投资组合买同样的保险呢?在房屋或公寓的情况下,危险是火灾、水灾,或者也许是一场毁灭性的风暴。在金融市场,它可能是波动性的突然飙升,和价格的迅速下降,将使几个月甚至几年的收益化为乌有。

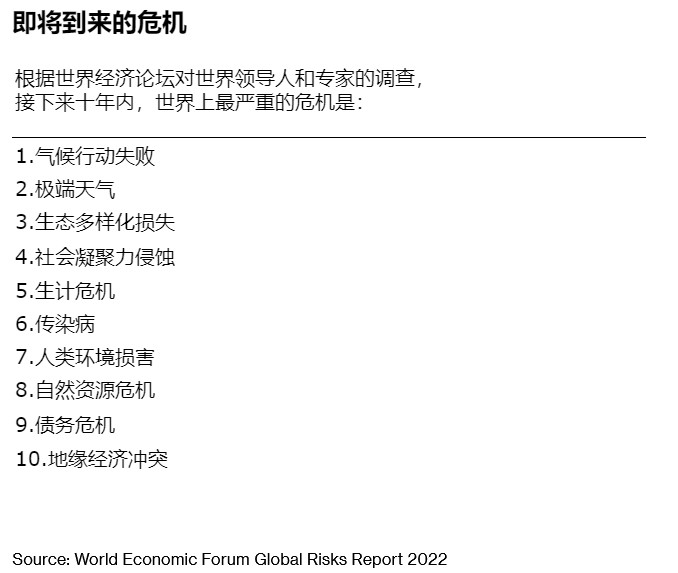

对各种投资者来说,从最令人生畏的机构到最潦倒的散户,目前持续的通货膨胀、无休止的大流行病、战争、迅速上升的利率、沉沦的科技股和加密货币的崩溃,感觉就像一场五级飓风,而经济史学家亚当·图兹称之为多发性危机。

因此,这种宣传方式奏效并不奇怪。似乎每个人都在寻找一种方法,以完整地渡过这场风暴。

防范不太可能发生的灾难性损失并不新鲜。这种做法有时被称为“尾部风险对冲”(tail-risk hedging),尾部指的是钟形曲线结果分布的远端瘦小的尾端,即真正的坏事发生的地方。这也被称为“黑天鹅”投资,名字借鉴了作家和投资者纳西姆·塔勒布的论点:正如欧洲人认为没有黑天鹅,直到一个探险家在澳大利亚发现了黑天鹅,投资者也有一种习惯,认为灾难不会发生,直到它发生。

黑天鹅基金的目的,是当事情以没有人预料到的方式恶化时赚钱。

这种保险需要不断地、昂贵地进行一系列复杂的期权投注。几十年来,即使对数学家来说,这也是一种挑战,而且错误的代价高昂。除了最成熟的对冲基金经理和自营交易部门,很少有人愿意尝试。但现在,由于风险管理软件的进步和普通计算机的分析能力,尾部风险对冲正在变成一种现成的产品。

根据研究机构尤里卡对冲的数据,提供此类策略的对冲基金,在2021年出现了第二好的现金流入年,尽管它们的投资组合还是损失了10%(毕竟当时还是牛市)。伊利诺伊州230亿美元的州立大学退休系统在4月份聘请了资金管理公司LongTail Alpha来创建一个尾部风险策略,而730亿美元的宾夕法尼亚州公立学校雇员退休系统最近增加了对这种对冲的配置。

即使是普通投资者也可以从包括交易所交易基金在内的几种产品中进行选择,这些产品承诺在市场下跌时获得意外的回报。美国散户投资者可获得的最大的黑天鹅基金:4.9亿美元的Cambria尾部风险ETF,今年已经有1.68亿美元的资金流入。

尾部风险策略各不相同,但经典的版本是这样运作的。资金管理人对深度“缺钱”的期权下注。例如,基金中可能有一些合同,只有在标准普尔500指数在某一时期急剧下降时才会得到回报。它将不得不一次又一次地下这些赌注,如果市场持续上涨或只是没有足够的下跌,就会给投资者产生成本。

总部设在伦敦的36 South Capital Advisors的杰里·霍沃斯说,“我们每年都会遭受损失,然后我们会突然大赢一把(指2008年的金融危机)。”他管理尾部风险策略已有20年。“有了尾部对冲,你真的不关心市场是否下跌10%,你只关心如果市场下跌30%或更多时,你会得到什么回报。”尾部风险对冲的倡导者说,随着时间的推移,多元化投资组合的回报是值得付出的。

在极其糟糕的一年中获得赔付的前景,对养老金计划和大学捐赠基金等机构来说尤其诱人,这些机构无论投资表现好坏,都有义务支付资金。这类投资者对美国最大的养老金管理机构,4400亿美元的加州公共雇员退休系统(Calpers)的警示故事很熟悉。它既显示了尾部风险对冲的前景,也显示了其最大的隐患。

多年来,Calpers一直从外部公司购买尾部风险对冲。其中一个对冲足以在2020年3月新冠疫情发生时,在市场崩溃的情况下产生10亿美元的赔款。只是Calpers失去了耐心。就在当月股市崩溃的几周前,养老金计划的首席投资官(后来离职)决定取消对冲,并错过了获取巨额赔款的机会。

到2020年,牛市已经持续了十年,人们,包括那些必须定期向客户或董事会证明投资合理性的专业人士,自然会质疑为昂贵的对冲付款的合理性,而这些对冲似乎没起到任何作用。或者对“负利差”(持有某种投资的成本高于其收益率)感到焦虑,这是华尔街的行话,指的是这种基金在顺境时产生的缓慢损失。

Cliffwater公司高级董事总经理兼对冲基金研究主管丹尼尔·斯特恩说:“事实一再表明,实施负利差策略以获取保护的机构,在一段时间后,特别是如果没有发生任何危机,就会放弃。”

Cambria尾部风险ETF显示了这种投资可能需要的耐力。在过去三个动荡的月份里,它的收益约为1%,而标准普尔500指数的损失为6%。在2020年第一季度,当疫情震撼市场的时候,它回报了24%。然而,在过去五年的时间里,它累计损失了24%,而美国股票的总回报率为72%。

Cambria投资管理公司的首席执行官梅伯·法伯说:“这是一个保险式的基金,我们看到了很多人在战术性地使用它,他们根据世界上发生的各种事情来交易它。”

基金研究机构晨星的个人金融主管克里斯汀·本茨说,大多数人应该把注意力放在更明显的削减风险的方式上。她说:“一般来说,投资者最好还是使用更简单的分散投资工具,包括短期的优质债券以及传统的现金投资,而不是更复杂的证券来分散股票风险。现金和短期优质债券不提供通货膨胀保护,这强调了不要过度使用它们的重要性。但它们有几个关键的好处。它们在以前的各种市场冲击中保持得相当好,它们很易理解和使用,而且投资者可以非常便宜地接触到这些资产类别。”

还有一个问题是,尾部风险基金是否会以你预期的方式获得回报。这种策略是有效的,但仅在特定的参数范围内,你遇上的灾难可能不是你投保的那个。尾部风险策略在急剧的、突然的市场收缩中获得最大的收益,比如2020年3月或2008年的金融危机。

到目前为止,2022年的缓慢熊市是一个不同的情况。根据尤里卡对冲的数据,今年尾部风险基金已经获得了约11.6%的收益,这使得它们成为最近少有的赢家,但这恰好足以弥补去年基金的损失。

AQR资本管理公司投资组合解决方案组的联合主管丹·维拉隆说:“纯粹的尾部风险策略一般在新冠缩减期间做了它们该做的事情,但在这次缩减期间的表现却不那么好。拖得越久,缩减的时间越长,你通常从这些策略中得到的好处就越少。””

尾部风险管理人一直试图通过提供不太极端的产品来扩大这种策略的吸引力。例如,海沃氏公司的36 South经营着一只基金,目标是在平静时期保持平稳,而不是亏损,但在市场下跌时支付较少。同样,LongTail Alpha为客户提供了除股票外还押注一系列资产的策略。LongTail Alpha的创始人维纳·班萨利说:“你不会牺牲太多保险的可靠性,但同时运作成本也更低。”

一个诱人的策略可能是,只有在你怀疑事情即将变得糟糕时才进入尾部风险基金,从而试图避免保险的成本。这样做的一个问题是,当其他人都认为世界看起来有风险时,对冲就会变得更加昂贵,而且支付的费用更少。

这种情况现在已经发生了。Man Group多资产解决方案的总经理彼得·范杜伊杰维尔特说:“尾部对冲中最容易获得的回报已经过去了。我们仍在保持对冲,我们只是在减少投资。”

当然,这也有点违背了将对冲作为保险的理念。如果你能可靠地知道麻烦何时到来,你就不需要它了。维拉隆说:“任何一个人,不管是不是尾部对冲者,都很难把握市场时机。”