经济学人分析了利率迅速上升时,美国各大银行业绩背后的逻辑。

金融市场的大部分业务都是基于预测。但除了预测未来,市场还指导着当前有关资源配置的决策。随着预期的变化,金融环境会收紧或放松。

对于许多市场参与者来说,预期可能与现实同样重要,甚至比现实更重要。

在1月份,投资者预计美联储将在年底前将利率提高到0.75%,自那以后,预期发生了巨大的变化:6月底,市场预期利率将在2022年底达到3.5%。

这种预期的变化,远远大于利率的实际变动,在同一时期,利率实际上攀升了1.5个百分点。7月14日、15日和18日,美国六大银行,美国银行、花旗集团、高盛、摩根大通、摩根士丹利和富国银行公布了第二季度的财报,这种双重性的影响——预期已经跃升,而现实却只是刚起跳——是显而易见的。

那些依靠预期运营的银行的业务——由精明的投资银行家进行,他们为并购等重大企业投资提供咨询,并帮助企业上市或发行债券——经历了一个糟糕的季度。高盛的投资银行业务收入(不包括交易),同比下降了41%,摩根大通下降了61%,摩根斯坦利下降了55%。

为交易提供贷款的投资银行家们的日子尤其难过。所有银行的“过桥账本”都遭受了不同程度的损失,这些贷款组合尚未出售给投资者,但已同意为私募股权交易或兼并发行。

这些减记加起来,大银行的损失超过了10亿美元。

投资银行的交易业务表现得更好。这些业务通常是不稳定的,往往在混乱时期表现良好,在平静时期表现不佳。摩根士丹利和高盛的市场收入分别同比增长21%和32%,受益于债券市场的动荡,投资者为更高的利率做好准备。

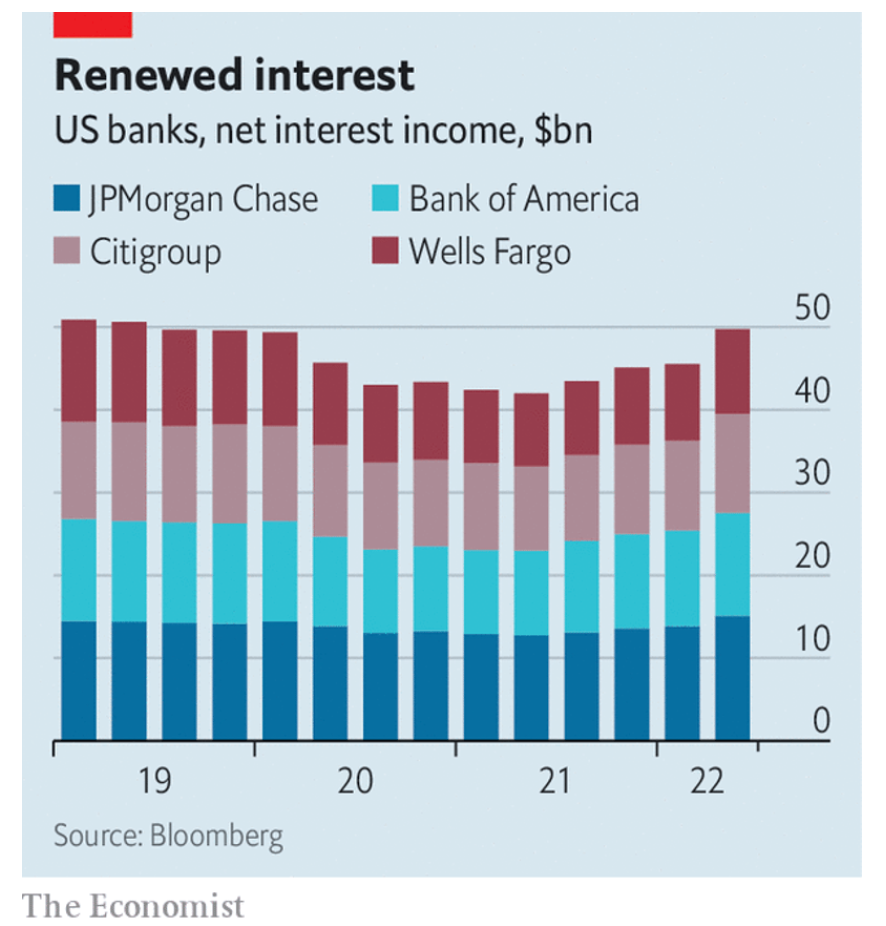

但是,真正蓬勃发展的,是通常沉默寡言的零售银行业务。在紧缩周期的早期阶段,银行家们看到他们从商业和信用卡贷款等方面获得的净利息收入上升,因为对这些贷款的需求还没有减少。

上个季度,即使面对适度提高的利率,对贷款的需求也在增长。膨胀的贷款组合和更高的利率促成了净利息收入的跳升。美国银行的净利息收入同比增长了22%,花旗银行增长了14%。

摩根大通、花旗和富国银行的消费者信用卡支出,分别同比增长15%、18%和28%,推动了信用卡余额的增长。客户在旅游和餐饮方面进行“报复性支出”——摩根大通在这些方面的支出同比增长了34%,同时减少了服装和家庭装修等商品的购买,富国银行的这类支出下降了两位数。

商业银行家们也表现不错。在摩根大通,他们的企业贷款账目同比增长高达7%。摩根大通的老板杰米·戴蒙公司的财报电话会议上说:“在我们的一生中,我们从未见过商业信贷如此之好”。

这种喜忧参半的结果,贷款增长强劲,消费卡支出兴旺,交易收入强劲,但发行和交易量下滑,使得高盛和摩根士丹利的季度业绩平平,总收入同比分别下降23%和11%。零售银行业务占很大份额的银行,如美国银行和花旗银行,业绩要好一些。他们的收入在今年分别攀升了6%和11%。

问题是,当预期变成现实时会发生什么。很难看到零售银行业务的红利持续下去:高通胀和利率上升最终肯定会咬伤消费者。并非所有的贷款增长都是好消息,例如,我们很容易看到信用卡贷款的增长,并感到一阵不安。

摩根大通和富国银行的银行家们都指出,低收入家庭开始显得窘迫。摩根大通的首席财务官杰里米·巴纳姆说,如果你“把显微镜的放大倍数调高,真的、真的、真的仔细看”,就会有“一点点”的信号,表明多余的现金正在耗尽。富国银行首席执行官查理·沙夫指出,收到刺激性付款的客户(即收入低于75,000美元的客户)的借记卡消费,同比仅增长了3%。

企业贷款大增听起来不像是企业健康的表现,因为似乎是由混乱的债务市场推动的。花旗银行的老板简·弗雷泽告诉投资者,“客户不太愿意通过债务市场获得融资”。富国银行的平均贷款余额同比增长了22%,CEO沙尔夫将这一发展归因于资本市场的“混乱”,所以增加了对银行融资的需求,鼓励企业提取信贷额度。

债券市场的利率比银行贷款利率上升得更快,但后者可能会迎头赶上。

尽管如此,目前,利率上升和强劲的贷款需求,对零售银行家来说是一个愉快的组合。对于央行来说,他们可能不太受欢迎。正如美国银行的老板布赖恩·莫尼汉所说,所有这些活动,再加上低失业率,“显然使美联储的工作更加艰难”。