Nick Timiraos在《华尔街日报》发表文章,面对不断上涨的油价、持续不断的供应链问题,现在又要加上乌克兰战争,美联储在解决通胀的问题上陷入了两难的境地,究竟是维持高通胀,还是把利率调整到导致经济衰退的程度来战胜它?

对于美联储来说,推动通胀的因素还在不断累积。

西方国家为惩罚俄罗斯对乌克兰的战争而不断升级的制裁导致人们越来越担心,在不引发衰退的前提下,美国的经济将很难摆脱40年来最高水平的通货膨胀。

在三周前俄罗斯入侵之前,因为担心劳动力市场过热,美联储主席杰罗姆·鲍威尔已经开始为一系列更积极的加息举措打基础。他和他的同事们还寄希望于今年晚些时候供应链问题能够有所缓和,从而限制利率的上调程度。

现在,全球经济面临着能源和商品价格的继续上涨,这将提高一系列商品运输和制造的成本,而俄乌冲突进一步扰乱了全球航运网络。研究公司TS Lombard的首席美国经济学家史蒂文·布里兹说:“战争使得通胀问题变得更棘手了。”

这一威胁不太可能改变美联储在本周会议上的行动。鲍威尔本月早些时候表示,地缘政治的不确定性增加了投资者冒险行为的大幅回落,美联储希望避免加剧市场的波动。

他表示,美联储本周将启动原本计划好的加息,加息幅度为25个基点,而不是50个基点,一些美联储官员曾提出加息50个基点,一些投资者也认为这个数字很合理。但鲍威尔暗示,包括俄罗斯入侵在内的一系列冲击可能会使通胀保持在令人不安的高位,在今年夏天可能会有进一步加息的需求。

经济学家表示,鲍威尔将面临巨大的压力,提高利率导致经济陷入衰退的风险已经变得越来越大。德意志银行首席美国经济学家马修·卢泽蒂说:“对于美联储来说,在不触发经济下滑的情况下引导通胀率回到目标值是非常困难的,最近的供应方冲击使这条道路变得更加狭窄。”

最近几天,中国再次出现了新冠大封锁,给饱受打击的供应链带来了更多的干扰。

美联储面临的通胀威胁是双重的。第一个风险是,价格飙升变得足够强烈或持续时间足够长,改变了消费者和企业的通胀心理,使这些预期自我实现。如果工人预期一年后会出现强劲的通胀,他们现在就更有可能要求加薪。

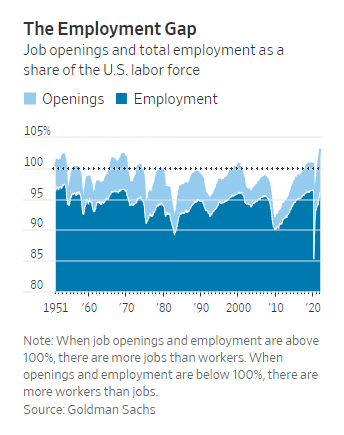

第二个风险是,劳动力市场供不应求,产生的工资增长使通胀率高于美联储2%的目标。

这两种力量有可能引发通货膨胀的螺旋式上升,工人面对更高的物价,要求更高的工资,导致企业继续提高商品价格。高盛公司的首席美国经济学家大卫·梅里克说:“如果进入这种恶性循环,通胀就会以一种病态的方式持续下去。”他预计今年的核心通胀率(不包括食品和能源)为3.7%,而之前的预测为3.1%。1月份的数据为5.2%。

劳工部周四报告说,衡量通货膨胀的另一项指标,即消费者价格指数在过去12个月的变化,在2月份上升到7.9%,是1982年以来的最高值。

甚至在战争之前,企业高管们就已经计划在今年继续提高商品价格,因为中断的供应链与强劲的消费需求相碰撞,使通货膨胀加剧。

强生公司首席财务官约瑟夫·沃克在上周的一次投资会议上说:“今年,我们在评估整体业务的时候,我们知道自己面临着大宗商品价格上涨和短缺的情况,当时还没有考虑到俄乌冲突。因此,我们的计划包含了一个非常健康的通货膨胀或成本增长水平。在过去的几天里,增长的曲线可能会变得更加陡峭。”

办公产品制造商ACCO Brands Corp的首席执行官鲍里斯·埃利斯曼上周在另一个会议上说,公司去年提价四次,而在正常年份只有一到两次。

他说:“显然,去年的情况不正常,从通货膨胀的角度来看,今年也不会正常,所以我们必须更频繁地提价。我们还没有完全从去年通货膨胀的成本增长中恢复过来。因此,我们计划继续提高我们的价格,直到我们恢复到平衡状态。”

油价上涨已经推高美国的汽油成本,上周美国汽油的成本在未经通胀调整的情况下创下了纪录。根据经验法则,油价每桶上涨10美元,美国整体通胀率就会增加0.4至0.5个百分点。这意味着通胀率在未来几个月可能还会上升。

较高的油价还可能会将资金从其他采购中抽走,从而抑制消费者需求。然而,这不太可能改变美联储的利率计划,因为官员们已经看到今年的经济增长速度超过了长期潜力,而且失业率下降到了历史上经济过热时的水平。

中央银行的教科书上写道,只要公众不认为通胀率会持续走高,那么供应冲击对通胀的影响就是暂时的。在20世纪70年代,人们的预期并不稳定,1973年和1979年的石油冲击引发了更大范围的通胀。但根据消费者调查和基于市场的措施,自20世纪90年代以来,通胀预期一直相对稳定,尽管在1990年和2003年,市场也遭到了石油价格的冲击。

问题是,2022年是更像1970年代的冲击,还是像1990和2003年的事件?德意志银行的卢泽蒂说:“许多因素表明,这是一个比最初预期更持久的通胀冲击。它们正在明显扩大,它们更多是由需求驱动的,我们看到了巨大的工资压力。”他说,一个关键因素是,在汽油等商品价格大幅上涨的情况下,长期通胀预期将发生多大程度的变化。

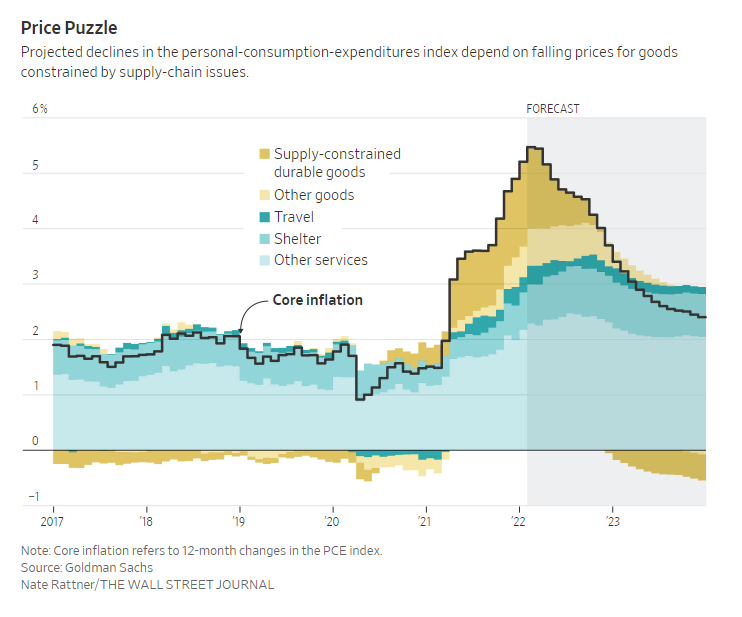

在去年年底,许多美联储官员认为他们可能只需要将利率提高到中性水平,即既不刺激也不放缓增长的程度。大多数官员估计,当基本通胀率(除去供应冲击等特异性影响)处于美联储2%的目标时,中性水平在2%至3%之间。

但是,如果潜在的通货膨胀率上升,例如,上升到3%,那就需要美联储将利率提高到更高的水平,也就是3%到4%之间。卢泽蒂根据美联储去年发表的研究报告制作了一个模型,表明这种潜在的通货膨胀已经从去年6月的2.2%上升到1月的2.8%左右。

高盛公司的首席美国经济学家梅里克预计,美联储明年将加息至3%左右,但他说,通胀率更持久地上升,促使美联储将其基准利率提高到4%至5%的风险正在增加。

这只会让利率回到2008年金融危机前20年的水平。对于那些指望通胀和利率永远处于低位的投资者来说,这是一个意外。要适应一个更高的利率时代,可能会引发资产价格大幅下跌和波动性的增加。

高盛首席经济学家扬·哈祖斯在最近的一份报告中说:“几十年来,经济、金融或政治冲击无一例外地导致利率下降,市场现在不得不重新认识到,相反的情况也是有可能发生的。”

美联储官员和许多私营部门的经济学家去年误判了通货膨胀。在去年整个春天和夏天,他们仍然相信潜在的通货膨胀,仍然在2008年金融危机以来的2%范围内,因为他们认为通胀上升的原因是供应链瓶颈。官员们希望,这些导致汽车等少数物品价格保障的瓶颈能在几个月内自行解决。

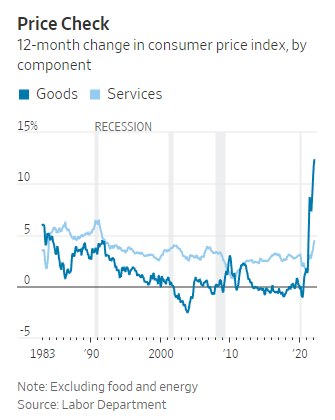

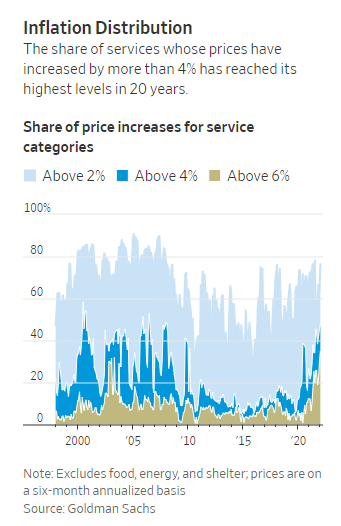

到了去年11月,越来越多的迹象表明,需求增加了通胀压力。服务业的价格上涨正在扩大和升温,这在美国的支出中占了更大的份额。鲍威尔加快了美联储撤销刺激措施的计划,并使央行走上了本月开始的加息轨道。鲍威尔本月早些时候对议员说:“事后看来,我们应该早点行动,但确实没有这样的先例。”

劳动力市场的迅速复苏可能给工资带来压力,这在很大程度上加剧了鲍威尔的担忧。高盛公司的一项分析显示,截至今年1月,工作岗位(包括还在招聘的和已经在岗的)已经超过了工人总数,并且两者的差距达到了自二战以来的最大值。

官员们曾希望,随着疫情的消退,供应瓶颈和劳动力短缺问题将逐渐缓解。参加美联储定期利率制定会议的12位美联储行长和4位理事本周将齐聚华盛顿,自2020年1月以来,这样的情况还没有发生过,这凸显了市场对经济恢复正常的乐观情绪。

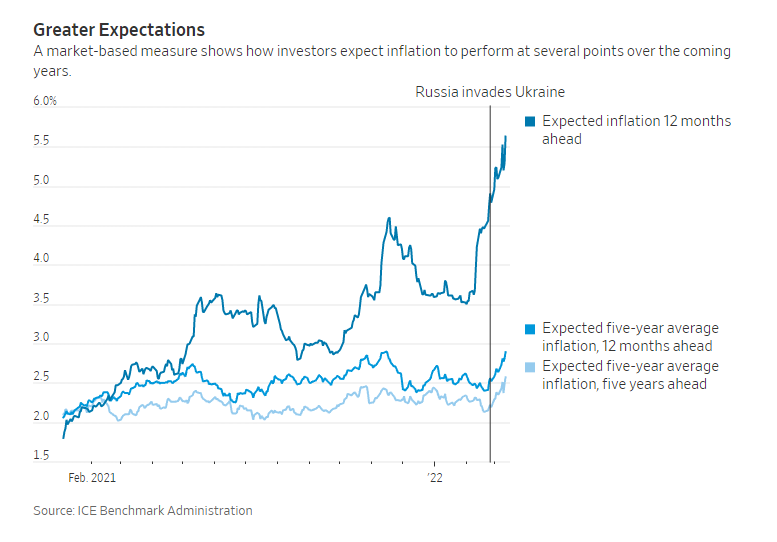

在过去的几周里,投资者已经大幅提高了对通货膨胀的近期预期。根据总部设在伦敦的洲际交易所基准管理机构(ICE Benchmark Administration)发布的一项新的每日指数,他们认为未来12个月的通货膨胀率将达到5.6%,高于2月1日的3.5%。这项指数是根据每月约3000亿美元的通胀保值美国国债市场和1000亿美元的通胀掉期衍生品市场的交易得出的。

长期预期的通胀指标更为稳定,尽管它们也在不断走高。根据ICE基准管理机构的数据,投资者预计2023年至2028年的平均通胀率为2.9%,在截至2032年的五年内为2.6%。

曾领导美联储价格和工资部门的瑞银经济学家艾伦·德特迈斯特说,他对消费需求的强劲感到惊讶,在增强的失业福利和其他与疫情相关的援助于去年到期后,消费需求并没有表现出多少减退的迹象。

有限的房屋和公寓供应,加上稳定的就业增长,使住房空置率达到几十年来的最低水平。劳工部上周报告说,在过去六个月中,租金以5.5%的年化速度增长,是1986年以来最大的涨幅。

随着租金的上涨,餐厅餐饮、干洗和理发等服务的价格也会上涨,其中劳动力是这些服务的主要成本,这些服务的价格往往更有粘性,或者说变化的速度更慢。但这种缓慢不包括住房服务,这种服务通胀率在疫情之前的几年里的增长速度维持在2.5%至3%,但最近已经接近4%。梅里克说,一旦经济重新开放带来的推动力消退,而这种增长速度却持续下去,将是令人担忧的。

与许多预测者一样,梅里克去年认为,长期通胀预期“稳定”,这使得人们更容易忽视持续时间不超过一年的价格飙升。梅里克说,但未来几个月的一连串高数字使人们“更有理由担心这将变得更加根深蒂固”。

为了自我安慰,一些经济学家提到了对消费者长期通胀预期的调查。根据这些调查,德特迈斯特说:“没有迹象表明长期通胀预期正在变得不稳定。”他预计今年的核心通胀率将下降到2.7%。

如果通胀预期走高,鲍威尔将面临一个艰难的选择,是容忍持续的高通胀,还是把利率提高到使经济陷入衰退的程度。

参议员理查德·谢尔比在3月3日的听证会上询问鲍威尔,他是否会效仿美联储前主席保罗·沃尔克在20世纪80年代的做法,当时沃尔克选择了后一种做法。

鲍威尔首先赞扬了沃尔克。然后他表示,为了战胜通胀,他愿意忍受经济衰退,他说:“我希望历史会证明,你的问题的答案是肯定的。”