彭博新闻发表文章,中国政府再次利用华融和其他不良债务管理公司来解决最近的房地产危机,投资者对华融跟资产管理公司的前景感到担忧,对于这些公司被赋予的新使命的看法也不尽相同。

三个月前,中国政府将最大的不良债务管理公司从潜在的灾难性崩溃中拯救了出来。

现在,随着房地产违约激增,政府正在将中国华融资产管理公司及其他资产管理公司,变成54万亿美元金融体系的一道关键防线。

据知情人士透露,中国越来越急于稳定这个世界第二大经济体,监管机构最近几周要求华融和其他资产管理公司从陷入困境的开发商那里购买房产,并制定接管或重组小型贷款机构的计划。

这些人说,政府还在考虑为资管公司提供更多资金,此举将提高它们防止房地产市场的压力蔓延到银行系统的能力,由于是私下讨论,这些人要求匿名。

就华融及其国有同类企业而言,这一行动呼吁代表着某种回归,这些资管公司成立的初衷是为了帮助中国政府解决20世纪90年代末的金融危机。

华融去年与违约擦肩而过,它的业务已经远远超出了原来的范围,但华融仍然是中国在重组不良债务方面最有经验的公司之一,包括在房地产行业。花旗集团的研究人员表示,中国银行系统中约有40%的资产直接或间接与房地产有关。

毕马威会计师事务所重组服务和投资组合解决方案组的合伙人胡梅(May Hu,音译)说:“房地产行业和小银行的风险正在积累,急需尽快解决。”

华融集团是与陷入困境的开发商世茂集团控股有限公司就潜在的资产收购进行谈判的金融机构之一。华融集团拒绝对此发表评论。

据彭博社上月底报道,中国信达资产管理公司是中国恒大集团重组方案的一部分,这项方案要求一群投资者从这家房地产巨头手中接管难以出售的房地产资产。中国东方资产管理公司上周获得批准,出售高达100亿元的债券,帮助处理主要房地产开发商的风险。

总部位于黑龙江的国瑞金融资产管理有限公司总经理郑木子说:“在化解风险方面,大型资管公司可以说是发挥准政府作用的最佳甚至是唯一的人选,这对这些坏账管理公司来说也是一个很好的机会,因为他们近年来一直面临着回归核心业务的巨大压力。这与短期利润无关。”

但据中国国际金融公司称,除非有政策支持,否则资管公司向开发商提供大规模援助的能力会受到自身流动性和资本需求的限制。

根据彭博资讯的数据,中国的四家不良贷款管理公司的总资产接近5万亿元人民币,现金约为620亿美元。相比之下,被惠誉评级公司评为BB级或更低的38家中国开发商的负债总额为1.3万亿美元,其中不包括残留在资产负债表之外的不透明债务。

在亚洲金融危机之后,中国成立了华融、信达、东方和中国长城资产管理公司,以保护濒临破产的国有银行。这四家位于北京的公司从中央银行借款,并出售特别债券,在最初授予的10年期限内购买了数万亿元的不良贷款。

最终,这些公司能够从不良贷款中收回约20%的现金。这个任务结束后,资管公司通过从在岸和离岸市场的廉价借款,将业务扩展到从保险、租赁到经纪、信托的所有领域,自己也变成了主要的影子银行。

华融在前董事长赖小民的领导下最为激进,赖小民去年年初因受贿等罪行被判处死刑。此后不久,华融导致了亚洲信贷市场的不安,因为它未能按时发布年度报告,最终披露了2020年159亿美元的巨额亏损。虽然由中信集团牵头的一批国家支持的投资者注入了66亿美元的资金,最终避免了这场危机,但投资者仍然紧张不安,对这个行业的长期增长前景存在分歧。

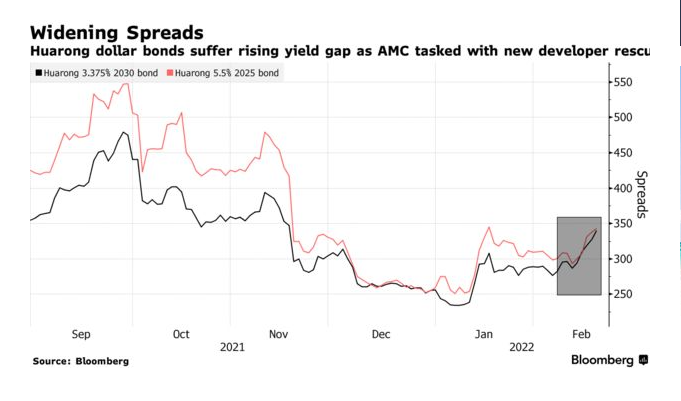

最近几周,随着投资者对华融的新使命感到越来越担忧,它的美元债券的利差一直在扩大。本月,华融发行的2030年到期、票面利率3.375%的美元债,利差扩大了约40个基点;2025年到期、票面利率为5.5%的美元债,利差扩大了约30个基点。

花旗银行的策略师德克·威勒和路易斯·科斯塔在去年4月15日华融2025年到期、票面利率为5.5%的美元债券定价为72美分时,首次建议买入华融债券,在截至2月中旬回报率为49.3%后,现在已经关闭了这项交易。

花旗银行分析师写道:“由于资管公司新承担的任务,我们认为这是一个退出的好时机,我们等待这一发展的进一步细节,需要提醒的是,如果资金限制仍然存在,这可能意味着该行业的蔓延风险更高。”

一些资管公司在华融恐慌期间被切断了业务,现在已经回到了离岸债券市场。信达在1月份发行了10亿美元的5年期债券,票面利率为3.25%,此前在去年10月曾有一笔4.4%的17亿美元永久债券交易。长城公司在去年11月发行了票面利率为2.875%的5年期3亿美元债券。

中国经济在2022年面临多重风险,既要面对房地产低迷,还要和持续的疫情作斗争。房地产行业今年至少需要1400亿美元来支付到期的债券、息票和信托产品。在银行,截至9月,房地产行业的未偿贷款为51.4万亿元,占全国贷款总额的27%,高于其他任何行业。

截至12月底,不良贷款总额攀升至创纪录的2.85万亿元,其中城市和农村银行的增幅最大。去年,中国央行将422家金融机构列为高风险实体,其中大部分是小型农村银行。

自2019年年中以来,中国众多小型区域性贷款机构的状况一直令人担忧,当时,监管机构接管了内蒙古一家银行的控制权(这是20年来的首次)并造成了一些债权人的损失。

自2020年中以来,至少有20起涉及小型银行的合并案,而坏账管理人通过购买大量不良贷款和提供重组咨询服务发挥了关键作用。

根据彭博资讯的估计,华融、信达和其他坏账管理公司可以帮助银行缓冲1260亿元的问题房地产贷款的腐蚀影响。

香港东方资本研究公司的总经理安德鲁·科利尔说,使用资管公司是在不增加中央政府债务负担的情况下,支持经济的一条捷径。

他说:“领导层害怕经济下滑,但更担心中央政府的大规模刺激措施会导致更严重的房地产泡沫,而房地产泡沫的崩溃会让人质疑党执政的有效性。”