彭博的分析称,标准普尔在12个加息周期中的平均回报率为9%,美国中期选举可能会加剧动荡,但也会带来好处。

随着纳斯达克100指数经历了自2020年3月大流行以来最糟糕的一周,投资者现在不得不认真考虑周三的美联储会议,预计美联储官员将在会议上暗示,他们将在3月加息,并在不久后收缩资产负债表。

以下是美联储开始收紧利率时美国股市历史上的表现。

历史的力量

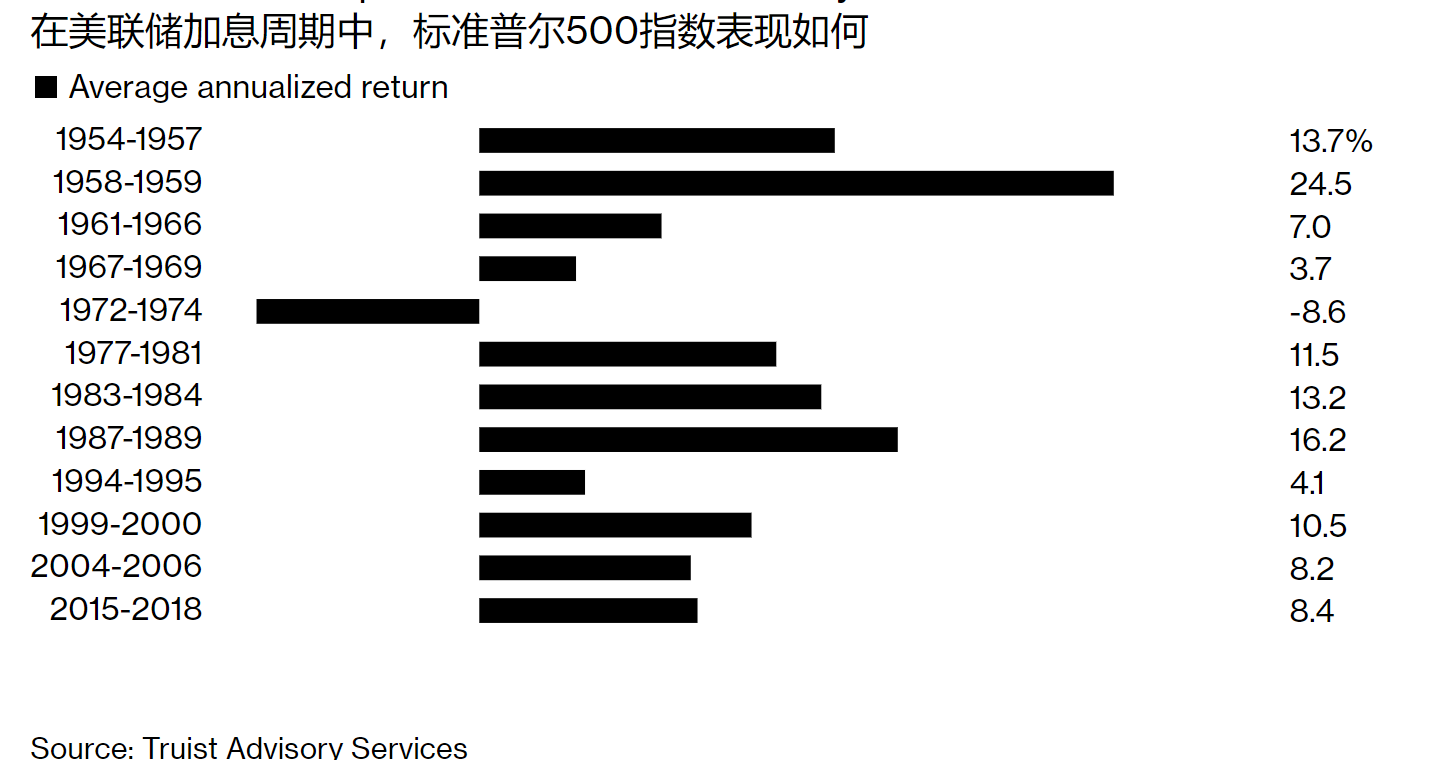

历史表明,2022年的结局很可能比开始时好。美国股市历来在美联储加息期间表现良好,因为经济增长往往会支持企业利润增长和股市。Truist的联席首席投资长勒纳(Keith Lerner)说,事实上,在上世纪50年代以来的12次美联储加息周期中,股市的年化平均涨幅为9%,其中11次实现了正回报。唯一的例外是1972-1974年期间,这段时间正好与1973-1975年的经济衰退相吻合。

紧缩不一定会动荡

分析师认为,对收紧货币政策或Covid-19传播的挥之不去的担忧,不会阻止整体市场迎来又一个积极的一年。根据彭博社提供的数据,策略师平均预计,2022年标普500指数将收于4982点,比上周五的收盘水平高出13%。该指数在2021年飙升近27%,连续第三年实现两位数回报。

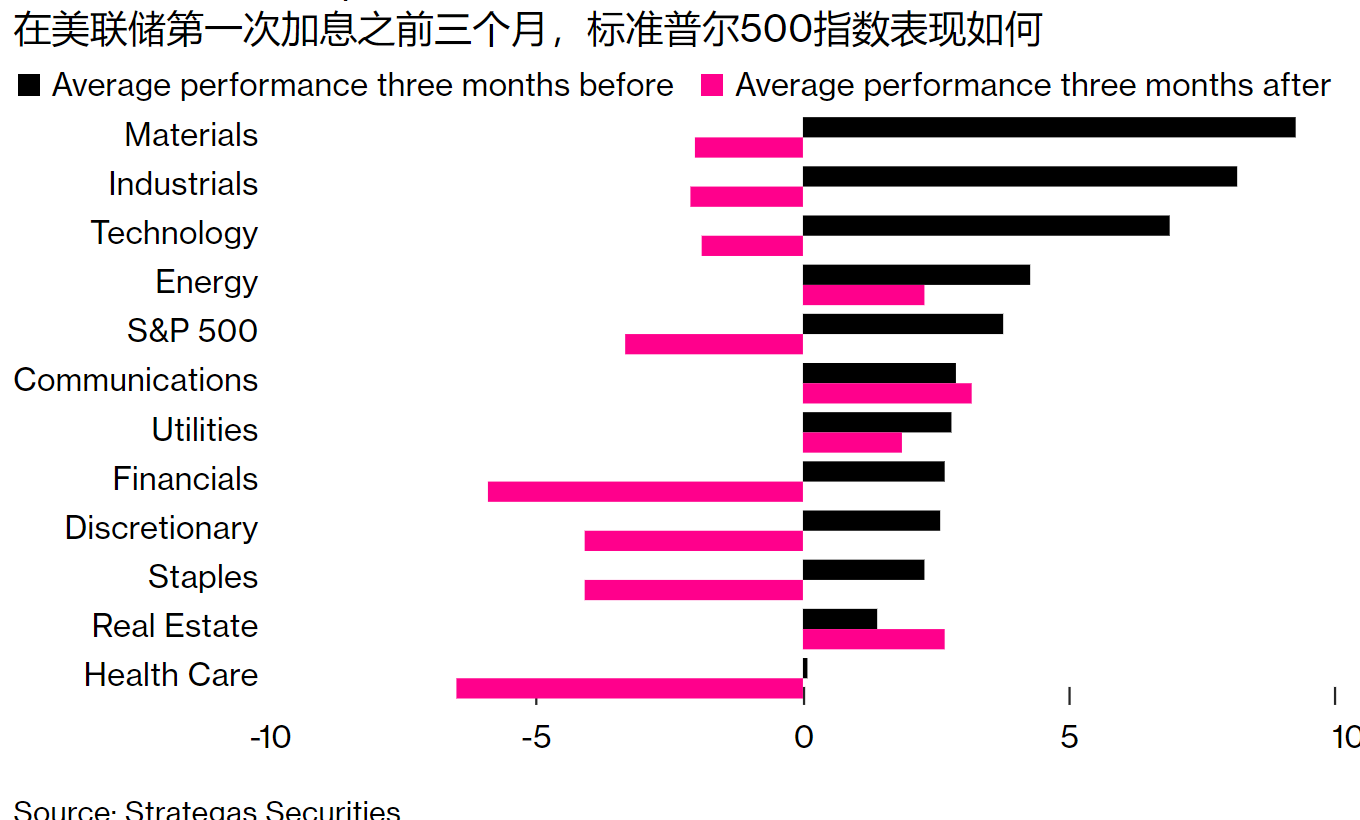

据Strategas Securities的数据,从历史上看,对投资者来说,在首次加息前保持周期性偏好一直是有益的,但加息后三个月的表现却颇为艰难。在过去30年里,美联储经历了四个不同的加息周期。例如,在这四个周期中首次加息前的三个月,标准普尔500材料指数(S&P 500 Materials Index)的平均涨幅为9.3%,但在加息后的三个月,该指数又下跌了2%。

起飞

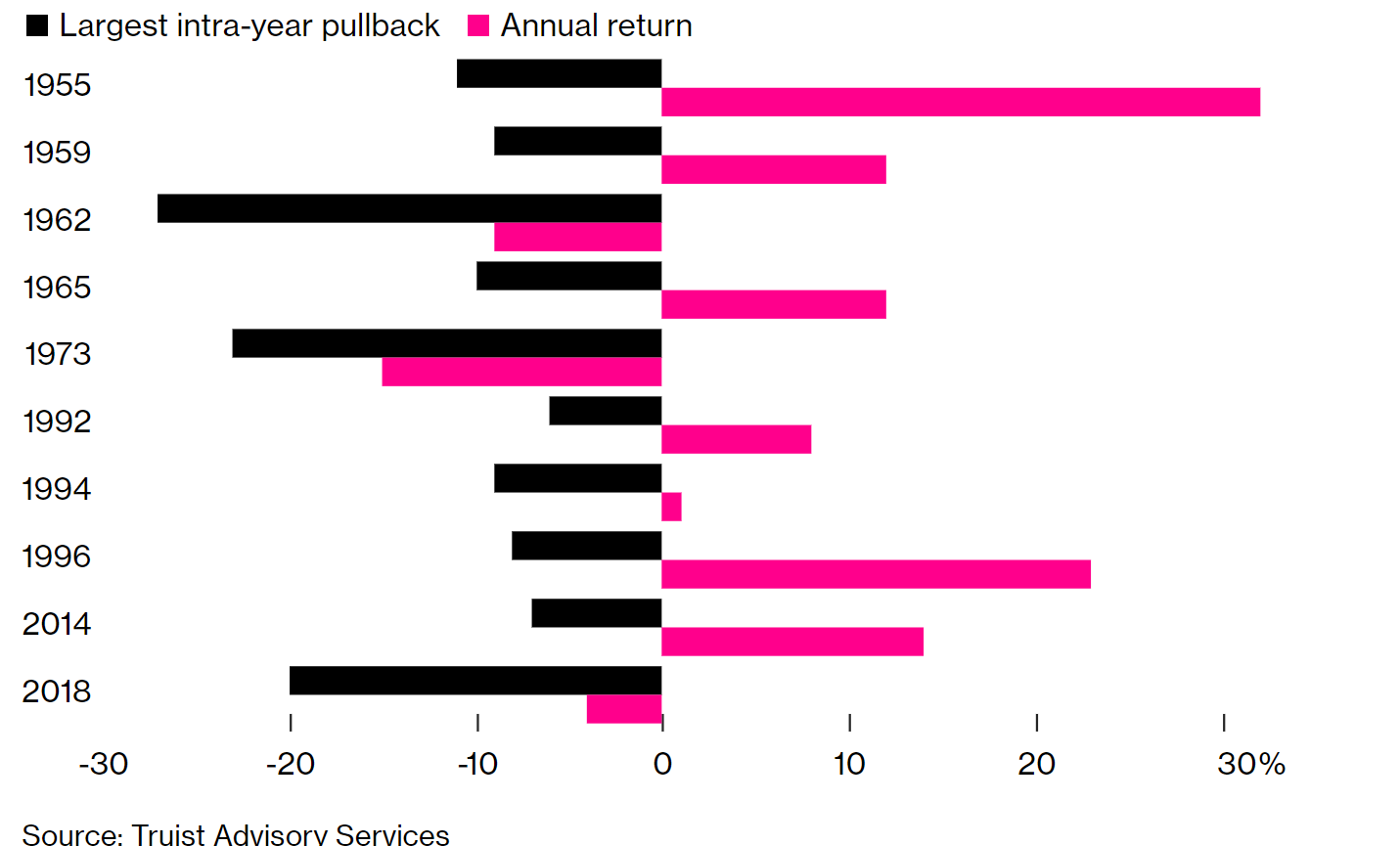

尽管标准普尔500指数在加息周期中表现通常强劲,但基准指数在2021年经历的回调过于温和,可能会导致今年出现更大的回调。

Truist称,如果看历史数据,与2021年普遍出现的5%或更低的温和回调不同,今年可能出现更大的回调,甚至达到两位数。从1955年开始的10年里,股市出现了最轻微的回调。此后,股市往往会在第二年上涨,但波动性更大。Truist的数据显示,标普500指数年内最大的回调幅度平均为13%,平均总回报率为7%。

剧烈波动

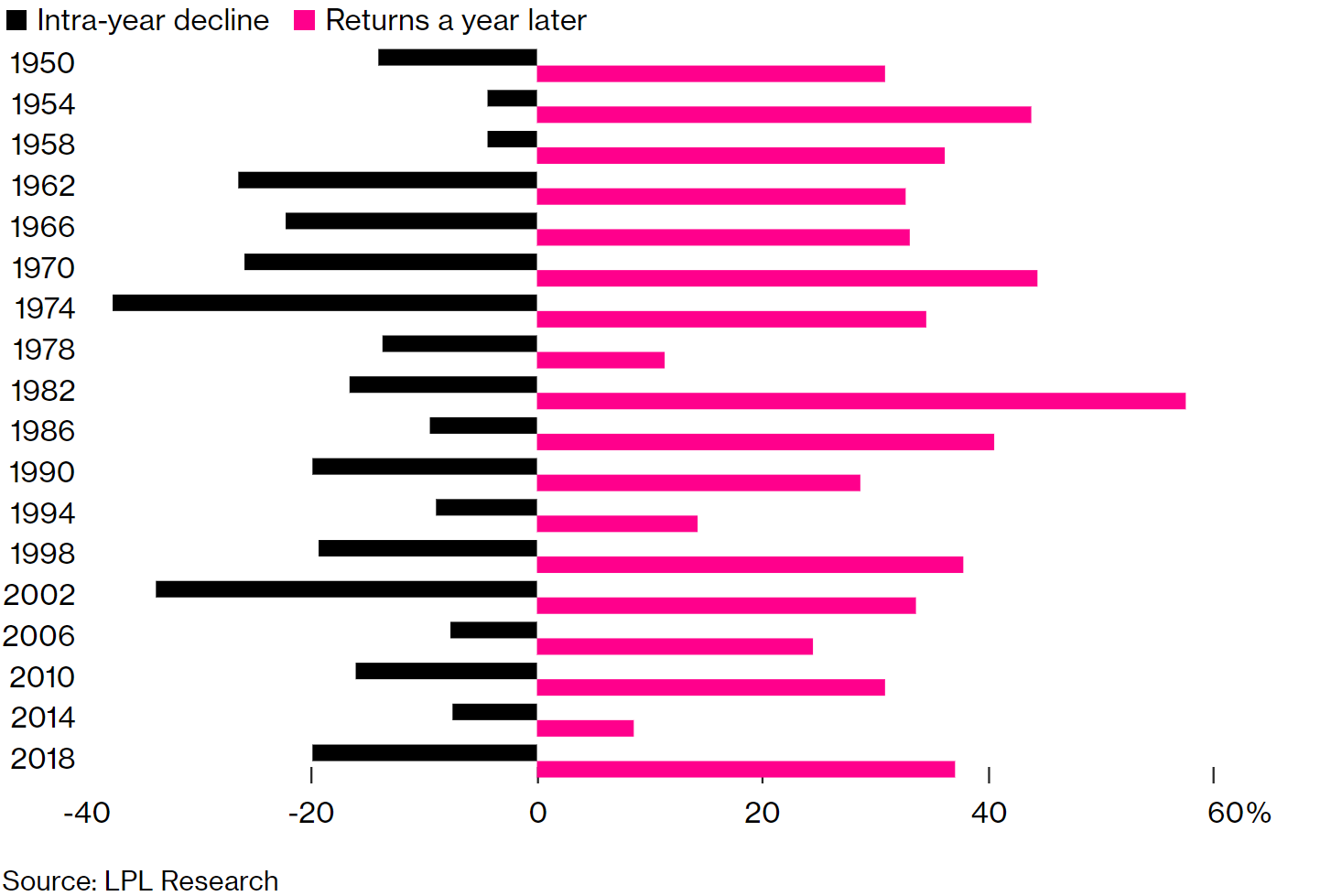

今年另一个可能打击股市的因素是11月的美国中期选举。由于结果及其对政策变化的影响不太确定,今年晚些时候之前,市场回报往往不高。

LPL Financial的数据显示,自1950年以来,标普500指数在中期的年度内平均回调17.1%。但中期一年的最后三个月和次年的前两个季度,是美国四年总统周期中股市表现最强劲的几个季度。在大选前的1950年,基准指数的平均回报率为32.3%。