经济学人发表文章,随着东亚和东南亚私人储蓄不断积累,这个地区的金融投资机构开始在广阔的资产市场上发挥着举足轻重的作用,观察家表示,这一地区的机构为了追求增长,在世界各地进行投资的行为,与持有安全、高流动性的外汇储备资产相比,金融风险会变得更大。

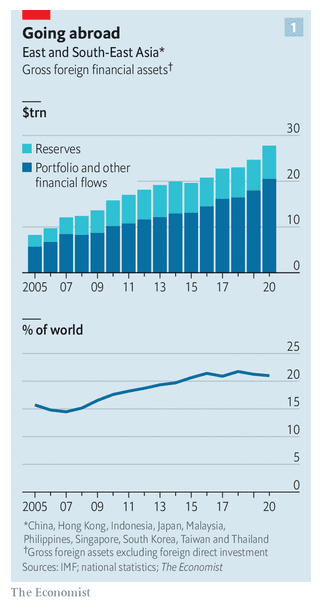

东亚和东南亚经济体以重塑全球供应链而闻名,这真是令人羡慕。而人们不太了解的是,它们在多大程度上重塑了全球资本流动的格局。经过过去十来年的疯狂购买,这个地区十大经济体现在持有近28万亿美元的外国金融资产,是2005年的三倍多,相当于外国人持有的全球资产的五分之一。

曾经在西方鲜为人知的机构,如曾经默默无闻的日本银行、台湾保险公司、韩国的养老基金等,现在在美国的抵押贷款债务(CLO)、英国的高速铁路线等资产市场上都拥有巨大的影响力。

长期以来,东亚一直被认为是全球“储蓄过剩”的地方,这一概念由时任美联储理事的本·伯南克在2005年提出。此后,随着东亚地区变得更加富裕和老龄化,亚洲持有的外国资产的规模也在不断增长。

《经济学人》调查了10个东亚和东南亚经济体的外国金融资产总额。我们将其定义为外国资产总额(total gross foreign assets),其中不包括跨国公司在外国的直接投资。我们的衡量标准包括投资组合和银行贷款等。我们发现,这10个经济体的外国金融资产总额从2005年的约8万亿美元,上升到了2020年的近28万亿美元,使这一地区在全球外国持有的金融资产中的份额增加了5个百分点(见图1)。

亚洲储蓄的构成也发生了变化,在一些地方尤为明显。当伯南克进行分析时,在这10个经济体中,政府和中央银行持有的外汇储备平均约占一个国家的外国金融资产的一半。这些外汇储备是在1997-98年亚洲金融危机后作为防止未来货币崩溃的堡垒而储备的,是安全的、流动性强的资产。

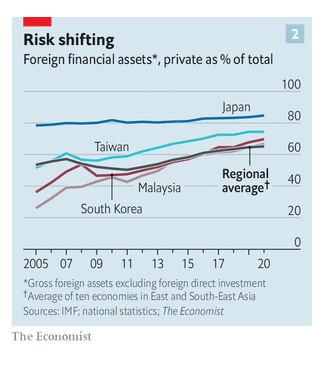

现在,外汇储备的平均占比已经下降到接近三分之一。同时,三分之二的储备现在反映了投资组合和其他资金流动的爆炸性增长,因为这个地区的机构投资者在追寻收益(见图2)。

这种转变正在引起金融监督机构的注意。12月,国际清算银行(BIS)得出结论,亚洲机构投资者在2020年3月造成了美元的压力,当时新冠刚刚暴发,市场出现恐慌。然而,关于这些金融资产的相互联系,以及与之相关的风险,人们仍然知之甚少。

我们的样本可以分为三个阵营。最富有的几个经济体,比如香港地区、日本和新加坡,它们拥有大量的外汇储备,但它们持有的其他金融资产是储备资产的五到八倍。它们所持有的资产比较成熟,而且按区域标准来说增长较慢。

韩国和台湾地区则代表着变化最大的阵营。2005年,台湾几乎一半的外国金融资产和韩国三分之二的外国金融资产是以储备形式存在的。尽管此后这两个地区的储备金持有量增加了一倍多,但投资组合和其他资产的扩张速度更加快,而且快得多。韩国和台湾现在分别拥有15万亿和21万亿的外国金融资产,其中只有不到三分之一是以储备形式持有的。在马来西亚,非储备性金融资产现在是储备金融资产的两倍。

相比之下,包括中国、印度尼西亚、菲律宾和泰国在内的第三组经济体,外汇储备仍然保持着很大的份额。

海外金融资产的增长,与市场参与者从保守的机构投资者转变为金融市场偏远角落的大型参与者是同步发生的。一个典型的例子是农林中央金库(Norinchukin),这是一个日本的农业合作社。它持有约48万亿日元(420亿美元)的CLO,即由贷款组合组成的证券,其中大部分是以美元计价的。在2019年放缓购买之前,它被普遍认为是美国CLO的最大买家。

台湾的保险公司,如国泰人寿保险和富邦人寿保险,已经成为一些国际市场上颇具影响力的机构。他们的总资产在过去十年里增长了近两倍。而且其中更多的资产是在海外持有。到2020年底,它们的资产中近60%由外国投资组成,远高于2010年的30%。

这种机构投资现在是如此普遍,以至于福尔摩沙债券(Formosa bond)(由一系列全球公司和政府在台湾发行的外币债券)自从被指定为内债而非外债以来(使保险公司能够避开对外国证券所有权的监管限制),已经呈爆炸性增长。到2021年底,仅福尔摩沙债券的未偿付价值就达1950亿美元,而六年前是840亿美元。

韩国国民年金公团(National Pension Service,韩国投资公司,以韩国人民的国民养老金作为本金,在国际金融市场上运作)也在寻求更多的海外投资,它宣布了一系列的全球投资项目。去年,外国资产占年金公团的37%,几乎是2013年的两倍,这家公司的目标是到2024年增加到50%。公司的策略是,到本世纪40年代初,即国民年金公团的福利支付开始增加、收入盈余转为赤字之前,不仅要在国外寻求回报,还要在流动性较差的资产类别中寻求回报。

马来西亚的雇员公积金(Employees Provident Fund,EPF)负责管理马来西亚私营部门雇员的强制性养老金投资,它是亚洲机构投资海外业务的另一个例证。去年,EPF基金推出了号称世界上最大的伊斯兰教私有股权基金,由贝莱德、HarbourVest Partners和Partners Group各自管理分配6亿美元中的三分之一。EPF的外国资产也从2017年中期占总额的29%攀升至2021年中期的37%。

所有这些活动的结果是,亚洲机构投资者已经成为某些市场举足轻重的买家。澳大利亚联邦银行的马丁·惠顿说:“它们在澳大利亚的规模过大。”他说,澳大利亚是日本人寿保险公司的第三大资产所在地,往往占其投资组合的10-15%左右。惠顿指出,北亚地区对澳元资产的购买量大到足以改变澳大利亚的交叉货币基础(交易者为临时兑换货币而支付的溢价)。

由于利率已经降至谷底水平,一些机构向客户做出了保证赔付的承诺,他们除了在评级较低或流动性较差的资产类别中寻找收益外,没有其他选择。业内人士指出,这一地区的保险公司已经越来越多地转向新兴市场债务和高收益的亚洲债券。私人非流动性资产也变得更受欢迎。投资咨询公司bfinance的阿尼什·布塔尼说,亚洲投资者长期以来一直被私募股权和房地产所吸引。现在,“我们确实看到基础设施和私人债务方面的活动激增”。

对于国际清算银行和国际货币基金组织等观察家来说,所有这些都意味着,与持有更多安全、高流动性的储备资产相比,现在的金融风险更大。跨境资金流动可能是不稳定的,压力会从世界的一个地方传递到另一个地方,给买方和他们所参与的市场带来风险。

尽管许多机构必须以本国货币支付客户,但似乎很少有机构能对冲全部的外币风险。私人资产更难以可靠的价格迅速出售,如果投资者需要撤出,可能会带来流动性问题。关于所持资产的构成、风险和流动性的精确、连贯的数据仍然难以掌握,因此很难对整体情况进行评估。

但是,如果中国走上东亚经济体的道路,了解目前的情况就会变得更加重要。中国的外汇储备金超过3万亿美元,令其他金融资产相形见绌。海外资产构成的变化并非命中注定,这需要中国主动放松资本管制。

但是,即使中国只是稍微朝着更多的证券投资的方向发展,也会产生巨大的资本流动。摩根大通资产管理公司的瑞克·韦说:“中国的保险公司对海外投资有很大兴趣。他们希望分散他们的持股,增加回报,并将负债与长期资产匹配起来。”尽管亚洲私人外国资产在十多年来迅猛增长,但未来可能还会有更多的增长。