彭博社的帕特里克·克拉克和诺亚·布哈亚尔介绍了地产网站Zillow的最新业务:炒房。它会以略低于市场价的价格买入房屋,经过简单的翻修后再卖出。这项业务需要大量的资金,因此Zillow最近开始以房屋为抵押,发售债券。这使得华尔街与地产界的关系更加复杂,专家担心未来这种业务未来可能为金融界造成巨大的风险。

地产网站Zillow最出名的是让人上瘾的房地产咨询,它让人们整晚都在网上浏览,查看待售房屋的内部照片或人们自己的房子或街边的房子的估计价格。但首席执行官里奇·巴顿将公司的未来押在了一个赌注上,即他的软件也能缓解美国房主的一个关键痛点:出售所需的时间。近年来,Zillow实际上已潜入了炒房业务,提供快速从卖家手中接管房产的服务。在这个过程中,它帮助华尔街更深入地进入2万亿美元的美国住房市场。

今年8月,Zillow通过购买但尚未出售的房屋所支持的债券筹集了4.5亿美元。这次发行由瑞士信贷集团牵头,仿照汽车经销商通过展示模型车融资的贷款机制。将这种机制用于房屋的新颖性并没有吓跑那些渴望以某种方式押注于有记录以来最热的住房市场的投资者。Zillow公司拒绝对其在债券的市场活动发表评论,且其目前正在出售另外7亿美元的债券。

几乎可以肯定的是,还会有更多这样的债券发行。Zillow是通常被称为iBuyer的科技公司之一(注:iBuyer,也叫“即时买家”,指利用算法和技术快速买卖房屋的房地产公司),它们利用投资者需求的激增来资助购房。他们仍然是房屋市场的一小部分,但正如2007-2010年的抵押贷款崩溃所显示的那样,住房、宽松的资金和新的融资形式的混合可能是一个危险的组合。哥伦比亚大学商学院房地产金融学教授托马斯·皮斯科尔斯基在谈到这些公司时说:“我们可能很快就会见到超过1000亿美元的债务。当房价下跌时,iBuyer公司会怎么样?完全能够想象到,他们手里有大量的房屋库存,但他们没有能力偿还债务。”

Zillow的网站和应用程序每季度能获得数十亿的页面浏览量,这使它通过向地产经纪人收取费用而联系购房者的高利润业务变得更有吸引力。但巴顿在2004年创办Zillow之前也曾创办过旅游网站Expedia,他认为如果公司不直接进入买卖业务,就有可能落后于房地产业务的新入者。

Zillow及其竞争对手说,他们正试图为客户解决一个时限问题,特别是那些想从现有房产升级的买家。在他们卖掉老房子之前,为新房子付款可能会很棘手或有压力。或者,如果他们比预期更快地卖掉现有房产,他们会急于找到新的住处。

2014年,一家名为Opendoor的创业公司推出了一个潜在的解决方案。它邀请房主对自己的房子提出报价,然后用算法得出一个价格。如果房主接受,Opendoor就会购买这套房产,进行简单的维修,并将其重新投放回市场。卖家一般会收到比他们在公开市场上得到的价格略低的报价。但作为回报,他们可以将成交时间安排在购买新房产的时候。Zillow在2018年加入了iBuyer的阵营。在一些市场上,其网络和应用程序用户甚至可以选择“将你的房子以Zestimate卖给Zillow”服务,Zestimate是Zillow对房屋价格的即时估计。

iBuyer模式依赖于能够预测当地房价短期变化的软件,因为炒房通常需要三到六个月的时间。它还需要一个房屋装修承包商网络和为购房提供资金的债务设施。所有这些本身就很复杂。尽管如此,四大iBuyer公司在2021年第二季度还是收购了约1.5万套房屋,占全国所有购买量的1%。

现在,这些数量将爆炸性增长。Zillow预计到2024年将以每月5000套的速度收购房屋。另一个竞争对手Offerpad根据其对未来机会的看法,最终可以每年购买7万套房屋。Opendoor仍然是最大的iBuyerg,它说它计划让公司在100个市场中占据所有房屋销售的4%。这三家公司可能很快就会每年购买价值近1000亿美元的房屋,需要超过200亿美元的循环信贷。

在早期,iBuyer通过信贷设施为购买提供资金,贷款人对承诺的资本收取约7%的利息,类似于传统的炒房者可能支付的费用。但随着贷款人变得更有信心,利率有所下降。Zillow目前在瑞士信贷、高盛集团和花旗集团分别拥有5亿美元的贷款,利率都低于3%。进入债券市场是在银行之外获得更大资金池的一种方式。巴顿在最近一次与投资者的电话会议上说:“这有点像船的燃料”。

当然,华尔街长期以来在美国房地产市场上发挥着重要作用。庞大的由抵押贷款支持的证券市场是贷款融资的主要来源,也是许多固定收入投资组合的支柱。但是,iBuyer为投资者提供了一种新的短期美国住房风险敞口,这种敞口并不直接与消费信贷联系在一起。

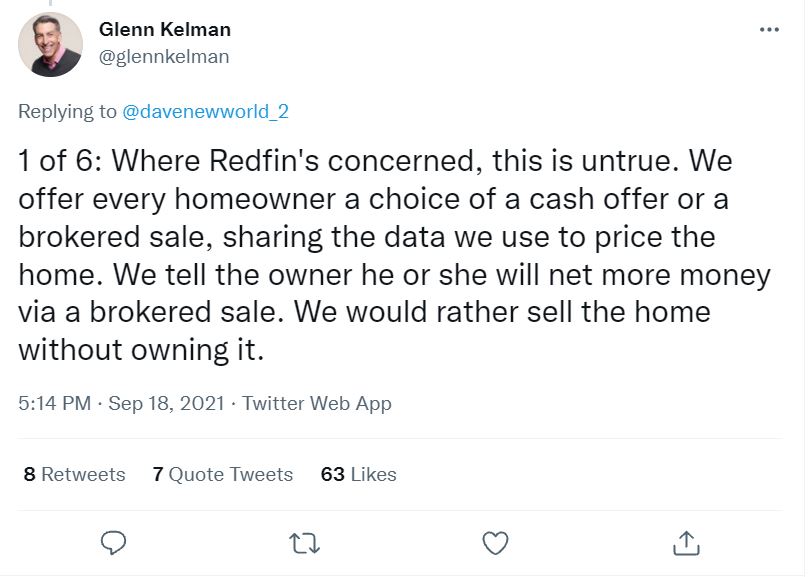

虽然美国人习惯于金融业者在抵押贷款债务中扮演重要角色,但长期以来,单户住房的所有权一直是小公司的业务。这种情况正在改变。私募股权公司和资产管理公司一直在购买房屋,以转换为出租房。现在,由华尔街现金和大量数据支持的iBuyer正在成为一些热门房地产市场中引人注目的、往往是有争议的存在。9月,拉斯维加斯房地产经纪人肖恩·戈彻的一段TikTok视频,指责不知名的iBuyer操纵价格,引起了240多万次的观看。这促使Redfin的首席执行官格伦·凯尔曼在推特上发表了六篇回应,他的网络房地产经纪公司也是iBuyer公司的一员。他写道:“我们绝不会故意少付或多付房款,”而Zillow在一份声明中说,它为其购买的每一栋房屋支付了市场价值,其支付和出售的价格都显示在它的网站上。它说,它希望通过为卖家提供便利来赚取薄利。

迄今为止,Zillow购买的大部分房屋都是位于阳光地带(美国从加州到佛罗里达州的南方州)都市区的中位价房屋,其估价算法在这些地方的操作是最有把握的。根据彭博新闻社看到的文件,Zillow在最初的债券交易中抵押了1416套房屋,其中一半已经与下一个买家签订了合同。当这些销售结束时,这些房屋将从债券中消失,Zillow将不得不用其他房地产来替代它们。在两年的期限结束时,公司可以选择偿还贷款,或者更有可能选择再到一个新的机构融资。在最初的债券交易中,被抵押的房屋平均价格约为32万美元。但贷款文件显示,多达20%的抵押品最终可能由价格为95万美元或更高的房屋组成。

Zillow的主要风险是它为房屋支付了过多的费用。如果市场放缓,公司可能会在房屋上蒙受损失,或者难以像预期的那样快速出售。疫情开始时的全面封锁是一个早期测试。随着2020年春天住房市场的冻结,iBuyer在那段时间争相减少风险敞口,但情况很快让位于郊区的购买热潮,反而促进了他们的业务。

城市研究所住房金融政策中心的研究员卡兰·考尔说,对房价的真正冲击可能是完全不同的情况。他说:“过去五年左右的时间是进入住房市场的最佳时机,这段时间很长。因此iBuyer还没有暴露在不利的经济周期中,现在考虑他们的长期前景如何还为时尚早。”