《华尔街日报》于7月9日报道了近期数只网红股票起死回生的现象,并指出历史上曾也有过这样的泡沫型增长,但大多以悲剧告终。而网红股由于背后缺乏实际的销售额支撑,或许热潮也不会持续太久。

如果你是真的,真心相信网红股票,那就请鼓掌吧。

二十年前,心理学家弗兰克·杜尔金创造了“小叮当效应”(The Tinkerbell Effect)这一术语,特指那些只因人们相信其存在才会存在的事物。这个名字源于《小飞侠》的原版舞台剧,其中观众被要求如果他们相信仙女小叮当的存在就拍手,而她会通过他们的掌声而复活。

金融界的很多东西也如同小叮当,从古时的郁金香狂热到网络股再到狗币:更多的信徒意味着能对没有价值的东西附上更高的价值。

现在,一些被热情的散户投资者送入云霄的所谓网红股票公司,已经抓住了这项华尔街传统,将信仰转化成了内在价值,至少对某些人来说是这样。

请不要急于在你侄子刚刚在Reddit上听说的东西上投资,但要认识到,一些高管正在精明地趁着次机会谋利。他们可能以不同的方式进行,但其效果与他们的高管前辈多年来的做法相似。

使用膨胀的股权价值的早期时代是“冲冲冲”的60年代。零售商对股市的参与度达到了创纪录的程度,当年二加二也可能等于五。一批名为利顿(Litton)、特利丹(Teledyne)、德事隆(Textron)和ITT的公司开始通过收购各种不相关的企业迅速发展,这些企业的高管说可以创造协同效应。

这些收购是用股票或可转换债务进行的,因为它们的市盈率很高,购买的公司估值较低。它们的销售额会因此而增长,受到当时更宽松的会计规则的影响,它们似乎在一个良性循环中证明了自己的市盈率和市场价值。

1968年,在繁荣的高峰期,《周六晚报》上有一篇文章的标题是:“从理论上讲,整个美国有可能成为一个由詹姆斯·林(James L. Ling,美国德克萨斯州的企业家)先生管理的庞大的企业集团。”

但泡沫很快就崩溃,林·特科·沃特公司(Ling-Temco-Vought)的林先生发现自己失业了,他和其他“企业集团家”建立的公司市盈率在几年内下降了三分之二之多。但这些公司所购买的业务却是真实的,并以某种形式存在了几十年。曾经生产纱线的德事隆公司仍然作为一家飞机公司存在。

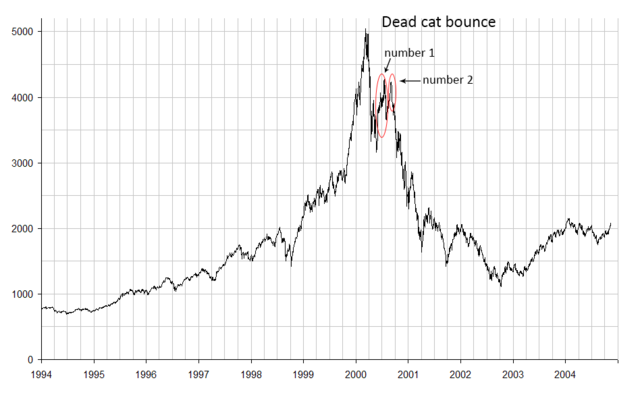

20世纪90年代末,公众对股票的迷恋程度有了更大的提升。随着互联网的蓬勃发展,路由器先驱思科系统在正确的时间从事了正确的业务。它的市值上涨了2,000倍,它甚至短暂地成为了世界上最有价值的公司。思科在18年间收购了144家公司,1995年至2001年期间收入增长了10倍。

另一个网络公司的奇迹是美国在线(AOL),它因一次非常大的收购而被人记住,它收购了时代华纳,这是当年最大的一次收购案。在2000年初,美国在线拥有大约2000万名拨号用户,其比自己收购的的呆板媒体巨头收益高了200倍,而纸面价值也是两倍,后来这成了可能是有史以来最失败的收购案。

最近,特斯拉通过股票市场上筹集的资金比所有主要汽车制造商的总和还要多,使其岌岌可危的财务状况变得稳定。之所以马斯克能做到这一点,是因为其粉丝们认为特斯拉在某种程度上比所有这些对手加起来的价值都要高。

网红股票在商业世界中还没有能够做到,用他们的股票作为收购货币,但它们也不必如此,用现金就收购即可。AMC娱乐去年年底濒临破产,但股票已经升值了很多,而且也卖出了很多股票,最近其市值是2020年底的100多倍。首席执行官亚当·阿伦(Adam Aron)现在正在酝酿收购竞争对手的连锁影院。根据金融数据公司FactSet的数据,在此期间,分析师对其今年销售额的共识已经下降了近三分之一,没有任何分析师给予它“买入”的评级。

游戏驿站(GameStop)是最初的网红股票,它在2020年春天价值不到2亿美元,多年来也一直没有盈利,但在上个月却找到了愿意购买其价值超过10亿美元股票的买家。

出售股份或用它们来购买东西可以使公司更有价值。不过,这种计算方法只是以牺牲迟来的真正信徒为代价,他们的贡献会在现有股东的基础上被稀释。

股票市场看上去一直有一种机制,将资金从缺乏耐心的人手中转到有耐心的人手上,从不明智的人手中转移到聪明人手里。从这种幻像中获益最多的是公司内部人员,他们能够经营规模更大的企业,并获得相应的报酬,有时也会尽可能多地出售甚至赠送股票。

他们所要做的就是让观众继续相信着,直到大幕落下。