Jeanna Smialek在《纽约时报》上发表文章,美联储将于今天(6月16日)发布政策声明,这次声明受到外界的格外关注。投资者们希望从这次会议上得到美联储对缩减购债规模发出的信号或暗示,同时,劳动力市场的恢复和商品上涨的趋势与美联储之前预测的情况有些出入,经济学家们很期待看到美联储对此作出的相应调整。

投资者将仔细研究美联储周三的政策声明和经济预测,寻找最近出人意料的数据(比如比预期更快的通货膨胀或更慢的就业增长)是否会动摇央行的廉价货币政策计划。(注:廉价货币政策是通过货币数量的增加维持低利率水平,促使投资和消费的增加,提高产品产量和就业水平的货币政策)

如果利率预计在未来数年内保持在零附近,那么经济政策制定者不太可能做出重大改变,但美联储对政策信息的一系列微小调整和新的经济预测可能会使本周会议成为焦点,以及影响市场的重要时刻。

美联储将发布18位官员的最新经济预测,这是自3月份以来的第一次。当时美联储预计,至少在2024年前不会加息。决策者可能会提前采取行动,将首次加息提前至2023年。

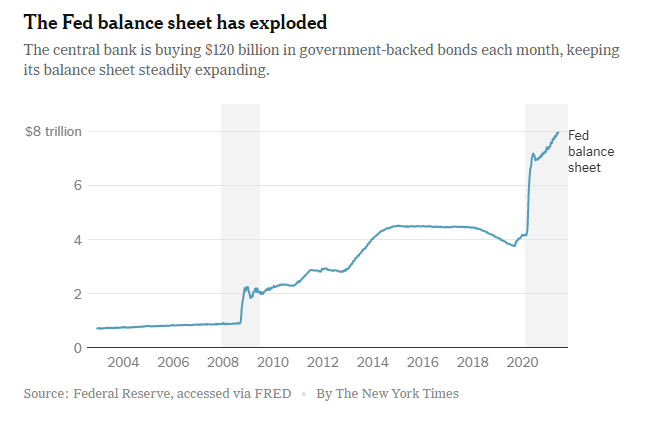

市场还将密切关注美联储每月1200亿美元的债券购买计划,力图捕捉哪怕是最微妙的暗示,这一计划将推高股票和其他资产的价格,并压低许多借贷成本。

几位美联储官员表示,他们希望尽快讨论放缓债券购买的计划,但经济学家预计,他们要在几个月后才会向投资者发出关于何时开始“缩减”的明确信号。

美联储定于下午2点发布为期两天的会议的政策公告,随后与主席杰罗姆·鲍威尔举行新闻发布会。

T.D.证券公司全球利率策略主管普里亚·米苏拉表示,美联储可能想利用这次会议和鲍威尔的讲话“让我们做好准备,否则的话,在我们意识到‘哎哟,美联储正在逃跑’之前,我们完全是不知情的状态”,其重点可能会说“他们没有逃跑,但他们至少在规划逃跑路线。”

当美联储描绘前进道路时,它将不得不权衡经济复苏的迹象。随着需求反弹的速度快于供应,导致价格迅速上涨,以及大量的工作机会,与数百万人尚未返回工作岗位的现实。这种短缺可能是由一系列因素造成的,如年长的工人退休,潜在的移民仍然留在自己的国家,以及对病毒的恐惧,儿童保育问题和扩大的政府福利相结合,使潜在的雇员留在家里。

许多工人可能需要时间来适应新的工作,美联储可能会发出信号,表示会在他们做准备时继续提供政策支持。

以下是其他需要关注的内容。

美联储正在应对越来越严重的通胀问题。

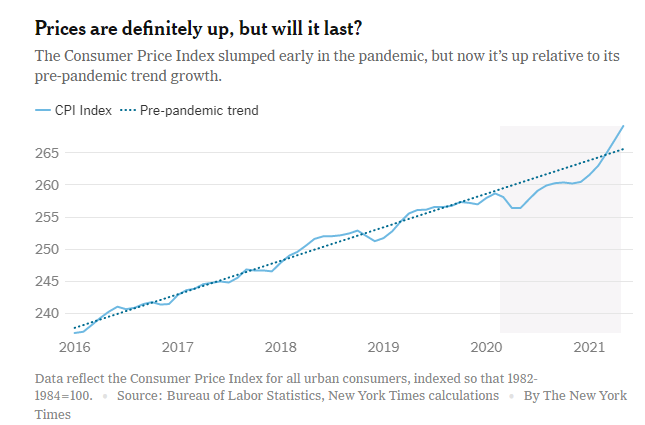

美联储的目标是使通胀率“在一段时间内适度高于2%”,最终会达到2%的平均水平。其政策声明长期以来一直指出,价格上涨“持续低于这一长期目标”。在几个月的高于2%的通胀数字之后,可能是时候更新这一措辞,来反映最近的价格飙升。

美联储偏爱的通胀指标在4月份比去年同期跃升了3.6%,而最新且密切相关的消费者价格指数通胀指标在5月份猛增了5%。

但是,像许多金融经济学家预测的一样,美联储认为这种跳跃将被证明是暂时的。消费者价格指数增长5%的部分原因是,在去年严格的封锁期间,价格下跌,使目前的同比比较看起来被人为抬高了。如果没有这种所谓的基数效应,增幅应该是在3.4%左右。

即便如此,这个数字显然还是偏高了,其它的激增理由包括,工资增长和需求反弹的速度超过了全球供应链,计算机芯片的短缺以及航运堵塞。虽然基数效应应该很快消退,但目前还不清楚供应瓶颈将以多快的速度得到解决。例如,半导体问题可能在未来几个月内得到解决,但一些进口商估计,航运集装箱的短缺可能至少持续到明年,这可能会导致一些产品的价格上涨。

使这种不确定性更加复杂的是,通胀率的上升比官员们的预期要快。如果美联储青睐的通胀指数完全停留在4月份的水平,今年的通胀率将增长2%。但是,如果价格继续走高,很可能会超过美联储对2021年2.4%的预测。这意味着官员们在发布新的经济预测时将不得不向上修正他们的估计。最大的问题是上调的幅度,以及上调是否会影响到明年的情况。

鲍威尔可能会坚持认为最近的激增是暂时的,但他不得不面对通胀预期和工资将更快上涨的风险,以遏制价格过高的涨幅。他此前曾表示,有这种可能,但可能性不大。

摩根大通的首席美国经济学家迈克尔·费罗利说:“他可能不会像4月份的新闻发布会上态度那么强硬了。”

政策计划可能需要进行一些调整。

高盛的经济学家们预计,美联储在8月或9月之前不会暗示它正计划放缓其债券购买,可能在12月才会正式宣布,并在明年年初开始正式缩减购债规模。

即便如此,美联储也需要很长的时间才能真正放松其政策支持。美联储暗示,它将首先发出信号,表示它正在考虑放缓债券购买,然后才是真正的实际缩减,直到那时,美联储才会加息。高盛的策略师估计,即使劳动力市场的复苏从现在开始迅速复苏,第一次加息可能仍然“至少”是15个月之后。

鲍威尔可能会在新闻发布会上说,或者暗示,制定政策的联邦公开市场委员会正在向这一进程迈出第一步,也就是所谓的“谈论缩减购债”。

官员们还可能开始为加息制定时间表。美联储所谓的利率预测点阵图显示,截至今年3月,到2023年,即预测的最后一年,美联储都不会加息。许多经济学家预计,修订后,2023年将出现一次加息。

劳动力市场的复苏其实是滞后的。

但是,由于就业市场还有很大的恢复空间,美联储可能会保持耐心,这预示着未来几年都会保持低利率。与2020年2月相比,5月份报告的就业人数减少了约700万人。

虽然按照正常的标准,最近的就业增长是强劲的,但与劳动力市场上仍然存在的缺口相比,它们其实是缓慢的。在3月份稳健地攀升了78.5万个工作岗位之后,在过去两个月的平均就业岗位数下降到了更低的水平,只有平均41.85万个。

美联储有两个目标——稳定的通货膨胀和最大限度的就业率,而最近的招聘放缓意味着第二个目标可能需要更长一点的时间来实现。

克利夫兰联邦储备银行总裁洛雷塔·梅斯特在5月就业报告发布后不久在CNBC上说:“底线是我希望看到比现在更进一步的进展,我们真的有点沉不住气了,因为这对经济是一个超级巨大的冲击。”

这就是为什么经济学家们本周都在关注美联储立场的调整,但不会有什么重大的转变。